Banken müssen im Firmenkundengeschäft ihre Vorteile gegenüber FinTechs verteidigen. Ansonsten droht ihnen dasselbe Schicksal wie im Retail- oder privaten Investmentbereich. Vor allem auf drei Handlungsfeldern wird sich das Spiel entscheiden.

Banken müssen mittelfristig drei Handlungsfelder im Firmenkundengeschäft beachten.

Das Firmenkundengeschäft ist vergleichsweise komplexer, vielseitiger und im Volumen meist höher als im Privatkundenbereich und vor allem margenstärker. Das Kreditgeschäft mit Privatkunden und den Anlagebereich haben Banken, aber eben auch FinTechs in den letzten Jahren digitalisiert. Der Firmenkundenbereich hingegen ist weiterhin geprägt von Dienstleistungen, die hochspezialisierte Mitarbeiter, globale Netzwerke und Risikoübernahmen mittels Bankbilanzen erfordern, wie im Bereich der Handelsfinanzierung. Sie müssen zum Beispiel um Cash Management-Lösungen ergänzt werden. Hier haben Banken trotz höherer Kosten Vorteile gegenüber FinTechs.

Allerdings ist absehbar, dass sich die Marktstruktur des Firmenkundengeschäfts in den nächsten Jahren durch verschiedene Entwicklungen tiefgreifend verändern wird. Dazu zählen der Bedeutungszuwachs von Sustainable Finance sowie von Plattformen als Vertriebskanal und dem Eintritt von FinTechs in das Firmenkundengeschäft. Für Banken wird sich der Wettbewerb dadurch verstärken.

Drei Handlungsfelder für das Firmenkundengeschäft

Banken werden vor allem in drei Handlungsfeldern ihre Leistungsfähigkeit verbessern müssen, um sich gegen FinTechs behaupten zu können:

- Schnelle Entwicklung modularer Produkte bis hin zur Marktreife,

- stärkerer Kundenfokus durch die intelligente Analyse von Kundendaten und gezielteres Anbieten von Finanzierungslösungen an Firmenkunden,

- Nutzung von Kontakt- und Absatzwegen, die auf die jeweiligen Kunden zugeschnitten sind, wie zum Beispiel Plattformen.

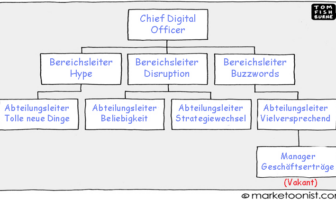

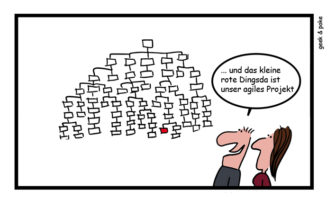

1. Technologie und Agilität

Ein Beispiel für ein modulares Produkt könnte ein Firmenkundenkredit sein. Dem Kreditnehmer wird ermöglicht, Bilanzinformationen nach § 18 KWG digital einzureichen und weitere Funktionalitäten, wie die Datenaggregation für den Jahresabschluss zu nutzen. Zusätzlich gäbe es die Möglichkeit, flexible Rückzahlungsprofile in Abhängigkeit von definierten KPIs, wie Rating oder OPEX zu vereinbaren sowie Finanzierungen ESG-fähig aufzusetzen. Prozessautomatisierungen helfen dabei, die Reaktionsgeschwindigkeit für den Kunden zu erhöhen und gleichzeitig die Kosten im Griff zu behalten. Grundlage dafür sind leistungsfähige, moderne Kernbankensysteme mit cloud-fähigen Architekturen, die über flexible API-Schnittstellen die Möglichkeit schaffen, Systeme aus verschiedenen Ökosystemen zu verbinden. Dies umfasst auch Kundendaten, die beispielsweise zum Nachweis der ESG-Fähigkeit benötigt werden – hier kann die Bank Risikokosten sparen.

Zusätzlich müssen Banken mit der Innovationsgeschwindigkeit von FinTechs Schritt halten. Das erfordert methodische Anpassungen in der Produktentwicklung, Arbeitsweise und Kultur. Diese umfassen agile Organisationsstrukturen und Frameworks wie Scrum sowie eine Führungskultur des „servant leadership“, ein Stil in dem Führungskräfte sich an den Interessen der Mitarbeitenden und den Zielen der Organisation ausrichten. Damit wird deren Entwicklung gefördert und ein Arbeitsklima geschaffen, das es ermöglicht Potenziale optimal zu nutzen.

2. Marktkenntnis als Grundlage

Technologie und Agilität sind wichtige Grundvoraussetzungen für Banken. Ein am Markt erfolgreiches Produkt erfordert zusätzlich eine tiefe und langjährige Branchen-, Kunden- und Produktkenntnis. Das schließt auch Markttrends wie Nachhaltigkeit ein. Im Firmenkundengeschäft liegt dies traditionell in der Verantwortung der Kundenbetreuer. CRM-Applikationen mit leicht adaptierbaren Dashboards und KI-Lösungen, die beispielsweise Makro- und Finanzdaten auswerten und Finanzierungsbedarfe prognostizieren, können die Kundenbetreuer dabei unterstützen. Mithilfe der Technologie werden sie in die Lage versetzt, mit dem Kunden zeitnah relevante Gespräche zu führen und die Ergebnisse zur Entwicklung passender Lösungen zu nutzen.

3. Neue Vertriebskanäle

Finanzprodukte über Plattformen anzubieten, das sogenannte Embedded Finance, ist in Asien und den angelsächsischen Staaten bereits ein wichtiger Trend im Firmenkundengeschäft, besonders im KMU-Segment. Auf dem deutschen Markt ist dieser Trend auch bereits angekommen. Die Herausforderung liegt darin, dass Banken auf Grundlage von Datenanalysen und KI die richtigen Plattformen auswählen müssen, um ihre Zielkunden zu erreichen. In einem nächsten Schritt sollte es ihr Bestreben sein, die vielversprechendsten dieser Kunden in eine individualisierte Kundenbeziehung zu überführen, in der die Banken ihre Stärken optimal einsetzen können. Hier gelten dann allerdings die Gesetze der Plattformökonomie: Den (Kosten-)Vorteilen aus einer standardisierten (Plattform-)Lösung stehen die durch den verschärften Wettbewerb sinkenden Erträge gegenüber.

Fazit: Transformation des Firmenkundengeschäftes

Banken werden sich in den nächsten Jahren im Firmenkundengeschäft gegen FinTechs abgrenzen können, wenn sie ihre Stärken, wie Produkt-Know-how, Erfahrung in der Kundenbeziehung, Risikotragfähigkeit über die Bankbilanz und ESG-Erfahrungen weiter ausbauen und gleichzeitig technologisch und methodisch zu FinTechs aufschließen. Dem Firmenkundengeschäft steht die Transformation, die im Privatkundensegment bereits in vollem Gange ist, noch bevor. Sie wird in den nächsten Jahren das gesamte Segment verändern. Wer sich ihr nicht stellt, wird mittelfristig Marktanteile und und langfristig den Anschluss verlieren.

Carmen Semler

Carmen Semler ist Koautorin des Beitrags. Als Head of Commercial Banking ASG, verantwortet sie Commercial Banking in der DACH-Region bei Accenture. Sie ist Diplom-Ökonomin und akkreditierter ICF-Coach und hat mehrere IT Transformationsprojekte erfolgreich umgesetzt und begleitet Kunden von der IT Strategie bis hin zum Go Live.

E-Book „#Banking2025“ zum Download

Der Artikel ist Teil einer Serie zu den mittelfristigen Perspektiven und Chancen für Finanzinstitute. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen. Zum Bestellformular geht es hier.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Commerzbank-Chef Knof: „Die Bancassurance ist viel besser als ihr Ruf“ - Zur Zukunft der Partnerschaft zwischen Banken und Versicherungen

- Die Sparkasse der Zukunft - Ein Ratgeber zur langfristigen Relevanz und Überlebensfähigkeit

- Firmenkundengeschäft als letzter großer Ertragsbringer - Drei Handlungsfelder für traditionelle Banken

- Das „Big Picture“ für Compliance

- Die Veränderung der Bankaufsicht

- Die Zukunft des Bank-CFOs

- Vorsorge wird digital

- 10 Trends, Herausforderungen und Chancen für das Asset Management

- Im Mittelpunkt steht das Kundenerlebnis

- Banken haben eine Schlüsselrolle bei der ESG Transformation

- Die drei größten Herausforderungen im Firmenkundengeschäft

- Vorboten einer Revolution in der Finanzbranche

- Zehn Handlungsimplikationen für den digitalen Euro

- Wie die Sparda-Bank Nürnberg auf den Wandel reagiert

- Die sieben Treiber der privaten Baufinanzierung

- Vom Verhinderer zum Enabler

- Drei Mega-Trends verändern die Immobilienbranche

- „Qualität hat einen Preis“

- Wie sich die VR Bank Metropolregion Nürnberg für die Zukunft rüstet

- „Wohin steuern kleine und mittlere GenoBanken?“