ESG stellt für Banken und Sparkassen die Möglichkeit dar, ihren gesellschaftlichen Beitrag zu untermauern und gleichzeitig profitabel zu wachsen. Eine aktuelle Analyse der Herausforderungen vermittelt Einblick in Marktchancen von vier Kundensegmenten.

ESG bietet Kreditinstituten vielfältige Chancen.

Die ESG-Transformation ist ein Megatrend dieser Dekade. Banken, die den Weg hin zu einem nachhaltigen Wirtschaftssystem finanzieren, können dabei eine Schlüsselrolle spielen. Für sie bietet ESG eine einzigartige Möglichkeit, ihre gesellschaftliche Rolle neu zu definieren und die „License to Operate“ klar unter Beweis zu stellen.

ESG stellt Banken aber auch vor Herausforderungen. Der Druck von Aufsichtsbehörden, Kapitalmärkten und der Öffentlichkeit bewegt Institute dazu, konkrete Ziele kurzfristig zu kommunizieren. Durch diesen Wettlauf sind sie gezwungen, ihren Worten Taten folgen zu lassen, um ein „Say-Do-Gap” zu vermeiden und ihren Mehrwert in der ESG-Transformation zu belegen. Die Entwicklung einer Strategie wird dabei mangels einheitlicher Standards und einer dynamischen Regulierung („Moving Targets“) erschwert. Dazu steigt auf Kundenseite der Bedarf nach nachhaltigen Produkt- und Serviceangeboten.

Zeitgleich kämpfen Banken mit den Folgen der Pandemie, einem trotz erhöhter Inflation zunächst fortwährendem Niedrigzinsumfeld, steigenden Kapitalanforderung sowie der Digitalisierung des Bankgeschäfts und damit einhergehenden neuen Wettbewerbern.

ESG bietet Banken die Chance, ihren gesellschaftlichen Beitrag zu untermauern und gleichzeitig profitabel zu wachsen.

Ausblick: Mehr Nachhaltigkeit und gestärktes Wachstum

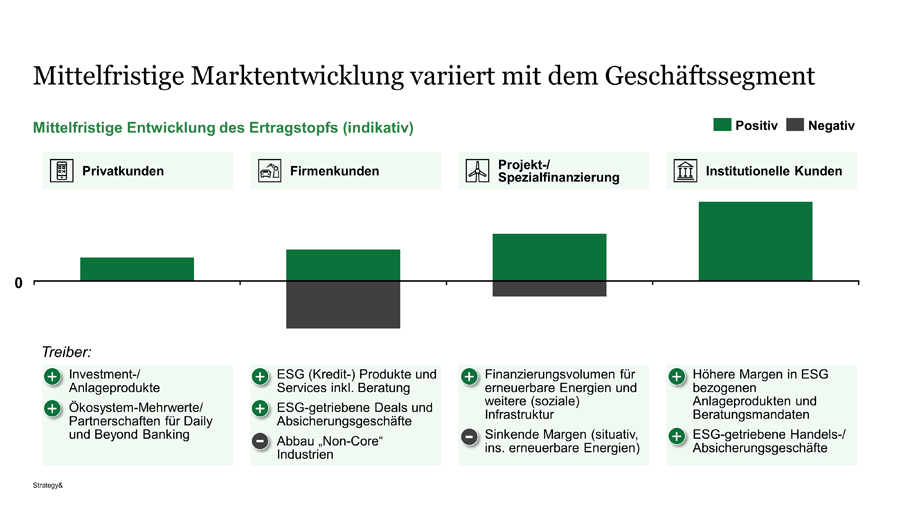

Mittelfristig rücken Erträge in den Fokus – und ESG spielt eine wichtige Rolle bei der Aufteilung des Ertragstopfs im deutschen Bankenmarkt. Für eine erfolgreiche Positionierung und Differenzierung braucht es jetzt Entscheidungen des Bank-Managements. Die Marktchancen variieren je nach Geschäftssegment.

Privatkunden: Kreativität ist gefragt

Jeder zweite Privatkunde war 2021 bereit, für nachhaltige Bankprodukte eine Prämie zu zahlen, so eine Analyse von Strategy&. Tendenz steigend. Getrieben allem voran von den jüngeren Generationen Y und Z – ca. 30% der deutschen Bevölkerung – deren Konsumverhalten sich durch ein starkes Nachhaltigkeitsbewusstsein auszeichnet. Um die steigende Nachfrage zu bedienen, benötigen Banken ein überzeugendes Angebot nachhaltiger Investment- und Anlageprodukte sowie eine glaubhafte ESG-Strategie für ihren Bankbetrieb.

Neben dem Erweitern bestehender Produkte mit ESG-Komponente gilt es, neuartige Beyond-Banking-Lösungen zu entwickeln. Partnerschaften wie zum Beispiel Community Financing Angebote mit lokalen Energieversorgern könnten dabei vom Wettbewerb abgrenzen.

Firmenkunden: Rolle als Transformationspartner als Erfolgsschlüssel

Das Firmenkundengeschäft bietet für am Markt breit engagierte Banken die Chance, die Industrie als echter Transformationspartner zu begleiten und Marktanteile zu erobern. Dabei gilt es, die „richtigen“ Kunden zu identifizieren, deren Begleitung gesellschaftlichen und bank-ökonomischen Wert schafft. Das Beenden der Beziehungen mit lukrativen, jedoch derzeit nicht-ESG-konformen Kunden sollte keine Pauschallösung sein. Vielmehr müssen Banken transformationswillige Kunden eng unterstützen. Andere Player haben hingegen die Möglichkeit ein nachhaltiges Zielportfolio aufzubauen.

Auch Absicherungsgeschäfte im Bereich knapper Rohstoffe sowie ESG-getriebene M&A- und Kapitalmarkttransaktionen werden für zusätzliche Erträge sorgen, insbesondere bei Kunden, die ihr ESG-Profil verbessern wollen.

Spezialfinanzierung: Rennen um attraktive Projekte

Das Erreichen der Pariser Klimaschutzziele generiert einen massiven Anstieg bei der Finanzierung grüner Energien sowie Infrastruktur wie den Aufbau einer Wasserstoffwirtschaft oder die energetische Sanierung von Gewerbeimmobilien. Die OECD schätzt den globalen Investitionsbedarf zum Erreichen dieser Ziele bis 2030 auf 6,9 Billionen USD pro Jahr. Aufgrund der hohen Nachfrage nach derartigen Projekten ist vereinzelt von schrumpfenden Margen auszugehen. Ähnliches ist bei sozialen Infrastrukturprojekten zu vermuten. Die Auswahl der „richtigen“ Projekte auf Basis eines stringent nach Produktivität ausgerichteten Portfolio-Managements wird entscheidend sein.

Institutionelle Kunden: Sustainable Finance als Treiber

Institutionelle Kunden – ähnlich der Banken selbst – werden Unterstützung bei der ESG-Transformation nachfragen. Zudem bestehen Chancen, höhere Margen als üblich zu realisieren, wie beispielsweise bei ESG-bezogenen Anlagestrategien, bei denen der Mehrwert des Asset Managers auch vergütet wird. Aktuell stehen „grüne“ Produkte im Fokus. Mittelfristig werden die Dimensionen „S“ und „G“ ebenfalls Wachstumsimpulse liefern. Ebenso erwarten wir einen Anstieg an Verbriefungen nicht-ESG-konformer Assets sowie selektiver Absicherungsgeschäfte.

Darauf kommt es mittelfristig an

Erfolgreiche Banken setzen sich mit den hohen Ansprüchen ihrer Kunden auseinander und entwickeln eine ESG-integrierte Geschäftsstrategie, die klar zwischen regulatorischen Anforderungen und am Markt differenzierenden Elementen unterscheidet. Kommunizierte Ziele sollten ambitioniert, aber realisierbar sein. Denn eine bloße Ankündigungskommunikation wird am Markt enttarnt.

Eine KPI-basierte interne Verzielung schafft die notwendige Verbindlichkeit beim Geschäftsumbau und sendet ein glaubhaftes internes und externes Signal. Ein weiterer Erfolgsfaktor ist der umfangreiche Aufbau von umfangreichem ESG-Wissen, das Banken befähigt, ihre Kunden durch den ESG-Dschungel zu navigieren, um so Beziehungen zu festigen und neue Kunden zu gewinnen.

Felix Becht

Felix Becht ist Koautor des Beitrags. Er ist Director bei Strategy& in München und spezialisiert auf die strategische Beratung von Banken, Finanzinvestoren und FinTech-Firmen. Zuvor war der Betriebswirt u.a. Senior Consultant bei Booz & Company.

Dr. Sebastian Weitz

Dr. Sebastian Weitz ist Koautor des Beitrags. Er ist Senior Berater bei Strategy& in Stuttgart und spezialisiert auf die strategische Beratung von Unternehmen der Finanzindustrie und Realwirtschaft.

E-Book „#Banking2025“ zum Download

Der Artikel ist Teil einer Serie zu den mittelfristigen Perspektiven und Chancen für Finanzinstitute. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Commerzbank-Chef Knof: „Die Bancassurance ist viel besser als ihr Ruf“ - Zur Zukunft der Partnerschaft zwischen Banken und Versicherungen

- Die Sparkasse der Zukunft - Ein Ratgeber zur langfristigen Relevanz und Überlebensfähigkeit

- Firmenkundengeschäft als letzter großer Ertragsbringer - Drei Handlungsfelder für traditionelle Banken

- Das „Big Picture“ für Compliance

- Die Veränderung der Bankaufsicht

- Die Zukunft des Bank-CFOs

- Vorsorge wird digital

- 10 Trends, Herausforderungen und Chancen für das Asset Management

- Im Mittelpunkt steht das Kundenerlebnis

- Banken haben eine Schlüsselrolle bei der ESG Transformation

- Die drei größten Herausforderungen im Firmenkundengeschäft

- Vorboten einer Revolution in der Finanzbranche

- Zehn Handlungsimplikationen für den digitalen Euro

- Wie die Sparda-Bank Nürnberg auf den Wandel reagiert

- Die sieben Treiber der privaten Baufinanzierung

- Vom Verhinderer zum Enabler

- Drei Mega-Trends verändern die Immobilienbranche

- „Qualität hat einen Preis“

- Wie sich die VR Bank Metropolregion Nürnberg für die Zukunft rüstet

- „Wohin steuern kleine und mittlere GenoBanken?“