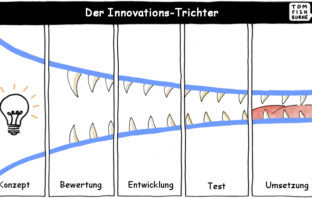

Innovationen in Banken und Sparkassen sind selten ein Selbstläufer. Oft sind sie zahlreichen Widerständen innerhalb der Organisation ausgesetzt und müssen sich durchsetzen. Dabei stoßen sie mitunter an Grenzen. Doch es gibt Möglichkeiten, diese zu überwinden.