Stellen Sie sich eine Bank wie Tinder vor. Sie beantworten einfache Fragen, indem Sie nach rechts oder links wischen, um eine Finanzempfehlung zu erhalten. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.

Stellen Sie sich eine Bank wie Tinder vor. Sie beantworten einfache Fragen, indem Sie nach rechts oder links wischen, um eine Finanzempfehlung zu erhalten. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.

Wie bekommen Banken ihre Daten in den Griff – und nutzen sie für die rundum datengetriebene Wertschöpfung von morgen? Finanzinstitute müssen sechs Handlungsfelder bearbeiten, um über Daten nachhaltige Wettbewerbsvorteile zu erzielen.

Der Erfolg deutscher Robo-Advisor bleibt weit hinter den amerikanischen zurück. Ein Grund dafür liegt in der mangelnden Kundenzentrierung. Die Lösung für Robo-Advice liegt in der Anpassung von Kommunikations-, Preis-, und Servicestrategie.

Im Zeitalter der Digitalisierung beherrschen mitunter Modebegriffe die Diskussionen innerhalb der Finanzbranche. Innovation ist eines davon. Am besten mit dem Zusatz „disruptiv“. Aus Kundensicht sind Bedarfslösungen allerdings wichtiger als schöne Namen.

Im Zuge von Open Finance wird die marktübergreifende Übertragung von Kunden- und Finanzdaten zum Standard. Finanzprodukte und -services müssen simplifiziert und modularisiert werden. Dabei spielen vier Innovationstreiber eine besondere Rolle.

Die Finanzbranche erlebt derzeit einen tiefgreifenden Wandel, der von Technologie getrieben wird. Bankkunden erwarten heutzutage mehr als nur traditionelle Finanzdienstleistungen. Eine zentrale Strategie, um diesen Anforderungen gerecht zu werden, ist die Plattformisierung.

Tokenisierung und Embedded Finance sind zwei aktuelle Toptrends in der Finanzbranche. Über die Hintergründe und den Nutzen für Banken habe ich mit Prof. Dr. Hans-Gert Penzel vom ibi research, Institut für Bankinnovation an der Universität Regensburg gesprochen.

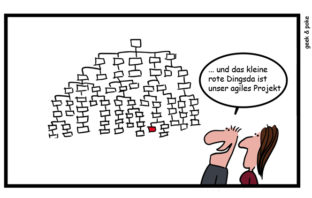

Agil sein ist in. Kaum eine Bank, die nicht von sich behauptet, immer mehr Projekte agil voranzutreiben oder sogar die komplette Organisation agil auszurichten. Die Realität ist oft eine andere.

Der gezielte Einsatz von Sprachtechnologie verbessert im Banken-Callcenter die Effizienz und Kundenzufriedenheit. Gleichzeitig wird auch eine Entlastung der Mitarbeiter ermöglicht. Das zeigt das Beispiel des Kundencenters der Migros Bank.

ChatGPT und Low-Code-Anwendungen sind vielfältig nutzbar und versprechen die digitale Transformation der Banken zu beschleunigen. Wie jede neue Technologie sind aber auch diese nicht frei von Fehlern. Die Frage, die sich stellt: Lohnt sich das Risiko?

Stellen Sie sich einen Finanzdienstleister wie Amazon vor, der über einen integrierten Marktplatz Zugang zu allen Finanzprodukten bietet, ohne dass Kunden sich neu registrieren müssen. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.

Mit dem Gesetz über elektronische Wertpapiere werden heute schon Wertpapiere auf der Blockchain begeben. Um die erhofften Effizienzeffekte zu heben, fehlt aber bisher die Geldseite auf der Blockchain. Wie kann ein digitales Zug-um-Zug Geschäft aussehen?

Financing-as-a-Service-Plattformen beschleunigen den Zugang zu passgenauen Finanzierungsangeboten: Mittelständische Firmen profitieren von größerer unternehmerischer Freiheit, während VR- und weitere Banken ihre Kundenbeziehungen festigen.

Digitalisierung ist kein Selbstzweck. Der Einsatz neuer Technologien ist nur dann wirklich erfolgreich, wenn das Ziel die Erfüllung von Kundenwünschen und -bedürfnissen ist. Für Finanzdienstleister heißt das in erster Linie Transformation.

Stellen Sie sich eine Bank oder Versicherung wie Google vor. Alle Finanzdienstleistungen sind für die Kunden vollkommen kostenlos und werden nur durch Werbung finanziert. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.

Auf der Suche nach einer Schnittstelle für das Geschäft mit unabhängigen Vermögensberatern hat sich die vormals bankinterne Open Banking-Strategie der St. Galler Kantonalbank sich zum schweizweiten API-Standard entwickelt.

Echte Kundenorientierung und erstklassige Customer Experience werden immer wichtiger im Banking. Die BBBank hat daher ein volldigitales Immobilienportal entwickelt. Es bietet alles rund um Immobilien und die individuelle Baufinanzierung.

Unternehmen spüren – zusätzlich angeheizt durch die Corona-Pandemie – die zunehmende Dringlichkeit der digitalen Transformation. Banken und Sparkassen sind davon nicht ausgenommen, im Gegenteil. Doch noch immer ist vielen unklar, was Digitalisierung genau bedeutet.

Stellen Sie sich eine Bank oder Versicherung wie Instagram vor, bei der Influencer über Finanzthemen posten und die Beratung der Kunden übernehmen. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.

Neue Technologien eröffnen neue digitale Vertriebskanäle. Wenn es allerdings um die strategische Einbindung geht, hat man bei manchen Finanzinstituten den Eindruck, dass der Schwanz mit dem Hund wedelt.

Die Digitalisierung schreitet auch in der Baufinanzierung voran. Rein digitale Abschlüsse sind technisch anspruchsvoll, aber möglich. Doch es stellt sich die Frage, ob die Kunden tatsächlich auf persönliche Beratung verzichten wollen.

Nur wenige Finanzinstitute bieten eine strategisch durchdachte Online-Beratung an. Darüber, wie Banken und Sparkassen das Thema sinnvoll und gewinnbringend angehen können, habe ich mich mit Sandra Edelmann, Consultant von FORT.SCHRITT unterhalten.

Finanzdienstleister von Autokonzernen zeigen, wie skalier- und replizierbare Produktentwicklung geht. Auf API-Plattformen basierende Ökosysteme ermöglichen Ihnen eine industrie-übergreifende Kombination verschiedener Angebote für zahlreiche Kundengruppen.

Plug-and-Play statt langwieriger Integrationsprozesse: Banken benötigen für die Zusammenarbeit mit FinTechs ein Framework, das die schnelle Einbindung von Dienstleistungen Dritter ermöglicht. Denn die wahre Superkraft im Modern Banking heißt Geschwindigkeit.

Der Konkurrenzdruck auf Banken wird in Zeiten hoher Produkt-Vergleichbarkeit und steigenden Kundenerwartungen immer größer. Innovative digitale Produkte sowie die zunehmende Relevanz von ESG und Open Banking bieten neue Ansätze und ermöglichen Differenzierung.

Digitalisierung ist für Kreditinstitute Pflicht, um langfristig erfolgreich zu sein. Während über das „Warum“ Konsens besteht, wirft das „Wie“ in vielen Banken Fragen auf. Die Targobank setzt zur Umsetzung ihrer unternehmensweiten Digitalisierungsstrategie auf die Digital Factory.

Stellen Sie sich eine Bank wie Apple mit einem App Store auf Ihrem iPhone vor, d.h. eine sichere Plattform, die eine Vielfalt an innovativen Softwareanwendungen zur Verwaltung Ihrer persönlichen Finanzen bietet. Eine Illusion? Wer weiß? Ansatzpunkte gäbe es.