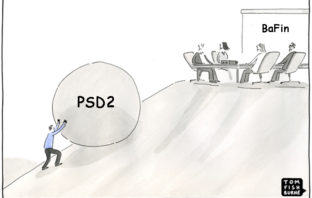

In regulierten Märkten, wie der Finanzbranche, müssen für Relevanz im Wettbewerb, kundenorientierte Lösungen angeboten werden. Kunden erwarten digitale und nutzerfreundliche Onboarding-Prozesse – neue Identifizierungslösungen müssen konventionelle dringend ablösen.