Kryptowährungen werden durch die aktuelle Marktsituation massiv unter Druck gesetzt. Das digitale Gold als vermeintliche Krisenwährung konnte sich leider nicht bewähren, da es sich analog zum Nasdaq verhält. Doch ergeben sich in dem Krypto-Winter auch Chancen für mutige Anleger?

Sinkende Kurse für Kryptowährungen wie Bitcoin verunsichern Anleger.

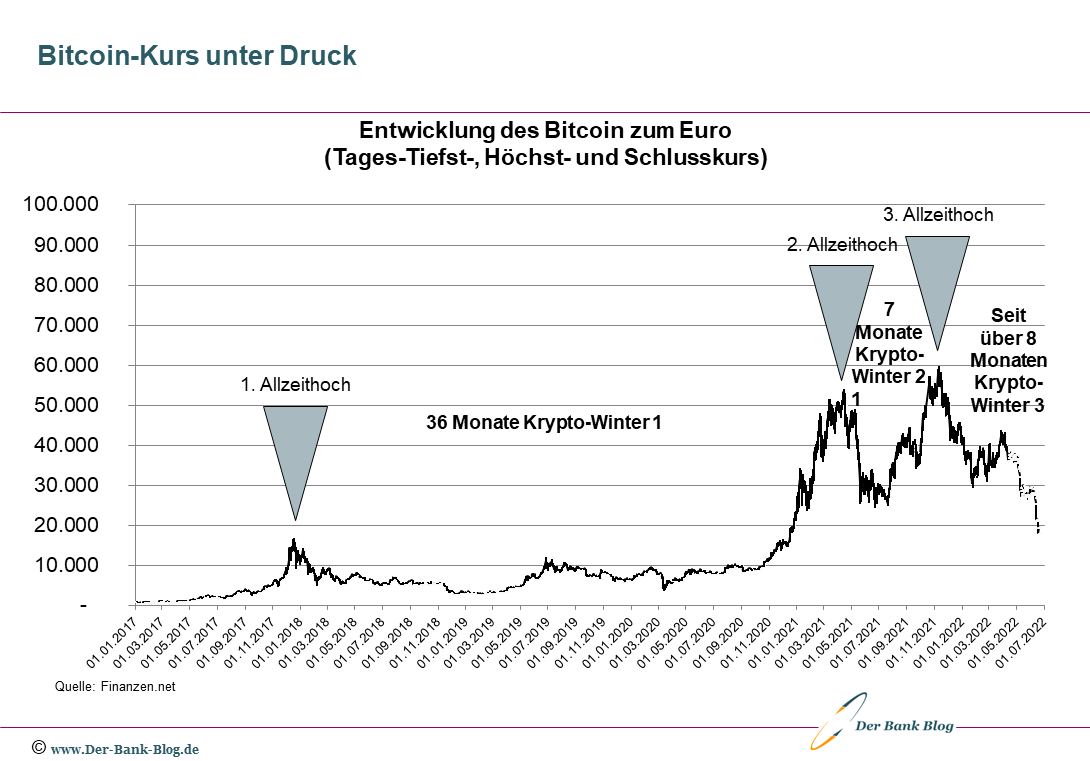

Nach der steilen Rallye im vergangenen Jahr, die für Bitcoin mit einem neuen Rekordhoch von ca. 69.000 Dollar endete, sind viele Experten von sinkenden Kursen im ersten Quartal 2022 ausgegangen. Durch den überraschenden Angriffskrieg auf die Ukraine und der daraus entstehenden Verschärfung der Inflation wird sich nun aus dem zunächst vorübergehenden Tief ein länger andauernder Krypto-Winter entwickeln.

Durch eine mögliche Zinswende würden die Kryptowährungen zusätzlich unter Druck gesetzt werden. Eine restriktivere Geldpolitik und steigende Zinsen sind jedoch Gift für Wachstumsaktien und Kryptowährungen, da vor allem auf stark steigende Kurse spekuliert wird, weil in der Regel in beiden Fällen wenig oder keine Dividende ausgeschüttet wird.

Bitcoin bewährt sich nicht als Krisenwährung

Während früher noch die Meinung herrschte, dass Kryptowährungen allgemein und insbesondere der Bitcoin als Krisenwährung wie bspw. Gold agiert, ist inzwischen bekannt, dass Bitcoin sich wie eine Tech-Aktie verhält und mit der Entwicklung des Nasdaq-Index korreliert. Um als eine Krisenwährung wie Gold agieren zu können, müssten Kryptowährungen jedoch eine negative Korrelation zum Aktienmarkt haben. Dies würde bedeuten, dass wenn der Kurswert von Aktien sinkt, der Kurswert von Kryptowährungen wie bspw. Bitcoin ähnlich wie Gold steigen müsste – und umgekehrt entsprechend sinken, wenn die Aktienkurse steigen.

Für das zyklische Verhalten des Bitcoins zum Nasdaq-Index machen die Experten vor allem die rasante Wertsteigerung der Kryptowährung in den vergangenen Jahren verantwortlich. Dadurch wurde der Spekulationshunger einer großen Anlegerschaft geweckt, die sich sonst nicht für die Blockchain basierte Digitalwährung interessiert. Doch diese „neuen“ Anleger kaufen Bitcoins aus dem gleichen Grund wie sie Wachstumsaktien wie Tesla oder Amazon kaufen. Nicht aus Interesse an der Krypto-Technologie und mit langfristigem Anlagehorizont, sondern für die vermeintliche Aussicht auf schnelle Gewinne. Wenn die Stimmung an den Finanzmärkten kippt, werfen diese Anleger auch ihre gekauften Bitcoins auf den Markt, weil sie in Panik geraten. Zudem bieten immer mehr traditionelle Finanzinstitute eigene Krypto-Produkte an, bei denen man via Fonds oder Zertifikaten in Bitcoin investieren kann. Auch diese Produkte werden vermehrt im gleichen Zyklus wie traditionelle Wertpapiere gehandelt.

Kryptowährungen als Demokratisierung von Venture Capital

Doch woher kommt eigentlich genau dieser Spekulationshunger bei den Anlegern? Immer mehr Anleger wünschen sich, von dem Startup-Hype der vergangenen Jahre zu profitieren, der die jeweiligen Gründer und ihren Investoren zu Reichtum verholfen haben und wollen frühzeitig in Unternehmen wie Gorillas, N26 oder Revolut investieren. Bereits vor Jahren haben Crowdinvesting und Crowdfunding-Plattformen wie bspw. Kickstarter oder Companisto das entsprechende Kundenbedürfnis frühzeitig erkannt. Die Vergangenheit zeigte jedoch, dass dort meistens entweder (vermeintlich) innovative Produkte für den Endverbraucher beworben werden oder Startups, die häufig kein Investment von klassischen Venture Capital Investoren erhalten haben. Hierdurch blieb das ursprüngliche Kundenbedürfnis unbefriedigt, möglichst frühzeitig an einem zukünftigen Startup mit Unicorn-Status finanziell beteiligt zu sein. Dementsprechend bleiben nach wie vor renommierte Venture Capital Fonds die einzige Möglichkeit, in die spannendsten Startups der Gegenwart zu investieren.

Die Problematik ist jedoch, dass weder Retailkunden noch vermögende Privatpersonen die jeweiligen Mindestinvestments in Millionenhöhe leisten können. Kryptowährungen sind somit einer der ganz wenigen Möglichkeiten, bei denen die Retailkunden bereits in einem sehr frühen Stadium in innovative Projekte investieren können, bei dem es zumindest bei einigen zu atemberaubenden Wertzuwachsen gekommen ist.

Die Faszination an dem Thema lässt sich gut an dem Beispiel von Bitcoin verdeutlichen. Im November 2021 erreicht der Bitcoin-Kurs ein Rekordhoch von über 69.000 Euro und der Bitcoin dadurch eine Marktkapitalisierung von über 1,2 Billionen Euro. Wäre der Bitcoin ein Unternehmen gewesen, wäre er zu diesem Zeitpunkt nach Apple, Microsoft, Amazon, Google sowie dem Ölkonzern Saudi Arabico das sechstwertvollste Unternehmen der Welt. Von Tag eins konnten nun die Anleger diese Reise der Wertentwicklung des Bitcoins begleiten und sich jederzeit entscheiden, ob und wann sie ein mögliches Investment tätigen wollen. Eine attraktive Gelegenheit, die ansonsten zu diesem Zeitpunkt eigentlich nur renommierten Venture Capital Gebern vorbehalten ist.

Selbst nach den massiven Wertverlusten der vergangenen Wochen würde Bitcoin noch immer als das dreizehntwertvollstes Unternehmen der Welt rangieren und hätte eine ähnliche Marktkapitalisierung wie Visa oder Nvidia und würde noch vor namenhaften US-amerikanischen Unternehmen wie Exxon Mobil oder JP Morgan gelistet werden.

Die Demokratisierung von Venture Capital der Kryptowährungen birgt auch Gefahren

Zwar gibt es auch Plattformen wie moonfare oder finvia, die sich ebenfalls die Demokratisierung von Private Equity und Venture Capital auf die Fahne geschrieben haben, jedoch investiert man dort nie in einzelne Projekte, sondern nur in die jeweiligen Private Equity oder Venture Capital Fonds. Hinzu kommt, dass dies je nach Anbieter erst ab einem Mindestinvestment von 200.000 Euro bzw. 50.000 Euro möglich ist. Hierdurch wird ein Großteil der Anleger von Kryptowährungen ausgeschlossen, die kleinere Summen als die angegebenen Mindestinvestments investiert haben. Besonders reizvoll an Bitcoin, Etherum & Co ist, dass die jeweiligen Kryptowährungen jederzeit wie Aktien gekauft und verkauft werden. Dies ist einer der wenigen Kritikpunkten an den Plattformen wie moonfare und finvia, dass zwar die Eintrittshürde reduziert werden, jedoch die Assets selber ähnlich illiquide wie normale Venture Capital und Private Equity Fonds bleiben. Die Demokratisierung von Venture Capital durch Kryptowährungen birgt jedoch auch verschiedene Gefahren:

- Klumpenrisiko durch Kurskorrelation,

- Grundsätzlich hohes Ausfallrisiko bei Venture Capital,

- Zusätzlich erhöhtes Ausfallrisiko durch Tätigkeitsfelder der Krypto-Projekte,

- Gefährliche Machtverhältnisse,

- Kursverluste durch emotionales Handeln.

Gefährliche Abhängigkeiten von Krypto-Walen und Prominenten wie Elon Musk

Als erstes haben die Investoren häufig ein starkes Klumpenrisiko, da sich die von den Anlegern gewählten Projekte alle in weitester Form mit der Blockchain Technologie beschäftigen. Hierbei korrelieren die Kurse der einzelnen Kryptowährungen noch zu stark, sodass es nie echte Krisengewinner in den jeweiligen Krypto-Wintern gab. Ähnliches sieht man auch bei der derzeitigen Marktsituation.

Hinzu kommt, dass bei einem erfolgreichen Venture Capital Geber eins von zehn Startups richtig erfolgreich wird. Unerfahrene Anleger werden dementsprechend eine weitaus geringere Quote vorweisen können. Diese Quote wird sich sehr wahrscheinlich sowohl bei den erfolgreichen Venture Capita Geber als auch unerfahrenen Anleger noch einmal verschlechtern, da sich viele Kryptowährungen in hoch ambitionierten Tätigkeitsfeldern befinden, die nicht weniger als die Welt revolutionieren und etablierte Unternehmen mit guten finanziellen Möglichkeiten disruptieren wollen, die sich jedoch sicher nicht kampflos vom Markt verabschieden werden.

Außerdem haben die Krypto-Wale bei Kryptowährungen eine besonders große Marktmacht haben. Krypto-Wale sind Anleger, die eine außergewöhnliche hohe Anzahl an der jeweiligen Kryptowährung besitzen. Bei Bitcoin wird beispielweise ab einer Summe von mehr als 1.000 Bitcoins von einem so genannten Bitcoin-Wal gesprochen. Entscheidet sich ein Krypto-Wal im großen Stil Kryptowährungen zu kaufen oder zu verkaufen, hast dies einen signifikanten Einfluss auf die jeweilige Kursentwicklung.

Auch haben immer mehr Prominente das Thema Kryptowährungen für sich entdeckt und nutzen ihre Reichwerte auf Social Media für dieses Thema. Der prominenteste Fall war in der jüngeren Vergangenheit Elon Musk. Hierbei hatte er sichtlich Spaß daran, die Kurse einzelner Kryptowährungen mit verschiedenen Posts zu beeinflussen. Unabhängig davon, ob er dies aus purem Spaß an der Freude oder mit einem intrinsischen Motiv an einer entsprechenden Kursentwicklung getan hat, birgt beides gewisse Gefahren für die Anleger. Denn egal ob Transaktion durch einen Krypto-Wal, einem harmlosen Tweet ohne Hintergedanken oder der Versuch einer Marktmanipulation – alle drei Fälle verbindet, dass die Anleger von dem wohlwollenden und verantwortungsbewussten Verhalten weniger Personen abhängig sind, das sie in keiner Form beeinflussen können.

Emotionales Handeln verstärkt die Kursentwicklungen als lawinenartiger Multiplikator

Diese signifikanten Kursveränderungen im positiven wie im negativen Sinne führen sehr häufig zum emotionalen Handeln der Anleger. Hierdurch werden oft attraktive Gewinne nicht realisiert, da die Anleger von weiteren steigenden Kursen ausgehen und im negativen Sinne bei Kursverlusten die Kryptowährungen häufig vorschnell verlustreich verkaufen. Selbst wenn die Anleger ihr eigenes emotionales Handeln gut kontrollieren können, sind sie immer noch von dem emotionalen Handeln der anderen Anleger abhängig.

Dadurch, dass Kryptowährungen wie Bitcoin keine Ware produzieren, ist es für die Anleger schwer, den vermeintlichen Wert der Kryptowährungen zu schätzen, um abzuleiten, ob die jeweilige Kryptowährung gerade über- oder unterbewertet ist. Dies führt dazu, dass es meist zu lawinenartigen Kauf- und Verkaufsphasen kommt, bei denen die Anleger aufgrund von Panikverkäufen die Preise in den Keller fallen lassen oder aufgrund von FOMO (Fear of Missing Out) die jeweilige Kryptowährung zu rasanten Kursanstiegen führen.

Zusammengefasst lässt sich sagen, dass die Demokratisierung von Venture Capital durch Kryptowährungen zu maximal semiprofessionellen Strukturen führt, in denen rationales Handeln nicht immer gegeben ist und positive wie negative Kursentwicklungen als Multiplikator signifikant verstärkt. Unter anderem hat neben den anfangs erwähnten makroökonomischen Faktoren wie Zinswende und Inflation auch das emotionale Verhalten der Anleger dazu geführt, dass die Kryptowährungen in einer sich stetig gegenseitig verstärkender Abwärtsspirale des Krypto-Winters befindet.

Aktueller Krypto-Winter führt bei einigen Anleger von Wertverlusten von über 90%

Der Krypto-Winter hat dazu geführt, dass selbst Wallets, die eher auf vergleichsweise konservative Kryptowährungen wie Bitcoin oder Altcoins wie Etherum oder Litecoin gesetzt haben, inzwischen Wertverluste von über 70 Prozent verzeichnen. Vermeintlich noch risikofreudigere Anleger, die vermehrt auf Meme-Coins und andere spekulative Coins gesetzt haben, haben im letzten Halbjahr teilweise sogar Wertverluste von über 90 Prozent in ihrem Krypto-Depot verzeichnen müssen. Während die neuen Anleger die Verluste teilweise sofort realisiert hat, um Schlimmeres zu verhindern, merkt man, dass ein Großteil der erfahrenen Anleger weiterhin zum hodln tendiert.

Hodln bedeutet, das Halten der Kryptowährungen über einen langfristigen Zeitraum, ohne sich von den in der Zeit entstehenden Kursschwankungen beeinflussen zu lassen. Hierbei hoffen die Anleger, dass die Kryptowährungen und die Blockchain-Technologie noch am Anfang ihrer Nutzungsmöglichkeiten sind, wodurch sie unabhängig von den kurzfristigen Kursschwankungen eine langfristig positive Tendenz erwarten. Denn bisher hat die Vergangenheit von Bitcoin und anderen Kryptowährungen gezeigt, dass auf jeden noch so langen Winter irgendwann wieder auch ein Sommer mit besseren Zeiten kam:

Folgt auf jeden Krypto-Winter ein Krypto-Sommer?

Auf jeden Winter folgte auch ein Sommer: Neue Chancen für mutige Anleger?

Wichtig ist hierbei zu betonen, dass insbesondere für neue Anleger mit liquiden Mitteln der Krypto-Winter auch eine große Chance und mit dem richtigen Timing eine attraktive Investmentmöglichkeit darstellt, da die Werte in der bisherige Historie des Bitcoins immer auch irgendwann gestiegen sind und den bis dahin aktuellen Höchstwert übertroffen haben. Zwar kann man nie mit der Glaskugel aus der Vergangenheit zukünftige Kursentwicklungen ableiten, aber wenn man das Phänomen Kryptowährung verstehen möchte, sollte man sich die Entwicklungen des Bitcoins in den vergangenen beiden Krypto-Wintern anschauen.

Bitcoin-Tiefpunkt im Krypto-Winter 1

- $ 2.814 im Dezember 2018

- + 850 Prozent Rendite in 24 Monaten (bis Ende Krypto-Winter 1)

- + 2.453 Prozent Rendite in 35 Monaten (bis aktuelles Allzeithoch)

Bitcoin-Tiefpunkt im Krypto-Winter 2

- $ 26.747 im Juli 2021

- + 230 Prozent Rendite in 4 Monaten (bis Ende Krypto-Winter 2)

- + 258 Prozent Rendite in 5 Monaten (bis aktuelles Allzeithoch)

Ausblick auf den Krypto-Winter 3

Selbst wenn man den Tiefpunkt nicht erreicht, so haben alle Anleger, die im Krypto-Winter investiert haben, bis zum Ende des jeweiligen Krypto-Winters zumindest einen Gewinn erzielt, falls sie ihre Werte zu diesem Zeitpunkt verkauft haben. Wie lange der aktuell dritte Krypto-Winter anhält, mag kaum jemand abschätzen können. Manche Experten gehen sogar erst wieder von nachhaltig steigenden Preisen im Jahr 2024 aus. Sichere Voraussagen lassen sich hierzu derzeit nicht treffen, jedoch rechnen die wenigsten mit einem neuem Allzeithoch, solange der Angriffskrieg auf die Ukraine nicht beendet ist und die rasant steigende Inflation die Gesellschaft weiter unter Druck setzt.

Profiteure des Krypto-Winters könnten die Banken sein

Kryptowährungen bleiben weiterhin ein sehr riskantes und hochspekulatives Anlageprodukt. Im Markt sieht man aber, dass insbesondere jüngere Anleger Kryptowährungen als ihr erstes eigenständig ausgesuchtes Anlageprodukt nutzt und zu der jeweiligen Trading-Plattform eine positive Kundenbeziehung aufbaut.

Insbesondere Neo-Broker bauen so derzeit Kundenbeziehungen auf, die sie anschließend in weniger risikoreiche Anlageprodukte wie Aktien oder ETFs schrittweise überführen können. Selbiges haben auch schon Trading-Plattformen für Kryptowährungen erkannt, die nun vermehrt neben diesen auch klassische Anlagemöglichkeiten in Einzelaktien und zukünftig wahrscheinlich auch ETFs anbieten werden.

Gewöhnen sich diese jungen Anleger an die Bankalternativen in Form von FinTechs und Trading-Plattformen für Kryptowährungen, wird auch eine Rückkehr zu klassischen Banken massiv erschwert, wenn die Kunden beispielsweise durch eine Erbschaft, einen gut bezahlten Job oder auch einen hohen Gewinn bei ihren Investments in Kryptowährungen wieder an Attraktivität gewinnen.

Der Krypto-Winter ist jedoch für die Banken in diesem Fall sogar vorteilhaft, da diese hierdurch zusätzliche Zeit gewinnen, um eigene Produkte bis zur Marktreife zu entwickeln. Gelingt ein Markteintritt zeitnah, nachdem der Tiefpunkt der Kryptowährungen überschritten ist, würden die Kunden mittelfristig von positiven Wertentwicklungen ihrer Investments profitieren und durch steigende Kurse mit einem positiven Produkterlebnis starten.

Hier geht es zu weiteren Artikeln der Kurz-erklärt Kolumne:

- 5 Stärken, die Banken von Sofort-Lieferdiensten lernen können

- Vier Probleme des Plattform-Bankings in Deutschland Intrapreneurship in der Finanzbranche

- Die wichtigsten FinTech Festivals 2021

- Chancen und Risiken im Bereich Embedded Finance

- Chancen im Rahmen des Kontext-Bankings

- Chancen und Limitierungen von Equity Token als Startup-Finanzierung

- Chancen und Limitierungen von Utility Token als Investment

- Künstliche Intelligenz in der Finanzbranche

- Gründe und Auswirkungen der Massenentlassungen bei FinTechs

- Chancen und Risiken des aktuellen Krypto-Winters

- Warum Banken im Metaverse nicht notwendig sind