Kryptowährungen gehen weit über die reine Anlageklasse hinaus und ermöglichen neue Finanzdienstleistungen. Vielfältige Anwendungen digitaler Währungen und Blockchain sind die Grundlage für innovative Ökosysteme.

Digitale Währungen und Blockchain sind die Grundlage für innovative Ökosysteme.

Viele Banken arbeiten an einem ersten Angebot für den reinen Kauf und die Verwahrung von Kryptowährungen. Die Kundenbedürfnisse entwickeln sich jedoch stetig weiter. Welche Anwendungsfälle gibt es in der Kryptoökonomie und welche Anforderungen ergeben sich daraus für Banken?

Im Austausch mit einer Vielzahl von Banken und institutionellen Kunden wird schnell klar, dass das übliche Krypto-Angebot nur auf einen Aspekt ausgerichtet ist: Den Einstieg in Bitcoin, eventuell auch Ethereum, wobei diese neuartigen Coins in der Regel nicht transferiert werden und Begriffe wie „Staking“ noch eher fremd sind. Die Kryptoökonomie entwickelt sich jedoch weiter und die Gründe für das Kundeninteresse haben sich verändert. Was sind die neuen Bedürfnisse der Kunden? Welche Implikationen ergeben sich daraus für die zukünftigen Dienstleistungen von Banken?

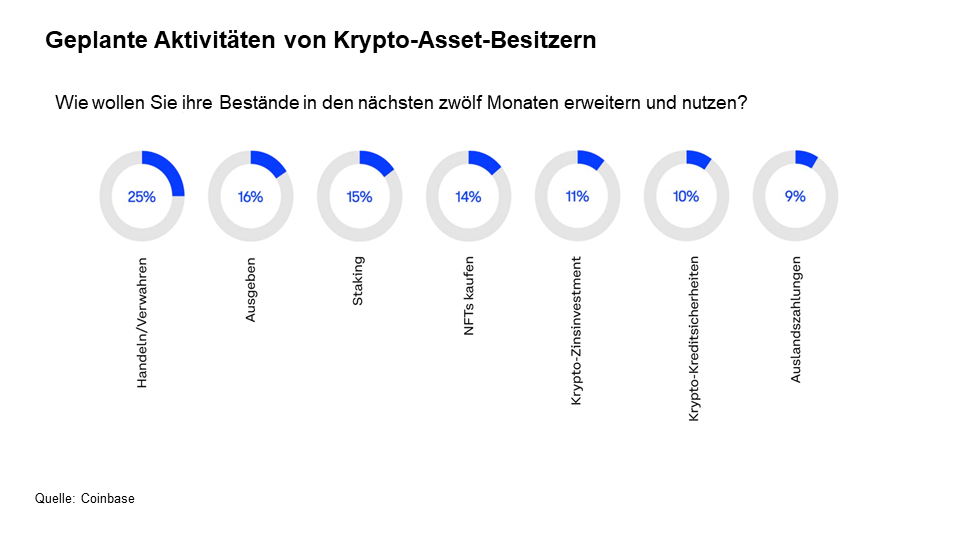

Vielseitige Aktivitäten mit Kryptowerten

Wie eine Umfrage im Rahmen des Coinbase Crypto Report Europe zeigt, ist der Handel/die Verwahrung von Kryptowerten zwar die am häufigsten genannte Aktivität (s. Abb.). Daneben wird aber auch eine Vielzahl anderer Anwendungen genannt, wie die Nutzung im Zahlungsverkehr, das Staking (Validierung von Netzwerktransaktionen gegen Erhalt eines Staking-Rewards), der Erwerb von NFT’s (Non Fungible Tokens, z.B. im Kunstbereich), zinsähnliche Investitionen in DeFi (Decentralised Finance, z.B. das besicherte Verleihen von Kryptowerten).

Der Coinbase Report zeigt das Interesse und die Bereitschaft von Krypto-Besitzern, mehr aus ihren Assets zu machen, einschließlich NFTs und anderer Blockchain-basierter Optionen.

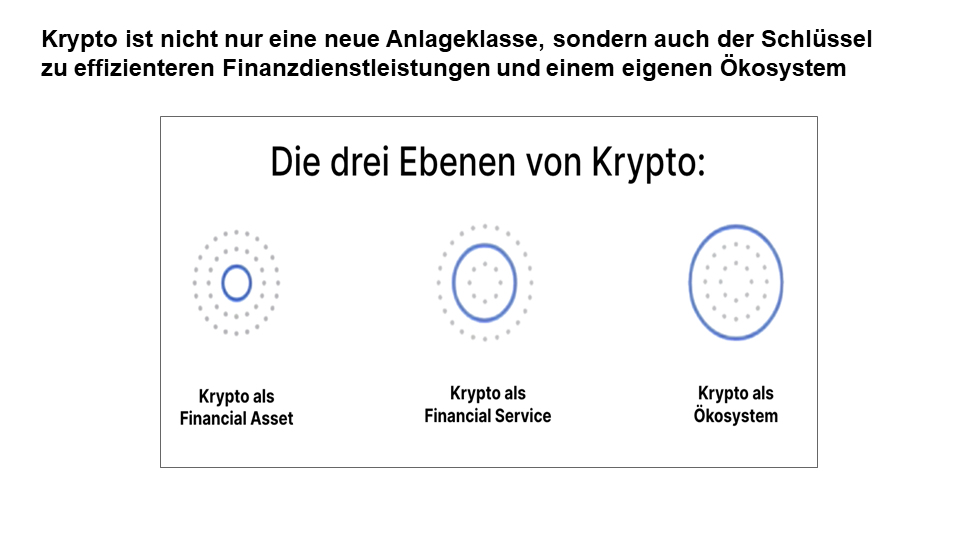

Entsprechend dieser Vielschichtigkeit sehen wir bei Coinbase Krypto nicht ausschließlich als Finanzanlage. Ebenso sehen wir die zugrundeliegende Technologie als eine alternative Infrastruktur, um Finanzdienstleistungen effizienter abzubilden. Aber auch andere Branchen stehen durch die Entwicklung der Kryptoökonomie vor epochalen Umbrüchen. Entsprechend gruppiert sich das Angebot von Coinbase Institutional um die drei Säulen Krypto als Financial Asset, Krypto als Financial Service und Krypto als Ökosystem, die im Folgenden als Orientierung für mögliche Bankdienstleistungen dienen sollen:

Die Vielschichtigkeit von Krypto: Krypto bietet Chancen als Anlageklasse, als Finanzdienstleistung und als Grundlage für neue digitale Ökosysteme

Krypto als Financial Asset

Bitcoin als “digitales Gold” zur Risikodiversifikation und Ethereum als “digitales Öl” des sich entwickelnden web3 bleiben die dominierenden Narrative für Erstinvestoren. Hier eröffnet sich für Banken ein weites Feld für Beratungsgespräche, um den Kunden über reine Selbstberatungslösungen hinaus Orientierung zu bieten. Ein weiteres Handlungsfeld ist der Zugang über klassische Vehikel wie eher passive Krypto-ETPs oder aktiv gemanagte Fonds. Perspektivisch sehen wir Krypto als Risikobeimischung in der Vermögensverwaltung sowie in diskretionären Mandaten mit tradingorientierten Strategien.

Der Handel mit Kryptowährungen findet sieben Tage die Woche, 24 Stunden am Tag statt. Die Abwicklung erfolgt sofort und nicht erst nach zwei Tagen. Händler, die von den Trading Desks der Banken in den Kryptohandel gewechselt sind, vergleichen dies mit der Zeitenwende vom Papierhandel zum elektronischen Handel. Dieser Aspekt macht auch für viele Privatkunden die Faszination von Kryptowährungen aus. Viele junge Menschen überspringen die alte Welt und machen ihre ersten Kapitalmarkterfahrungen an Kryptobörsen. Eine Chance für Banken, sich mit eigenen Angeboten Zielkunden zu erschließen, zu denen sie immer schwerer Zugang finden. Die oft kritisierte Volatilität ist in diesem Zusammenhang eher ein Vorteil, da sie viele Möglichkeiten zur Kundenaktivierung bietet. Der Produktmanager eines Online-Brokers würde sagen: It’s not a bug, it’s a feature.

Krypto als Financial Service

Die oben beschriebenen Vorteile im Handel führen zu ähnlichen Effizienzgewinnen beim Transfer: Blockchain-Zahlungen erfolgen in Minuten statt Tagen und teilweise zu einem Bruchteil der Kosten. Deshalb akzeptieren immer mehr Händler Kryptowährungen. Coinbase Commerce ermöglicht die Integration von Kryptowährungen in bestehende Zahlungsstrecken über APIs, analog zu anderen Zahlungsmethoden. Händler haben die Möglichkeit, eingehende Zahlungen direkt in Fiatwährungen umzuwandeln. Als Beispiel sei hier SOS Kinderdorf genannt, die Coinbase Commerce als Spendenmöglichkeit integriert haben.

Dieser Trend verstärkt die wachsende Bedeutung von Stablecoins im Zahlungsverkehr. Deren Transaktionsvolumen stieg im Jahr 2022 trotz Kursverlusten um fast ein Viertel auf 7,4 Billionen USD (zum Vergleich: Mastercard 2,2 Billionen USD). Wie Privatpersonen entdecken auch Unternehmen – Mittelständler mit globalen Geschäftsbeziehungen ebenso wie Konzerne und deren Corporate Treasury – die Vorteile der Technologie, wie wir aus vielen Gesprächen mit Firmenkunden erfahren.

Eine weitere Innovation sind besicherte Kredite: Wer die Prozesse und die IT-seitige Abbildung eines Lombardkredits kennt, kann sich der Faszination des Blockchain-Pendants nicht entziehen. So transferiert Compound oder Aave einen Lombardkredit in einen Softwarecode – transparent, öffentlich und schlank -, der als dezentrale Applikation jedem mit Internetanschluss die Teilnahme als Kreditnehmer oder – geber ermöglicht. Die Krypto-Skandale von 2022 um Celsius, 3AC, Blockfi und FTX haben gezeigt, wie widerstandsfähig DeFi im Vergleich ist. Dezentrale Börsen wie Uniswap sind weitere Beispiele für die Transformation komplexer Finanzdienstleistungen in Softwarecode und dezentrale Anwendungen. Ohne Intermediäre, aber mit neuen Rollen für Banken: z.B. im On- und Off-Ramp Euro/Krypto, dem Zugang zu DeFi, der Kuratierung von DeFi-Produkten oder Whitelisting von Teilnehmern für dedizierte Pools.

Bereits heute spielt das Staking in unseren Kundengesprächen eine große Rolle, da es nicht nur die Möglichkeit bietet, in ein Netzwerk zu investieren, sondern auch selbst über die Validierung von Transaktionen am Netzwerk teilzunehmen und kontinuierlich an dessen Wertschöpfung zu partizipieren. Auch hier sind Banken aufgefordert, ihren Kunden die Teilnahme an der Blockchain-Ökonomie und Web3 zu ermöglichen.

Krypto als Ökosystem

Das Internet ist als Medium zum Konsumieren von Daten bekannt und durch die Möglichkeit, als Nutzer selbst Inhalte beizusteuern, groß geworden. Die Blockchain ermöglicht nun die Übertragung und Speicherung von Werten im Internet (ohne zentrale Instanz). Aus web2 “read-write” wird web3 ”read-write-own”. Der initiale Anwendungsfall Bitcoin adressierte die Finanzindustrie, andere Industrien werden folgen. Gaming, Musik, Kunst oder Medien sind naheliegend. Es gibt wohl nur wenige Marketingabteilungen etablierter Unternehmen, die sich nicht mit dem Thema NFT beschäftigen. Insofern führen wir “branchenübergreifende” Gespräche zur Kontoeröffnung im Rahmen verschiedenster Kryptoprojekte.

Mit Coinbase Cloud stellen wir unsere eigene Infrastruktur modular als Cloud-Service zur Verfügung. Das ist für web3-Ventures ebenso interessant wie für die Erweiterung bestehender Angebote um Krypto-Komponenten. Banken gehören hier ebenso zu den potenziellen Kunden. Sie können eigene Staking-Angebote auf unserer Technologie betreiben oder ihre Compliance-Prozesse in unsere Tools integrieren. Die Cloud ermöglicht es heute, praktisch ohne Investitionen und IT-Kenntnisse beispielsweise einen Online-Shop aufzubauen. Dasselbe Ziel verfolgt Coinbase Cloud im Zusammenhang mit Krypto. Banken sind prädestiniert, dieses Potenzial zu nutzen.

Wie erläutert, ist Krypto nicht nur ein Financial Asset, sondern gleichberechtigt ein Financial Service und die Basis für neue Ökosysteme. Es ist nachvollziehbar, dass Banken ihre ersten Projekte auf den einfachen Zugang und die reine Verwahrung ausrichten. So gibt es Banken, die als reine Finanzkommissionäre für Broker agieren oder sich aktuell im Zulassungsprozess für die Verwahrung von Kryptowährungen befinden. Andere Banken treiben Projekte im Stillen voran. So werden wir in den nächsten Monaten und Jahren Markteinführungen von Finanzinstituten mit ersten, noch einfachen Krypto-Angeboten sehen. Das Potenzial und die strategische Roadmap gehen jedoch weit darüber hinaus.