Deutsche Banken sind zum ersten Mal seit Jahren mit einem drastischen Rückgang des Neugeschäfts in der privaten Baufinanzierung konfrontiert. Kreditinstitute, die hier unbedacht oder gar nicht handeln, bringen ihre Kosteneffizienz und das Kundenerlebnis in Gefahr.

Prozessoptimierung ermöglicht Wettbewerbsvorteile im Baufinanzierungsgeschäft.

Die private Baufinanzierung bildet seit jeher das Erlös-Rückgrat für deutsche Kreditinstitute. Langjährige Niedrigzinsen haben hier als besonderer Stimulus gewirkt und die Neugeschäftsvolumina um 50 Prozent steigen lassen. Zinserhöhungen sorgen aktuell für eine harte Landung. Kreditinstitute haben in den letzten Jahren signifikante Kapazitäten aufgebaut, die jetzt adäquat reduziert werden müssen.

Die Baufinanzierung hat Rekordjahre hinter sich – doch die künftigen Rahmenbedingungen haben sich grundlegend verändert

Getrieben von einer jahrelangen Niedrigzinsphase, einer starken Konjunktur und einer starken Nachfrage nach Wohnraum hat sich der deutsche Markt für die private Baufinanzierung in den letzten zehn Jahren hochdynamisch entwickelt.

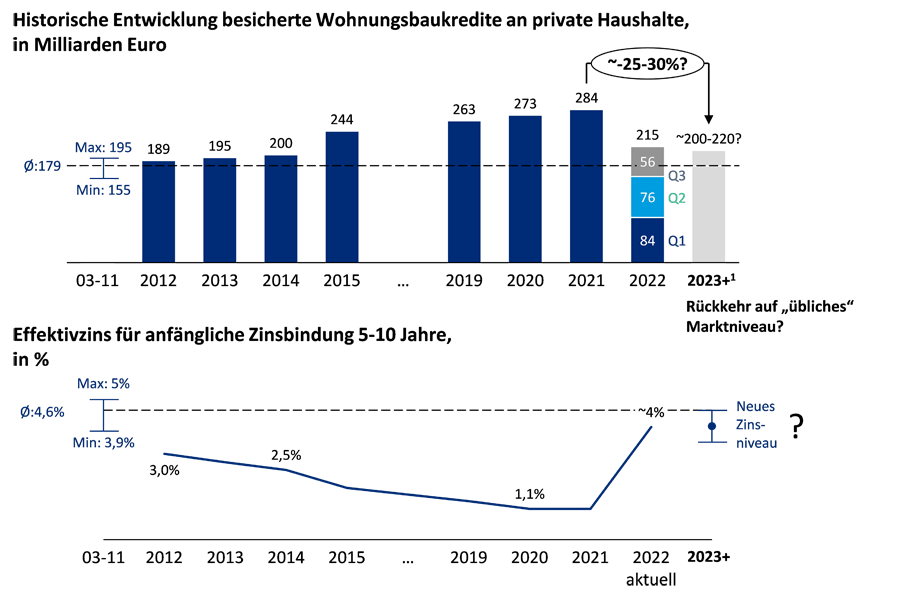

Aber: Die immer neuen Rekorde haben ihr Ende gefunden! Im Laufe von 2022 wurde ein Rückgang erkennbar, getrieben von den zuletzt stark angestiegenen Baufinanzierungszinsen sowie einem „Käuferstreik“ angesichts potenzieller Preisrückgänge. Lag das Volumen im ersten Quartal 2022 bei €84 Milliarden, waren es im zweiten Quartal €76 Milliarden und im dritten Quartal nur noch €56 Milliarden. Der Effektivzins lag 2019 bis 2021 für eine anfängliche fünf- bis zehnjährige Zinsbindung gemäß der Bundesbank noch bei bis zu 1,1 Prozent. Mittlerweile ist dieser bei mehr als 3 Prozent und damit wieder auf dem historischen Niveau vor 2010. Viele Institute im deutschen Markt gehen auch weiterhin von einem längerfristig höheren Zinsniveau aus und erwarten für die kommenden Jahre einen Rückgang der Neugeschäftsvolumina.

Steht der Markt für die private Baufinanzierung vor einer Zeitenwende?

Es ergeben sich eine Reihe an strategischen Implikationen, die Institute für sich beantworten müssen

In aktuell durchgeführten Szenariorechnungen rechnen die meisten Institute für die kommenden Jahre mit einem Volumenrückgang von 20 bis 40 Prozent gegenüber dem Höchststand, bevor sich der Trend in der zweiten Hälfte des Jahrzehnts wieder umkehren wird.

Nachdem in den letzten Jahren nicht nur die Volumina, sondern auch die Kapazitäten entsprechend mitgewachsen sind, ergeben sich daraus mehrere strategische Fragen, z. B.:

- Wie viel Middle-/Back-Office kann abgebaut werden, wenn sich Neugeschäft reduziert? Was ist ein realistisches Ambitionsniveau? Über welche Hebel lassen sich diese heben?

- Welcher Vertriebskanal sollte nach vorne wie stark bespielt werden oder gar ganz heruntergefahren werden, insbesondere bei Vergleichsplattformen versus Eigenvertrieb?

- Freiwerdende Kapitalkapazitäten – wofür sollten diese zukünftig genutzt werden (insb. Liquidität / Treasury, Eigenkapital, Zielpricing für Return on Equity)?

- Wie ist zukünftig der Nachhaltigkeitsaspekt in der Aufstellung abzubilden (z. B. Energieberatung, Handwerkerempfehlung, etc.)

Wir fokussieren uns im Folgenden auf den ersten Block, da hier unmittelbar der größte Handlungsdruck, aber auch das größte Potenzial besteht.

Wie können sich Regionalbanken behaupten? Der Fokus muss auf einer strikten Fokussierung der eigenen Effizienz und Wettbewerbsfähigkeit liegen

Geringere Neugeschäftsvolumina werden sich künftig auch in geringeren Stückzahlen niederschlagen. Damit wird es insbesondere für Regionalbanken – trotz höherer Zinsmarge – immer schwieriger, das Geschäft profitabel und vor allem effizient zu betreiben. Fehlende Prozesseffizienz und -standardisierung wird insbesondere dann gefährlich, wenn einfach hauseigene Kapazitäten mit den Neugeschäftsvolumina gleichermaßen reduziert werden. Nicht nur zieht dies die Stückkosten-Profitabilität in Mitleidenschaft, sondern es verschlechtert sich auch das Kundenerlebnis, wenn die Bearbeitungszeit länger und die Qualität der Bearbeitung schlechter wird. Ein reines Runterfahren reicht folglich nicht.

Regionalbanken sollten daher darauf fokussieren, Prozesse in der Baufinanzierung deutlich zu standardisieren und zu verbessern, unnötige Schritte und Systembrüche zu beseitigen sowie Automatisierung und digitale Lösungen sinnvoll einzusetzen. Hierdurch lassen sich auch für die Kunden manuelle Schritte ersparen, z. B. das Einreichen der Gehaltsnachweise. Regionalbanken profitieren gleich mehrfach: Durch reduzierte Kosten je Vorgang, eine reduzierte Durchlaufzeit sowie ein verbessertes Kundenerlebnis.

Erfahrungen aus zahlreiche Beratungsprojekten

In unseren Projekten begegnen wir öfters Herausforderungen, für die sich typische Ansatzpunkte ergeben:

- Die Optimierung der Schnittstelle Markt – Marktfolge und die damit verbundene Sicherstellung einer störungsfreien Produktion für ein beschleunigtes „Time-to-Yes“.

- Die Standardisierung der Abläufe als Grundlage, bevor eine weitere Automatisierung erfolgen kann (z. B. das Abschneiden von fünf verschiedenen Antragsformularen und -strecken für ein und dasselbe Produkt).

- Die Einbindung der Wertermittlung in die Prozesse inkl. Definition von eindeutigen Verantwortlichen im Sinne eines Kunden-Lieferanten-Prinzips (z. B. die Rollenverteilung zwischen Primärbetreuer und Baufinanzierungsexperte, um Doppelarbeiten und Reibungsverluste zu vermeiden).

- Die Optimierung der Customer Journey mit klaren Ergebnistypen je Phase und Forcierung der Cross-Selling-relevanten Berührungspunkte (z. B. Vermeidung von unnötigen Mehrfachansprachen der Kunden).

- Der Aufbau einer Steuerungslogik zur Sicherstellung einer gleichmäßigen Produktivität im Back-Office (inkl. Dashboard).

Um die Potenziale heben zu können, bedarf es:

- einer “Due Diligence”, das heißt die aktuelle Ausgangssituation wird bewertet und die wesentlichen Handlungsfelder für das jeweilige Haus definiert.

- gegebenenfalls mit einem Data-Mining Ansatz (Process-Mining).

- einer stringenten Maßnahmenumsetzung und Nachhaltigkeit der Effekte, inkl. die Überführung in den Kundenvertriebsprozess.

Ergebnisse für einen dauerhaften Wettbewerbsvorsprung

Die Investitionen in eine nachhaltige Prozesseffizienz zahlen sich bereits für kleinere Regionalbanken nachhaltig aus und sichern einen Wettbewerbsvorteil. Folgende Ergebnisse können Regionalbanken erwiesenermaßen unter anderem erzielen:

- Eine signifikante Reduktion der Durchlaufzeit („Time-to-Yes“).

- Eine Optimierung der Prozesse je Vorgang (30 Prozent Zeitersparnis).

- Die Schaffung einer Plattform für permanente Weiterentwicklung mittels eines Best-Practice Ansatzes.

Dies verbessert sowohl das Kundenerlebnis und die Zufriedenheit der Mitarbeiter nachhaltig und senkt zugleich die Stückkosten – für eine wettbewerbsfähigere und zukunftssichere Aufstellung.

Fazit: Prozessoptimierung ermöglicht Wettbewerbsvorsprung

Der Baufinanzierungsmarkt wird die Rekordjahre der Vergangenheit nicht mehr aufrechterhalten können. Eine reine Verringerung der Kapazitäten, ohne gleichzeitig an einer Prozesseffizienz und -standardisierung zu arbeiten, ist für Profitabilität und Kundenerlebnis sogar ein hohes Risiko!

Die gute Nachricht: Prozessoptimierung ist oftmals nachhaltig und erzielt klar sichtbare Erfolge. Wer sich diesem Thema proaktiv annimmt, kann sich hiermit also einen dauerhaften Wettbewerbsvorsprung sichern.

Dr. René Fischer

Dr. René Fischer ist Koautor des Beitrags. Er ist Partner in der Financial Services und der Digital Practice von Oliver Wyman und berät Banken und Finanzinstitute in Strategie-, Transformations- und Prozessoptimierungsthemen.. Der Wirtschaftswissenschaftler war zuvor u.a. bei Roland Berger und Consart als Berater tätig.

Florian Hartmann

Florian Hartmann ist Koautor des Beitrags. Er ist Partner bei Oliver Wyman in der Group Operations Practice und berät Banken und Versicherungen in Effizienzsteigerungs- und Kostensenkungs-programmen. Der Diplomkaufmann war zuvor u.a. Geschäftsführer bei Emporias.

E-Book „#Wettbewerbsvorsprung“ zum Download

Der Artikel ist Teil einer Serie zu den Möglichkeiten von Banken und Sparkassen, sich einen Wettbewerbsvorsprung im Markt für Finanzdienstleistungen zu sichern. Alle Beiträge sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das E-Book auch einzeln kaufen. Zum Bestellformular geht es hier.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Bislang sind folgende Beiträge in der Serie erschienen:

- Kosten drücken – Kunden gewinnen - Vorsprung durch RegTech

- Silver Ager, die übersehene Zielgruppe

- Wie Regionalbanken in der Baufinanzierung einen #Wettbewerbsvorsprung erzielen können

- Web3-Technologien revolutionieren die Finanzwelt

- Wie Banken im KMU-Geschäft Wettbewerbsvorteile erzielen

- Die Zukunft des Firmenkunden-Kreditgeschäfts

- Auch in der Krise: Nachhaltigkeit mehr als nur ein Kostenfaktor

- Wie Banken beim Zahlungsverkehr wieder einen #Wettbewerbsvorsprung erringen können

- So erzielen Banken Wettbewerbsvorteile mit Daten