Die Veränderungsgeschwindigkeit nimmt rasant zu. Neue Technologien sind allgegenwärtig und verändern unser Leben nachhaltig. Diese Änderungen schlagen auch mit voller Kraft auf die Payment-Branche durch.

Zahlungsverkehrstrends im Jahr 2024.

Die Verbraucherpräferenzen verändern sich: Bequemlichkeit, Effizienz, Auswahl und Sicherheit sind nur einige der Faktoren, die das Bezahlverhalten der Menschen erheblich beeinflussen. Bis zum Ende des Jahrzehnts werden wir Zeugen bedeutender Innovationen sein, die unseren Alltag verändern und den Handel umgestalten werden. Insbesondere die nachfolgenden sieben Trends werden den Zahlungsverkehr im Jahr 2024 und darüber hinaus prägen:

- Eine tokenisierte Welt

- Demokratisierung des One-Click-Checkouts

- Grenzenlose Payment Rails

- Wachstumsmarkt In-Car-Payment

- Programmierbare Zahlungen

- Vertrauen in Cybersicherheit

- Künstliche Intelligenz

1. Eine tokenisierte Welt

Innerhalb der ohnehin schnelllebigen Finanzwelt stellt die Tokenisierung eine der bedeutsamsten Innovationen der letzten Jahre dar. Unser Verständnis von Wert und die Bandbreite an Vermögenswerten, die zwischen Parteien ausgetauscht werden können, waren lange Zeit durch den Formfaktor der Vermögenswerte begrenzt. Die Tokenisierung vereinfacht die Verwahrung, partielle Investition und Austauschbarkeit von Vermögenswerten und ermöglicht so die Emergenz neuer Assetklassen und Transaktionstypen. Die Tokenisierung besitzt damit das Potenzial, herkömmliche Finanzmodelle zu revolutionieren und neuartige Möglichkeiten für Investitionen und Vermögensverwaltungen zu schaffen.

In der Payment-Industrie ist sie insbesondere als Sicherheitstechnologie bedeutsam. Die Hinterlegung von tokenisierten Kartendaten bei einem Händler erlaubt es beispielsweise sicherzustellen, dass diese Daten für einen Dritten wertlos werden. Damit kann Missbrauch auch dann verhindert werden, wenn ein Händler einem Hackerangriff zum Opfer fällt. In Deutschland konnten die ohnehin bereits sehr niedrige Online-Betrugsrate für Inhaber einer Mastercard mit Hilfe der Netzwerk-Tokenisierung bis 2022 um über 50 Prozent gesenkt werden. Weitere Anwendungsfälle werden nicht auf sich warten lassen.

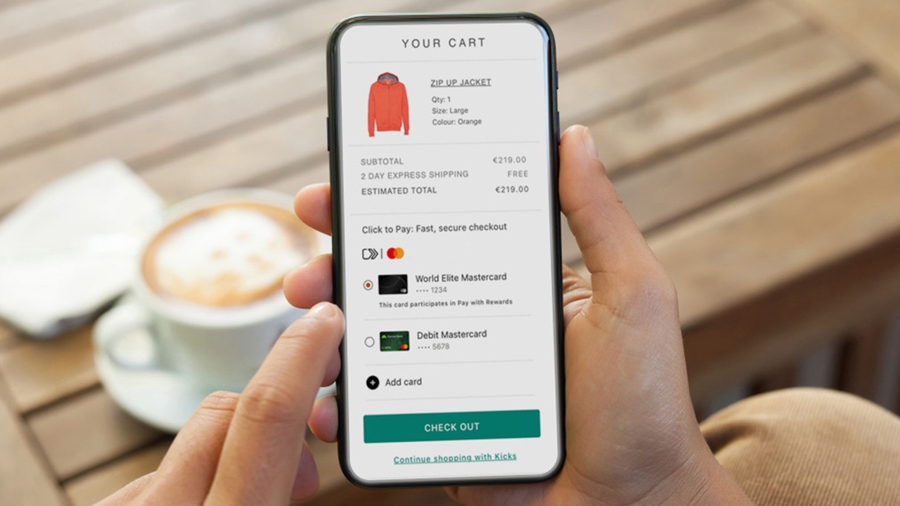

2. Demokratisierung des One-Click-Checkouts

Click to Pay baut ebenfalls auf der Netzwerk-Tokenisierung auf und ermöglicht künftig einen noch schnelleren und sichereren Gast-Checkout im E-Commerce. Eine User Experience, die viele Nutzer bereits von der „1-Click-Bezahlung“ bei Amazon kennen. 2024 wird Click to Pay zum neuen Standard. Damit können sich Karteninhaber im Gast-Checkout schnell identifizieren und sogar automatisch wiedererkannt werden, egal ob auf dem Smartphone, Tablet oder PC. Dadurch entfällt das Eingeben der Kartennummer oder von Passwörtern im Onlinehandel. Bei Ablauf der Karte können Daten automatisch im Hintergrund erneuert werden. Beide Features sind wichtige Vorteile für den Handel, denn sie reduzieren Friktion und Kaufabbrüche.

Schnell, einfach und sicher bezahlen mit Click to Pay

Zwar gibt es beim flächendeckenden Roll-out dieser Technologie sowohl auf Seiten der PSPs und Händler als auch auf Seiten der kartenausgebenden Banken noch einiges zu tun, aber die Vorteile liegen auf der Hand. Der Händler kann die günstigen Konditionen einer Kartentransaktion realisieren, Konsumenten brauchen sich nicht mehr ihre Kartennummer merken oder im Portemonnaie kramen und Banken sind weiterhin die primäre Anlaufstelle ihrer Kunden, wenn es ums Bezahlen geht. Mastercard hat diese Technologie in Deutschland bereits 2023 mit MediaMarkt und Saturn eingeführt. 2024 werden weitere Händler folgen.

3. Grenzenlose Payment Rails

Payment Rails sind die Verbindungsnetze, die den Zahlungsverkehr ermöglichen. Die großen internationalen Kartensysteme haben in den vergangenen 60 Jahren dazu beigetragen, dass viele dieser Grenzen durchbrochen wurden. Über 3 Milliarden Menschen können an 100 Millionen Akzeptanzstellen weltweit zahlen. Die Tatsache, dass Mastercard als einziges globales 4-Parteien-Modell nunmehr auch in China über eine Lizenz zur Verarbeitung von Transaktionen verfügt, wird dieses Bild vervollständigen.

Während die Herausforderungen der Globalisierung allgegenwärtig sind, entstehen im grenzüberschreitenden Zahlungsverkehr weiterhin Friktionen. Ein Beispiel sind grenzüberschreitende Push-Transaktionen. Diese bleiben erstaunlich wenig effizient – vor allem wenn besondere Währungs- und Technologieräume wie beispielsweise SEPA verlassen werden. In diesen exotischeren Länder- und Währungskorridoren sind noch immer spezialisierte Anbieter für Geldtransferleistungen aktiv. Oft mit für Konsumenten sehr teuren und intransparenten Konditionen. Die Weltbank schätzt, dass P2P-Transaktionen im Schnitt 6 bis 7,5 Prozent des Transaktionsbetrages kosten. Dass dies ein relevanter Anwendungsfall ist, zeigt die Schätzung des Global Partnership for Financial Inclusion aus dem Jahr 2022: Jedes Jahr verlassen ca. 22 Milliarden US-Dollar an derartigen Transaktionen Deutschland.

Der nächste Durchbruch für internationale Payment Rails dürfte daher nicht lange auf sich warten lassen. Bereits heute gibt es Technologien, die Zahlungen nicht nur von Konten, sondern auch von Karten auf eine Vielzahl von Empfangsmedien (Konten, Karten, Wallets usw.) über Landesgrenzen hinweg ermöglichen. Und zwar mit deutlichen Kostenvorteilen für alle an der Transaktion beteiligten Parteien – nicht nur bei der Abwicklung, sondern auch bei der Währungsumrechnung. 2024 ist ein gutes Jahr für Finanzdienstleister, um auf der Grundlage von robusten Zinsergebnissen mit Investitionen in diese Technologien, die Basis für die Provisionsergebnisse von morgen zu legen.

4. Wachstumsmarkt In-Car-Payment

Die Abwicklung von Bezahlvorgängen zwischen Autos und Marktplätzen ist ebenfalls ein schnell wachsender Markt, in dem Mastercard eine Pionierrolle einnimmt. Bei In-Car-Payment werden Güter und Dienstleistungen direkt mit dem stehenden Fahrzeug bezahlt. Der starke Wettbewerb um das Interface zum Konsumenten im und um das Auto herum, dürfte zu einer wachsenden Nachfrage nach automatisierten Zahlungsprozessen führen. Es wird erwartet, dass der Markt für In-Car-Bezahllösungen weltweit mit der steigenden Anzahl von vernetzten Autos deutlich zunehmen wird. Analysten von Juniper Research prognostizieren, dass die Zahl der weltweiten Zahlvorgänge in Fahrzeugen von 87 Millionen im Jahr 2021 auf 4,7 Milliarden im Jahr 2026 ansteigen wird.

Grundlage für diese Vernetzung sind die Verbreitung des neuen Übertragungsstandards 5G und die Tokenisierung, wodurch Smartphone-ähnliche Funktionen in die vernetzten Fahrzeuge kommen. Der häufigste Anwendungsfall ist das Zahlen der Tankrechnung, das wir mit Mercedes-Benz und Škoda bereits eingeführt haben. Unser Partnerunternehmen Ryd hat europaweit schon rund 10.000 Tankstellen erfolgreich angeschlossen und sorgt so dafür, dass Konsumenten diese Technologie bald flächendeckend nutzen können.

Natives In-Car-Payment: Tankrechnung direkt im Auto per Fingerabdruck bezahlen.

Die weitere Skalierung hängt von drei Komponenten ab: Dem Angebot durch weitere Autohersteller, der Einführung durch zusätzliche Händler und in weiteren Ländern sowie der Verfügbarkeit weiterer Anwendungsfälle. Diese drei Hebel gehen wir gemeinsam mit unseren Partnern intensiv an. So lassen sich mit dieser Technologie beispielsweise Bezahlvorgänge für Maut- und Parkgebühren automatisieren. Ein weiteres Szenario wäre die Ausweitung der Nutzergruppe zum Beispiel auf Fahrzeugflotten. Wir sollten in diesem Segment im Jahr 2024 weitere Fortschritte aus Deutschland heraus erwarten.

5. Programmierbare Zahlungen

Unternehmen stehen heute häufig vor Herausforderungen bei der Verwaltung komplexer Zahlungen und klagen darüber, dass die derzeitigen Prozesse langsam, umständlich und ineffizient sind. Programmierbare Zahlungslösungen adressieren viele dieser Probleme. Sie ermöglichen die Automatisierung komplexer Maschine-zu-Maschine-Interaktionen. Zu den kommerziellen Anwendungsfällen gehören Transaktionen in der Lieferkette und Zahlungen von Lizenzgebühren. In der Logistik könnten beispielsweise automatisierte Zahlungen an Lieferanten freigegeben werden, wenn Sensoren vor Ort die Lieferungen verifizieren. Auf Marktplätzen könnten Urheber von Inhalten in Echtzeit mit variablen Lizenzgebühren auf der Grundlage des jeweiligen Kanals (mobil, per App oder persönlich) bezahlt werden. Mit diesen Funktionen können Unternehmen ihre Liquidität effizienter verwalten und die Bearbeitungszeit und -kosten im Backend reduzieren.

Digitale Zentralbankwährungen (CBDCs) haben das Potenzial zu einem Vehikel für programmierbare Zahlungen zu werden, sofern sie technologisch richtig untermauert werden. Voraussetzung dafür ist ein klarer Fokus auf die Bedürfnisse von Unternehmen. Denn hier ist eine deutlich höhere Komplexität aufzulösen als bei Zahlungen zwischen Konsumenten. Damit ist auch der Wertschöpfungsbeitrag und die Praxisrelevanz von sogenannten Wholesale CBDCs deutlich höher, als wenn diese rein auf die Bedürfnisse von Konsumenten abzielen. Zentralbanken, die Finanzdienstleister und Industrieunternehmen sollten das Jahr 2024 dafür nutzen, gemeinsam an der Entwicklung derartiger Lösungen zu arbeiten.

6. Vertrauen in Cybersicherheit

Während die Digitalisierung mit all ihren Vorzügen weiter voranschreitet, steigt mit ihr gleichermaßen das Bedrohungspotenzial durch Cyberkriminalität für die vernetzte Geschäfts- und Arbeitswelt. Cyberangriffe bedrohen in zunehmendem Umfang die Sicherheit von Unternehmen, Behörden und kritischer Infrastruktur. Das Bundesamt für Sicherheit in der Informationstechnik hat zuletzt täglich rund 250.000 neue Varianten von Schadprogrammen und 21.000 mit Schadsoftware infizierte Systeme registriert. Die zunehmende Absicherung aller Schritte in der Wertschöpfungskette gegen Cyberrisiken ist nicht neu – vielmehr handelt es sich um ein kontinuierliches Wettrüsten.

Mastercard setzt bereits seit über einem Jahrzehnt traditionelle KI bzw. maschinelles Lernen erfolgreich bei seinen Kunden ein, um das Payment-Ökosystem zu schützen und betrügerische Kartentransaktionen frühzeitig zu erkennen. Die Verknüpfung von Personen-, Geräte- und Verhaltensdaten ermöglicht zum Beispiel Finanzinstituten, die Identität ihrer Kunden ohne unnötige Reibungsverluste zu überprüfen. So schaffen wir Vertrauen auf beiden Seiten der digitalen Interaktion. Denn nur diejenigen, die das Vertrauen der Verbraucher gewinnen und erhalten, werden einen größeren Anteil der Zahlungsströme für sich gewinnen.

Auch entlang der Lieferketten für Waren und Dienstleistungen nehmen Cyberrisiken zu. Deshalb werden Cyberrisiko-Management und ein kontinuierliches Monitoring auch dort immer wichtiger. Dabei sollten auch Drittparteien wie Partner und Lieferanten bei der Risikobetrachtung berücksichtigt werden. Nur so lässt sich die erforderliche Transparenz über die Cyberrisiken herstellen und diese bewusst managen. Mastercard bietet Finanzdienstleistern und Händlern beispielsweise die RiskRecon Technologie an. Eine leistungsstarke Kombination aus Risikobewertung und mehreren öffentlichen und proprietären Datenquellen. Unternehmen täten gut daran, in 2024 ihr Cyberrisiko-Management weiter zu optimieren, um im Wettrüsten nicht ins Hintertreffen zu geraten.

7. Künstliche Intelligenz

2023 war unzweifelhaft das Jahr der generativen künstlichen Intelligenz (GenAI). Während Facebook zirka viereinhalb Jahre gebraucht hat, um 100 Millionen Nutzer zu erreichen, hat ChatGPT innerhalb von Tagen diese Marke überwunden. Die Ausgangslage für die breite Nutzung von GenAI ist vielversprechend. Die Grenzkosten von Rechenoperationen tendieren weiter gegen Null. Und laut McKinsey hat GenAI das Potenzial, einen jährlichen Produktivitätszuwachs von bis zu 4,4 Billionen US-Dollar global zu ermöglichen. Auch qualitativ gibt es bereits sinnvolle und realistische Anwendungsszenarien. Insbesondere die Finanzindustrie wird einen vergleichswiese großen Nutzen durch GenAI realisieren – von Marketing bis zum (Vor-)Verfassen von Codes.

Es ist jedoch davon auszugehen, dass der Hype 2024 einen Höhepunkt erreicht, überschreitet und sich allmählich realistischere Erwartungen darüber verbreiten werden, wie schnell und wie umfangreich diese Technologie eingesetzt werden kann. Die größte Hemmschwelle dürfte für viele Unternehmen die bisher gering ausgeprägten Fähigkeiten im Umgang mit Daten und Algorithmen sein. Selbst konventionelles Maschinelles Lernen (also KI der ersten Generation, wenn man so will) findet in weniger als 50 Prozent der Firmen konsequent Anwendung.

Es wäre vermessen, zu erwarten, dass solche Unternehmen nun unmittelbar und sofort in der Lage sein werden, die neuesten Klassen von Modellen zu nutzen. Zumindest dann nicht, wenn sie es ernst meinen. Denn die mit der Technologie verbundenen Risiken sind ebenfalls bekannt. Halluzinationen und Biases können reduziert und eingeschränkt werden, aber dies setzt ein umfangreiches Wissen im Umgang mit Modellen und Daten seitens der Unternehmen voraus. Diese Fähigkeiten müssen Unternehmen erst einmal aufbauen. Daher wird es noch einige Zeit dauern, bis wir die vollen Vorteile der Technologie realisieren und eine erfolgreiche, breite produktive Nutzung von GenAI sehen werden. Aber je kürzer dieser Zeitraum des Aufbaus ist, desto besser – denn wer sich nicht frühzeitig mit GenAI befasst und die Potenziale hebt, wird langfristig zurück fallen. 2024 sollte daher im Zeichen des schnellen experimentellen Lernens im Umgang mit GenAI stehen.

E-Book „Ausblick auf das Bankenjahr 2024“ zum Download

Der Beitrag ist Teil des Jahresausblicks 2024. Die Prognosen aller Experten sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das umfangreiche E-Book mit allen Expertenbeiträgen für 9,95 Euro einzeln kaufen. Nutzen Sie dazu bitte das folgende Bestellformular:

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<