Trotz erheblicher Anstrengungen und Investitionen bleibt bei vielen Kreditinstituten der erwartete Erfolg durch die Digitalisierung aus. Eine aktuelle Studie beleuchtet die Gründe und zeigt, wie man den Wandel beschleunigen kann.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Laut einer aktuellen Studie der Unternehmensberatung Bain & Company haben europäische Banken in den vergangenen Jahren bis zur Hälfte ihrer Investitionen in digitale Projekte gesteckt. Doch der erhoffte Erfolg – sowohl auf der Ertrags- als auch auf der Kostenseite – stellt sich bei vielen Instituten nur zögerlich ein.

So ist bei einigen Kreditinstituten nur ein Drittel der Kunden für das Online- und Mobile-Banking freigeschaltet und lediglich jeder Zweite davon nutzt diese digitalen Zugangswege regelmäßig. Die Studie analysiert, warum sich das Kundenverhalten nur langsam ändert und wie Kreditinstitute die Migration beschleunigen können.

Kreditinstitute müssen Kunden für Digitalisierung gewinnen

Viele Banken hätten sich bislang zu sehr auf den Ausbau ihrer digitalen Infrastruktur konzentriert und es dabei versäumt, Kunden und Mitarbeiter mit dem gleichen Engagement zu mobilisieren. Mittlerweile seien aber Mobile-First-Kunden in Deutschland, der Schweiz und in vielen anderen Ländern die loyalere und wirtschaftlich attraktivere Klientel. Die Banken müssten daher alles daransetzen, mehr Kunden für das Online- und vor allem für das Mobile-Banking zu begeistern.

Banken sollten daher Kommunikationskampagnen gerade über klassische Medien wie Print oder Fernsehen lancieren, um auch Kontoinhaber mit geringer Internetaffinität zu erreichen. Dabei sollten die Institute vor allem auf die Sicherheitsbedenken dieser Kunden eingehen.

Einige Institute überzeugen Skeptiker beispielsweise mit dem Versprechen, Verluste aus digitalem Betrug zu ersetzen. Andere bieten finanzielle Anreize in Form von zumindest temporär kostenlosen digitalen Konten oder Rückvergütungen bei digitalen Zahlungsvorgängen.

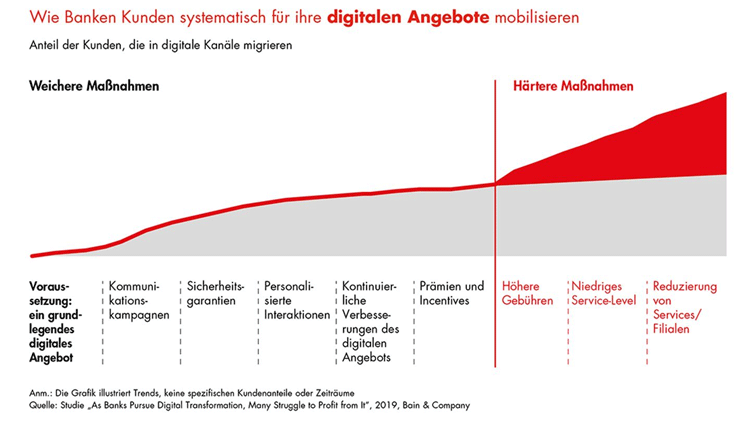

In einem späteren Schritt könnten Banken zu härteren Maßnahmen greifen, etwa indem für einzelne Dienstleistungen in den Filialen zusätzliche Gebühren verlangt werden.

Banken müssen Kunden systematisch für digitale Angebote mobilisieren.

Kreditinstitute müssen Mitarbeiter für Digitalisierung gewinnen

Bei der Mobilisierung der Kunden spielen die Mitarbeiter eine entscheidende Rolle. Auch hier gebe es noch erhebliches Potenzial. Nach Bain-Schätzungen nutze bislang nicht einmal jeder zweite Bankangestellte die Mobile-Services des eigenen Hauses. Verständnis für den Wandel lasse sich allerdings nur im Dialog schaffen. Nimmt die Akzeptanz zu, wächst die Bereitschaft in der Belegschaft, sich weiter zu qualifizieren und neue Arbeitsweisen zu testen.

In vielen Instituten bestehen zudem organisatorische Hürden. Banken propagieren zwar Mobile-Banking, untersagen aber beispielsweise die Verwendung privater Smartphones im Büro. Solche Hürden müssten beseitigt werden und die Beschäftigten eingebunden, um sie zu motivieren, die eigenen Mobile-Services zu nutzen.

Kunden und Mitarbeiter brauchen Zeit

Wer Kunden und Mitarbeitern für digitale Kanäle begeistern will, müsse dafür allerdings genügend Zeit und ausreichende finanzielle Mittel einplanen. Viele Institute waren hier in der Vergangenheit zu ungeduldig, beziehungsweise zu zurückhaltend.

Aber es sei an der Zeit, dass die Kreditinstitute handeln, denn der Wettbewerbsdruck steige weiterhin an. Der Erfolg der digitalen Transformation werde sich nur einstellen, wenn es gelänge, Kunden systematisch in die digitalen Kanäle zu migrieren und die Mitarbeiter zu mobilisieren.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.

2 Kommentare

Gibt es die Studie auch in Deutsch?

Leider nicht