Künstliche Intelligenz ermöglicht Banken und Sparkassen vielfältige neue und innovative Lösungen. Ein Drei-Ebenen-Modell zeigt Wege für einen systematischen, zielgerichteten und wertschöpfenden Einsatz.

Technologie ist nicht erst seit der Digitalisierung ein wichtiger Faktor für Finanzdienstleister. Im Bank Blog finden Sie Studien zu den wichtigsten Trends und Entwicklungen.

Künstliche Intelligenz (KI) ist für Kreditinstitute ein wichtiger Technologietrend mit vielfältigen Nutzungsmöglichkeiten. Allerdings wird KI auch häufig missverstanden. Fehlendes Know-how und mangelnde Erfahrung schaffen Unsicherheiten und Risiken bei Auswahl und Umsetzung von KI-Projekten. Daher ist die Entwicklung eines systematischen Vorgehens notwendig.

Ein aktuelles Whitepaper von ibi reseach skizziert einen strukturellen Rahmen für den zielgerichteten Einsatz und die effiziente Umsetzung von Projekten im Bereich der Künstlichen Intelligenz.

Künstliche Intelligenz liefert Lösungen für den Bankbetrieb

Künstliche Intelligenz ermöglicht Lösungen, die im täglichen Bankbetrieb nutzbringend eingesetzt werden können. Maßgeblich dafür sind drei Entwicklungen, die sich miteinander überschneiden und diesen produktiven Einsatz ermöglichen:

- Methoden, Techniken und Verfahren haben mittlerweile die nötige Reife erreicht.

- Es gibt eine große Bandbreite von Einsatzszenarien, die mit KI unterstützt werden könnten.

- Die Informationstechnik hat die nötige Leistungsfähigkeit erreicht und generiert eine große Menge an digitalisierten Daten, die die notwendige Basis für die Anwendung von KI bedeuten. Mit dieser IT können ausgereifte Verfahren auf vorhandene Praxisprobleme erfolgreich angewandt werden.

Bei näherer Betrachtung findet sich eine Reihe von Einsatzgebieten für Künstliche Intelligenz in der Finanzdienstleistung. Beispiele sind:

- Robo Advice für bedarfsorientierte Anlage- oder Kreditprodukte,

- Chatbots – auch mit Spracherkennung – im Kundenservice,

- Textanalyse zur Erkennung von Gefühlslagen, z. B. zum Identifizieren drohender Kündigungsabsichten,

- Robotic Process Automation im Backoffice zur Steigerung der Produktivität,

- Erkennen von Betrugsmustern oder Automatic Repairs in Transaktionsgeschäften.

Zielgerichtete Anwendung ist entscheidend

Entscheidend für den Erfolg von KI-Projekten ist eine zielgerichtete Anwendung. Dies erfordert analytische Tiefe und Erfahrung im Einsatzfeld. Beides scheint bislang in der Finanzdienstleistungsbranche nicht ausreichend vorhanden.

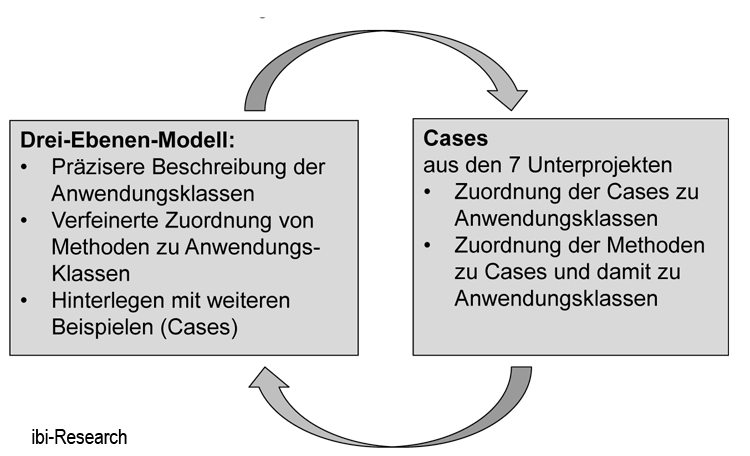

Über einen Zeitraum von sechs Monaten wurde daher auf Basis einer grundlegenden Wissensbasis und einem gemeinsamen Verständnis von KI ein Modell entwickelt, mit dessen Anwendung unabhängig vom eigentlichen Geschäftsprozess oder KI-Verfahren ein fokussierter Projektverlauf sichergestellt wird.

Das Rahmenmodell zur Nutzung Künstlicher Intelligenz in der Finanzdienstleistung.

Ziel dabei war es, eine stringente Logik zu entwickeln, um für ein konkretes Institut zu bestimmen, ob und wo sich KI-Anwendungen für ein bestimmtes Anwendungsfeld eignen und welche KI-Methoden hinterlegt werden können.

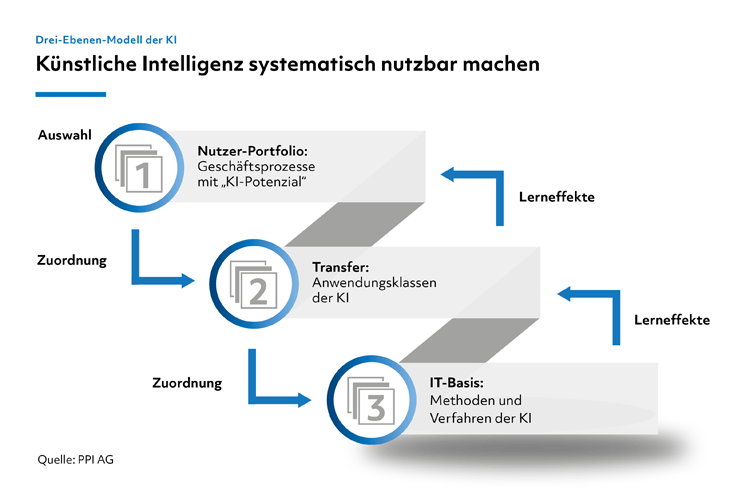

Drei-Ebenen-Modell für den Einsatz von KI

Das Drei-Ebenen-Modell trägt den wissenschaftlich entwickelten Ansatz in die Praxis. Zu seiner Validierung wurden im Zuge des Projekts Anwendungsfälle aus allen bankfachlichen Bereichen – etwa Beratung, Service oder Zahlungsverkehr – herangezogen. Das Modell ermöglicht es Finanzunternehmen, die KI einsetzen wollen, systematisch vom Geschäftsprozess über definierte Anwendungsklassen das geeignete KI-Verfahren zu identifizieren. Es werden drei Ebenen identifiziert:

- Geschäftsprozessebene

- Anwendungsebene

- Verfahrensebene

Das Drei-Ebenen-Modell für den Einsatz Künstlicher Intelligenz ermöglicht es systematisch vom Geschäftsprozess über definierte Anwendungsklassen das geeignete KI-Verfahren zu identifizieren.

1. Geschäftsprozessebene

Die obere Ebene beschreibt den Geschäftsprozess: Wie sieht der zu adressierende, fachliche Geschäftsprozess aus und wie lässt sich die Betrachtung auf die relevanten Schritte eingrenzen? Heutige Einsatzbereiche von KI liegen vielfach in den Bereichen Marketing, Vertrieb sowie Risiko- und Betrugserkennung. Zukünftig ist aber ein flächendeckender Einsatz in Finanzunternehmen zu erwarten.

2. Anwendungsebene

Die mittlere Ebene beschreibt Anwendungsklassen oder auch standardisierte Aufgabentypen, die sich hinter den relevanten Schritten des Geschäftsprozesses mit seinen Funktionen und Daten verbergen und durch KI unterstützt werden können. Eine mögliche Anwendungsklasse ist die Prüfung des Aufgabenkontexts, in der die KI beispielsweise einen formlos auf der Website der Bank eingegebenen Kundenwunsch nach Altersvorsorge ins Portfolioangebot der Bank übersetzt und dem Kunden dann beispielsweise ETF-basierte Vermögensverwaltung offeriert.

3. Verfahrensebene

Die untere Ebene hilft bei der Zuordnung der geeigneten KI Verfahren und deren jeweiligen Ausprägungen zu den Anwendungsklassen. Geht es in der Anwendungsklasse Input-Transformation beispielsweise um die Übersetzung von Sprache oder Text in digitalen Code, bietet sich etwa Deep Learning mittels neuronaler Netze an.

Empfehlungen für den Einsatz von KI

Die Anwendungsfelder von Künstlicher Intelligenz in der Finanzdienstleistung sind vielfältig. Die Autoren erwarten, dass in zehn Jahren die meisten Prozesse durch KI verbessert oder sogar radikal verändert werden.

Wichtig ist eine klare Fokussierung innerhalb eines Geschäftsprozesses, der durch KI unterstützt, bzw. optimiert werden soll. Je konkreter das Einsatzszenario und damit die Erwartungshaltung aller Projektbeteiligten beschrieben werden können, desto erfolgsträchtiger können KI-Projekte durchgeführt werden.

Das Whitepaper „Künstliche Intelligenz in der Finanzdienstleistung“ können Sie hier beziehen.