FinTechs und neue Technologien verändern etablierte Geschäftsmodelle im Banking. Robo Advice ist dafür ein anschauliches Beispiel. Die etablierten Banken und Sparkassen sollten sich mit eigenen Angeboten darauf einstellen.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

© Shutterstock

Geld- und Vermögensanlage stehen vor einer grundlegenden Transformation des damit verbundenen Geschäftsmodells. Getrieben wird dieser Wandel durch die zunehmende Automatisierung in der Kundenberatung und der Vermögensverwaltung. Automated Advice genießt zunehmende Beliebtheit bei den Kunden und digitale, Algorithmus-getriebene Lösungen sind dabei, sich zu einem Kernangebot im Anlagegeschäft zu entwickeln. Darunter fallen online oder mobil angebotene automatisierte Portfoliomanagement- und Finanzplanungsdienste wie Smart Trading oder Robo Advice sowie die damit verbundenen Folgedienstleistungen.

Ein Whitepaper von Capgemini Consulting stellt den Trend anhand verschiedener Analysen dar und stellt Handlungsoptionen für traditionelle Banken und Asset Manager vor.

Hohes Potential für Automated Advice

Digitale Anlage- und Beratungslösungen bieten demnach ein enormes Wachstumspotenzial in den nächsten Jahren. Immerhin 61 Prozent der vermögenden Kunden in Europa können sich vorstellen, zumindest einen Teil ihres Vermögens von einem Automated-Advice-Service verwalten zu lassen. Während heute nur rund eine Mrd. Euro in Automated-Advice-Lösungen in Deutschland investiert sind, wird bis zum Jahr 2021 ein Marktpotenzial von 100 bis 150 Mrd. Euro erwartet, was ca. drei bis fünf Prozent des liquiden Privatvermögens ausmacht.

Banken und Asset Manager müssen eigene Robo-Angebote entwickeln

Etablierte Anbieter sollten daher schnell handeln, indem sie sich dem Trend anschließen und eigene Angebote entwickeln. Sie haben die Chance, sich mit einem frühzeitigen Aufbau differenzierter, automatisierter Beratungsangebote im digitalen Anlagemarkt klar zu positionieren und daraus Synergien für die klassische Vermögensverwaltung zu generieren.

Vorteile automatisierter Beratungslösungen sind, u.a.

- Erreichung neuer Zielgruppen durch neue digitale und hybride Angebote

- Erhöhung der Beratungseffizienz durch toolgestützte Beratungsleistungen

- Steigerung der Beratungsqualität durch standardisierte Prozesse

- Sicherstellung der regulatorischen Compliance-Anforderungen durch digitale Erfüllung aller Transparenz- und Informationspflichten.

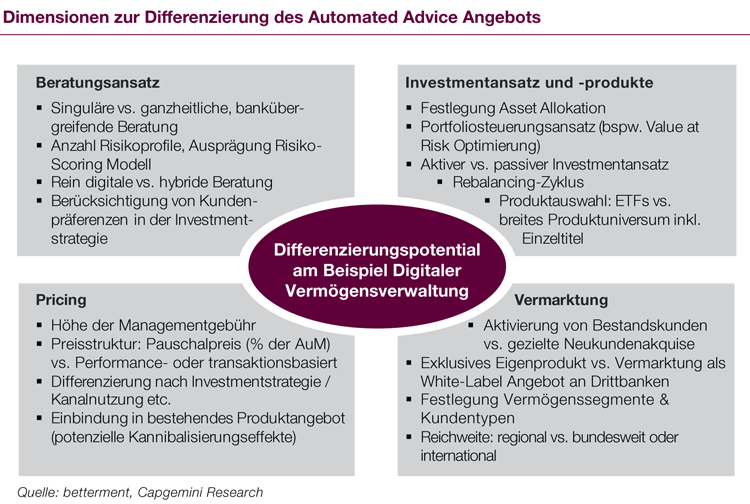

Für eine Differenzierung werden vier Handlungsfelder gesehen:

- Beratungsansatz,

- Investmentstrategie und –produkte,

- Bepreisung und

- Vermarktung.

Die folgende Grafik gibt dazu einen Überblick:

Am Beispiel der Digitalen Vermögensverwaltung werden die Möglichkeiten einer Differenzierung von Automated Advice Angeboten deutlich

Automated Advice wird sich von einem attraktiven Zusatzangebot zu einem Basisprodukt entwickeln. Viele Anbieter haben das Potential bereits erkannt und werden in den kommenden Jahren einen deutlichen Wachstumsschub auslösen. Gelingt es den Banken, sich rechtzeitig am Markt zu positionieren, haben sie exzellente Chancen, neues Kunden- und Ertragswachstum zu erzielen und gleichzeitig in einzelnen Kundensegmenten die Profitabilisierung voranzutreiben.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.