Customer Experience Management ist eines der zentralen strategischen Themen für Banken und Sparkassen. Dies gilt im besonderen Maße innerhalb der digitalen Transformation. Warum das so ist, erläutert Experte Mike Plimsoll von Adobe in einem exklusiven Interview.

Für Banken und Sparkassen wird Customer Experience zu einem strategischen Erfolgsfaktor

Im Finanzdienstleistungsbereich gilt: Die Innovation von heute ist die Commodity von Morgen. Um dem zu entsprechen, müssen sich Geldinstitute permanent verändern und weiterentwickeln. Angesichts nahezu identischer und damit austauschbarer Produkte und Leistungen müssen sich Banken und Sparkassen zur erfolgreichen Differenzierung etwas einfallen lassen. Eine gute Kundenerfahrung (Customer Experience) kann hier den entscheidenden Unterschied ausmachen und ist zudem nicht einfach kopierbar.

Interview mit dem Customer Experience Experten Mike Plimsoll

Mike Plimsoll ist Industry Marketing Director bei Adobe für den Bereich Financial Services und ein Experte auf dem Gebiet der Customer Experience. Ich habe ihn vor kurzem auf dem Adobe Customer Experience Forum – Financial Services getroffen und die Gelegenheit für ein Gespräch genutzt.

Mike Plimsoll ist Industry Marketing Director bei Adobe für den Bereich Finanzdienstleistung

Bei Banken muss die Beziehung zum Kunden im Mittelpunkt des Kauferlebnisses stehen

Der Bank Blog: Wie definieren Sie den Begriff Customer Experience?

Mike Plimsoll: Customer Experience ist das vom Kunden empfundene Erlebnis über die Summe aller Touchpoints, mit denen er im Verlauf seiner Customer Journey in Berührung kommt. Dabei kommt es nicht auf den finalen Klick des Kunden an, sondern auf die erlebten Erfahrungen über sämtliche von ihm gewählten Kanäle. Dies beeinflusst und prägt die Art und Weise, wie Konsumenten eine Marke erleben und bewerten.

Der Bank Blog: Warum sollten Banken auf Customer Experience achten?

Mike Plimsoll: Anders als der Einzelhandel oder die Unterhaltungsindustrie haben Finanzdienstleiter keine physischen Produkte. Ein Girokonto ist etwas anderes als eine spannende DVD oder ein neues Paar Schuhe. Der Kauf einer Bankdienstleistung ist aus Kundensicht komplizierter als der Kauf eines neuen T-Shirts. Er erfordert in der Regel verschiedene Analysen, umfangreiche Vergleiche und eine intensive Auseinandersetzung mit dem verfügbaren Angebot. Oft werden im Vorfeld unterschiedliche Quellen und Menschen befragt.

Kunden erwarten, dass dies einfach sowie zeit- und ortsunabhängig erfolgen kann, so wie sie es von anderen Einkaufserlebnissen her gewohnt sind. Digitale Kundenerfahrungen haben massiv an Bedeutung gewonnen. Dazu haben in den letzten Jahren die neu am Markt aufgetretenen FinTech-Startups einen entscheidenden Anteil gehabt. Einer ihrer strategischen Ansätze ist die Orientierung an der Customer Experience und dem damit verbundenen Kundenerlebnis. Sie versuchen, dem Kunden das zu geben, was er braucht und zwar einfach und flexibel.

Damit stellt sich für Banken und Sparkassen die Herausforderung, die Beziehung zum Kunden selbst in den Mittelpunkt des Erlebnisses zu stellen. Die etablierten Institute haben inzwischen begriffen, dass sie reagieren müssen, um den Kunden nicht zu verlieren. Besonders wichtig ist es dabei, die komplette Customer Journey eines Kunden auf allen Kanälen zu begleiten.

Banken benötigen großartige Angebote, um vom Kunden wahrgenommen zu werden

Der Bank Blog: Welches sind die wichtigsten Schritte in Richtung mehr Customer Experience?

Mike Plimsoll: Der erste Schritt besteht darin, den Kunden und seine Bedürfnisse besser zu verstehen. Für ein großartiges Kundenerlebnis benötigt man zwei Dinge: Content und Daten.

Ohne herausragenden Content wird es schwierig, im Wettbewerb zu bestehen. Man geht im allgemeinen Überfluss des Marktes unter und wird nicht bemerkt.

Ohne aussagekräftige Daten kann man keine überprüfbaren Ziele formulieren, nicht messen, nicht berichten und nicht optimieren. Mit anderen Worten, man hat keine Möglichkeit, das angestrebte Ergebnis zu erreichen.

Banken müssen darüber nachdenken, wie sie welchen Content bereitstellen wollen und woher sie welche Daten beziehen und nutzen können, um daraus individuelle personalisierte Angebote für ihre Millionen von Kunden zu kreieren. Diese müssen zudem auf digitalen Wegen in Millisekunden dort verfügbar sein, wo der Kunde sie benötigt. Sie benötigen daher Inhalte, die dynamisch und anpassbar sind. Es kommt nicht nur darauf an, Inhalte interessant zu machen, sie müssen auch schnell und kontextuell erlebbar und skalierbar sein. Dazu müssen Finanzunternehmen intelligente Technologie einsetzen, wie z.B. Machine Learning. Erst damit lassen sich die vielfältigen Möglichkeiten von großen Datenmengen sinnstiftend und schnell nutzen.

Der Bank Blog: Können Sie ein Beispiel für Content im Bereich Finanzdienstleistung geben?

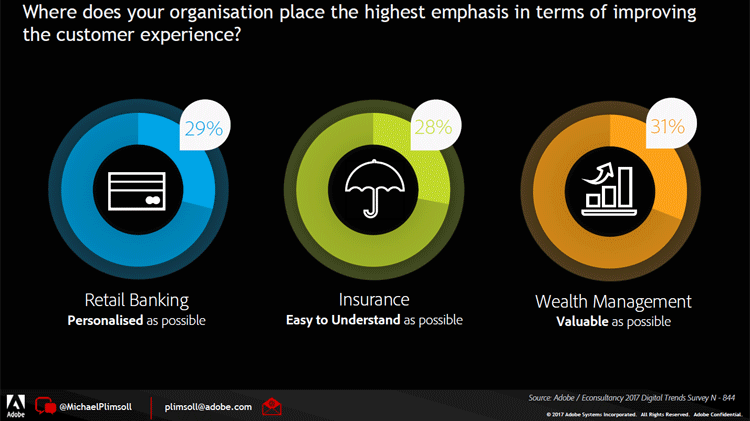

Mike Plimsoll: Wir haben dazu Anfang des Jahres eine Studie erstellt. Nehmen Sie Privat Banking und Wealth Management. Customer Experience gehört in diesem Bereich zu den Top Prioritäten der Branche. Hier ist es besonders wichtig, den Kunden nicht nur personalisierte sondern vor allem hochwertige Inhalte zu unterbreiten, z.B. in Form von speziellen Artikeln oder Analystenreports.

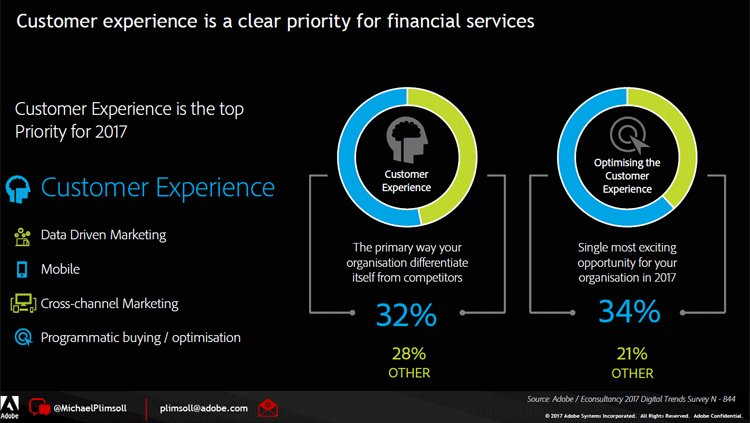

Banken und Sparkassen räumen der Verbesserung der Customer Experience eine hohe Priorität ein

Oder nehmen Sie das Retail Banking: Ein wichtiges Thema hier ist die Next Best Offer (oder Next Best Action), also die zielgerichtete, personalisierte Ansprache des Kunden zum richtigen Zeitpunkt mit dem richtigen Produkt. Am Beispiel Baufinanzierung wird dies deutlich: Je nachdem um welchen Kunden es sich handelt (z.B. junges Ehepaar mit Kindern, Alleinstehende ohne Kinder im mittleren Alter oder ein älteres Ehepaar kurz vor der Rente) muss der Inhalt, den Banken ihren Kunden vermitteln wollen, anders aussehen und zum jeweiligen Bedarf passen.

Retail Banken wollen vor allem personalisieren, während im Private Banking der Wertsteigerung hohe Bedeutung beigemessen wird

Bankkunden dürfen nicht in einen Kanal gedrängt werden

Der Bank Blog: Im Retail Banking sprechen wir von physischen, digitalen und neuerdings auch von oder phygitalen Angeboten und Kanälen. Was ist hierbei im Hinblick auf Customer Experience besonders wichtig?

Mike Plimsoll: An erster Stelle steht sicherlich die Marke. Außerdem geht es darum, Technologien und deren Einsatz transparent und nachvollziehbar für den Kunden zu machen. Damit meine ich, dass wir sie nicht in den Vordergrund stellen dürfen und Kunden auch nicht zur Nutzung drängen dürfen. Eine App muss aus sich selbst heraus zur Nutzung anregen, wir dürfen aber den Kunden nicht dazu zwingen, sie in seiner Customer Journey zu nutzen.

Genauso wenig sollten Kunden in einer Customer Journey gezwungen werden, in eine Filiale zu gehen, z.B. um eine Unterschrift auf einem Kontoeröffnungsformular zu leisten.

Technologie muss dazu beitragen, das Erlebnis des Kunden spürbar zu verbessern. In manchen Fällen können digitale Lösungen dazu dienen, die physische Welt zu verbessern. In anderen Fällen ist die umgekehrt! Alles dreht sich darum, herauszufinden, was für den Kunden und sein Erlebnis am besten ist.

Der Bank Blog: Was erwarten Sie im Hinblick auf die Entwicklung der Customer Experience im Banking für die kommenden fünf Jahre?

Mike Plimsoll: Kurzfristig werden wir die Realisierung von Multikanal-Lösungen zur besseren Kommunikation mit Kunden sehen. In den nächsten Jahren wird sich vor allem die Nutzung von Technologien aus dem Bereich Künstliche Intelligenz – wie Maschinelles Lernen – verbreiten. Das alles setzt Daten voraus, vor allem gute Daten. Eine wichtige Aufgabe für die Banken besteht daher darin, ihre Daten zu ordnen und nutzbar zu machen, um so eine bessere und personalisierte Kundenerfahrung zu ermöglichen.

Der Bank Blog: Herzlichen Dank für das Gespräch.