Die Corona-Pandemie hat den Banken die Möglichkeit gegeben, endlich das zu tun, was bislang schwierig schien: Sich für Jahrzehnte profitablen Wachstums und Wertschöpfung zu positionieren. Jetzt gilt es diese Chance zu nutzen.

Internationale Top News und Trends rund ums Banking und Finanzdienstleistungen.

Die Corona-Krise ist ein schwere Belastung für Menschen, Unternehmen und ganze Volkswirtschaften. Aber sie bietet auch die Chance eines Aufbruchs in die Zeit danach. In der neuen Realität wird es kein Zurück zum alten Normalzustand geben, da die Definition des Bankensektors für Normal – universelle Finanzdienstleistungen, die auf einer mehr oder weniger filialbasierten Vertriebsstrategie aufbauen – für die Mehrheit der Kunden seit Jahren nicht mehr normal ist.

Die Pandemie hat die Vorlieben oder Verhaltensweisen der meisten Konsumenten nicht wesentlich verändert. Es machte es den Banken nur unmöglich, diese Präferenzen weiterhin zu ignorieren, um den Status quo aufrechtzuerhalten.

Fitnesskur für die neue Normalität

Immer mehr Kunden nutzen digitale Kanäle, auch für Finanzdienstleistungen. Die digitale Transformation der Branche ist im vollen Gang und in den letzten 12 Monaten kräftig beschleunigt worden. Finanzinstitute müssen den Wandel nutzen, und Projekte der digitalen Transformation mit Nachdruck vorantreiben. Das bedeutet organisatorischen Wandel, kulturellen Wandel und einen Wandel des Geschäftsmodells.

Im heutigen Rückblick auf interessante Beiträge aus der internationalen Finanzszene sollen einige Möglichkeiten dazu aufgezeigt werden.

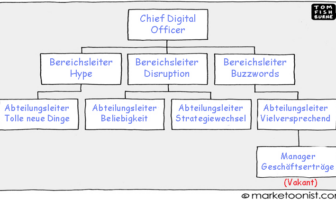

Die Definition umsetzbarer digitaler Transformation

„Digitale Transformation“ ist ein heißes Thema innerhalb von Financial Services, ein Schlagwort und ein stückweit auch Consultant-Sprache. Die erste Herausforderung besteht darin, sicherzustellen, dass alle Beteiligten dasselbe meinen. Im Wesentlichen geht es darum, dass gemeinsame Denken an den Kunden auszurichten.

Mehr dazu hier: Defining actionable digital transformation

Drei Dinge, die die Produktentwicklung im Digital Banking behindern

Wenn Banken warten, bis Anzeichen von Kundenunzufriedenheit offensichtlich werden, bevor sie sich entscheiden, das digitale Angebot eines Mitbewerbers zu studieren und zu vergleichen, ist das Spiel bereits verloren. Vor allem, wenn regulatorische Anforderungen das Tempo bestimmen und die Kreativität einschränken. Es gilt die vorhandenen Hindernisse zu überwinden und die Markteinführungszeit zu verkürzen.

Mehr dazu hier: Three Things That Thwart Digital Banking Product Development

Personalisierung führt zu einem besseren Kundenerlebnis

Personalisierung kann das digitale Erlebnis bereichern und die finanzielle Beziehung zwischen Banken und ihren Kunden erhalten und vertiefen. Das Herstellen von Verbindungen in digitalen Interaktionen bietet sowohl Herausforderungen als auch Chancen. Zwei Fallstudien veranschaulichen, wie Finanzinstitute Ihre Customer Experience verbessert haben.

Mehr dazu hier: CX Will Look Different for Banking Providers in a Connected World

Banken brauchen ein neues Kundensegmentierungsmodell

Finanzdienstleistungsunternehmen benötigen einen Rahmen, um die finanzielle Einstellung und die Bedürfnisse ihrer Kunden besser zu verstehen. Financial Well-Being könnte dabei helfen durch Messung der finanziellen Belastbarkeit und der wahrgenommenen finanziellen Sicherheit.

Mehr dazu hier: Financial Services Firms Need A More Relevant Customer Segmentation Model

Wenn FinTechs zur Neobank werden wollen

Allen Gründern einer Neobank ist bewusst, dass die Hauptaufgaben darin bestehen, ein Team zu erstellen, eine Lizenz zu erhalten und mit dem Code zu beginnen. Es scheint einfach: IT-Experten, Anwälte, Manager, eine Plattform und begeisterte Eigentümer, die an ihre Idee glauben… aber nein: Das Projekt wurde gestartet, aber es gibt keine Kunden.

Mehr dazu hier: What does it take to set up one’s own neobank?

Daten als Schlüssel zum Erfolg

Diese Notwendigkeit, Daten zu nutzen, wird von Tag zu Tag wichtiger. Es ist unerlässlich, Daten zu konsolidieren, zu rationalisieren und zu organisieren und dabei mehr als nur Risiko- und Betrugsanforderungen zu erfüllen. Es gilt, Daten für intelligentes Marketing und Kundenservice zu verwenden.

Mehr dazu hier: Data is the key

Datenanalyse zur Erfüllung von Kundenbedürfnissen

Während sich die wirtschaftliche Situation verbessert, haben viele Verbraucher weiterhin finanzielle Probleme. Jetzt ist eine entscheidende Zeit für Banken und Sparkassen, um mit personalisierten Nachrichten und Angeboten zur Unterstützung dieses großen Segments proaktiv umzugehen. Die gleichen Bemühungen werden sich auch als nützlich erweisen, um wohlhabendere Verbraucher zu gewinnen.

Mehr dazu hier: 4 Data Analytics Tips Help Financial Institutions Match Consumer Needs

5 Ansatzpunkte, wie die Cloud die Zukunft der Finanzdienstleistung beeinflusst

Die Finanzbranche nutzt zunehmend die Vorteile der Cloud. Aber in welche Richtung wird der Fortschritt gehen? Fünf Möglichkeiten zeigen, wo der Weg in die Zukunft hinführen könnte.

Mehr dazu hier: How The Cloud Is Changing Fintech

Weitere interessante Themen der Finanzwoche

Es gab aber noch weitere interessante Beiträge:

Non-Fungible Tokens auf dem Vormarsch

Non-Fungible Tokens (NFTs) werden auf dem Kryptomarkt in letzter Zeit immer wichtiger. Sie begannen als ein Nischenphänomen, das sich um Kryptokünstler drehte, stehen aber kurz davor, sich in ein Ökosystem zu verwandeln, in dem Milliarden von Dollar im Umlauf sind.

Mehr dazu hier: How Do NFT Work And Why All The Hype?

Großbanken für den Kampf gegen den Klimawandel

Mehr als 40 der weltweit größten Banken haben sich einer von den Vereinten Nationen einberufenen Allianz angeschlossen, um ihre Kredit- und Anlageportfolios bis 2050 an den Netto-Null-Emissionen auszurichten. Die Banken wollen die Umsetzung von Dekarbonisierungsstrategien verstärken, beschleunigen und unterstützen und einen international kohärenten Rahmen und Richtlinien für den Betrieb bereitstellen, die durch Peer-Learning von wegweisenden Banken unterstützt werden.

Mehr dazu hier: Big banks join net-zero emissions alliance

Erfolgsfaktoren für die europäische Payment Initiative

Europa verfügt über eine hervorragende Erfolgsbilanz bei der Standardisierung des elektronischen Zahlungsprozesses im Rahmen des SEPA-Projekts. Die Europäische Zahlungsinitiative (EPI), der über 20 Banken angehören, will den Zahlungsverkehr zukunftsfähig machen. Zehn Faktoren sind dabei von Bedeutung.

Mehr dazu hier: EPI – 10 Critical Success Factors and Key Enablers

Neues über Banken, FinTechs und andere Finanzunternehmen

Auch in der vergangenen Woche gab es einige Berichte über neue Aktivitäten von Banken, FinTechs und andere Finanzunternehmen, die ich Ihnen nicht vorenthalten möchte.

Investment Bank investiert in Neobank

Goldman Sachs hat rund 60 Millionen Euro in die britische Starling Bank investiert. Die Neobank über mehr als zwei Millionen Girokonten, darunter 350.000 Geschäftskonten.

Mehr dazu hier: Goldman Sachs invests £50 million in Starling Bank

Share an Apple-Card

Amerikanische Paare werden bald in der Lage sein, ihre Apple Card zu teilen, ihre Kreditlinien zusammenzuführen und gemeinsam Kredite aufzubauen.

Mehr dazu hier: Apple lets couples co-own card to build credit together

Facebooks Kryptowährung soll bald starten

Die Diem Association (Libra) will noch Jahr 2021 ein Pilotprojekt zu einer an den US-Dollar gebundenen Stablecoin starten. Derzeit befindet sich Diem in Gesprächen mit den Schweizer Finanzaufsichtsbehörden, um eine Zahlungslizenz zu erhalten.

Mehr dazu hier: Diem to launch digital currency pilot later in 2021

Kryptos für Kids

Strive, der britische Betreiber eines Jugendkontos für Kinder, hat ein Krypto-Sparschwein vorgestellt, das sich in führende virtuelle Geldbörsen wie Thrrose von Coinbase integrieren lässt. Der nächste Schritt soll die Einführung einer Sparschwein-Mining-Edition beinhalten, mit der Bitcoin und andere Kryptowährungen geschaffen werden sollen.

Mehr dazu hier: Strive launches Penny the Pig to teach kids about crypto investing

Mastercard investiert in digitale Identitären

Mastercard für 850 Millionen US-Dollar Ekata übernommen, ein Unternehmen, dass mithilfe von Künstlicher Intelligenz digitale Identitäten überprüft. Ekata arbeitet mit Händlern, Finanzinstituten, Reiseunternehmen, Marktplätzen und Plattformen für digitale Währungen zusammen und hilft ihnen, falsche Identitäten bei der Eröffnung von Online-Konten, Zahlungen und anderen digitalen Interaktionen in Echtzeit zu identifizieren.

Mehr dazu hier: Mastercard to buy digital ID firm Ekata for $850m

Santander mit digitalem Cash Management

Santander hat sich mit Prosegur Cash zusammengetan, um in Spanien einen digitalen Cash-Management-Service zu starten, der die von Händlern akzeptierten Banknoten und Münzen direkt auf ihre Bankkonten überweist. Der Cash Today-Service soll sicherstellen, dass das Geld, das Händler sammeln, in einem sicheren Gerät aufbewahrt und vertraglich versichert wird.

Mehr dazu hier: Santander launches digital cash management service

JP Morgan testet Blockchain

JP Morgan arbeitet mit einer Gruppe taiwanesischer Banken zusammen, um den Einsatz der Blockchain-Technologie zur Verbesserung des globalen Geldtransfers zu testen.

Mehr dazu hier: JP Morgan uses blockchain to improve global transfers

PayPal-Tochter bietet Zahlung per Krypto

Venmo folgt dem Vorbild seines Mutterunternehmens PayPal: Seine 70 Millionen Benutzer können Kryptowährungen direkt in der App kaufen, halten und verkaufen.

Mehr dazu hier: Venmo lets users buy and sell crypto

CO2-Fußabdruck für Einkäufe

Klarna stellt seinen 90 Millionen Kunden ein Tool zur Berechnung des CO2-Fußabdrucks zur Verfügung, um die durch ihre Einkäufe verursachten Emissionen zu messen. Das Tool stammt von Mastercard/Doconomy.

Mehr dazu hier: Klarna launches carbon footprint insights for 90 million consumers

Japans erste Neobank startet in der Google-Cloud

Minna Bank, Japans erste reine App-Bank, soll im Mai eröffnet werden, nachdem sie eine Banklizenz von der Financial Services Agency des Landes erworben hat. Die neue Bank wird auf einem Bankensystem der nächsten Generation laufen, das in Zusammenarbeit mit Accenture entwickelt wurde und in der Google Cloud läuft. Das Kernbankensystem wird nicht nur die Geschäfte von Minna betreiben, sondern auch Dritten zur Verfügung gestellt, die diskrete Embedded-Finance-Angebote anbieten oder umfassende Markenbankdienstleistungen erbringen möchten.

Mehr dazu hier: Japan’s first app-only bank to run entirely on Google Cloud

HSBC setzt bei Karten auf Recycling

HSBC versucht, seine Umweltfreundlichkeit mit einem neuen Programm zu verbessern, mit dem Einweg-Zahlungskarten aus PVC-Kunststoff zugunsten von recyceltem PVC-Kunststoff (rPVC) an allen Standorten weltweit bis Ende 2026 ersetzt werden sollen.

Mehr dazu hier: HSBC to introduce recycled plastic payment cards globally