Generative Künstliche Intelligenz setzt an vier Hebeln an das Wealth Management zu revolutionieren. Der Einsatz ermöglicht eine Verschlankung von Prozessen und eine Steigerung der Assets under Management.

Einsatz von ChatGPT & Co. im Wealth Management

Das Wealth Management steht an einem entscheidenden Wendepunkt, angetrieben durch eine zentrale Marktveränderung: den Generationenwechsel der Kunden. Die kommende Vererbungswelle von Vermögen an mehrere Familienmitglieder führt dazu, dass kurz-bis -mittelfristig die Kunden im Wealth Management signifikant jünger, weiblicher und durchschnittlich mit einem niedrigeren Pro-Kopf-Nettovermögen ausgestattet sein werden.

Das Wealth Management wird bei gleichbleibenden AuM eine größere Anzahl von Kunden betreuen müssen. Gleichzeitig werden sich die Kundenansprüche verändern, da die junge Generation digitale und innovative Produkte fordert und einen höheren Bedarf an individueller Betreuung und Lösungsangeboten hat. Um in diesem Umfeld das bestehende Margenniveau halten zu können, ist es notwendig, die Kosteneffizienz zu steigern. Mit generativer Künstlicher Intelligenz (GenKI) ist dies möglich, mit zusätzlichem Potenzial für die Alpha-Generierung.

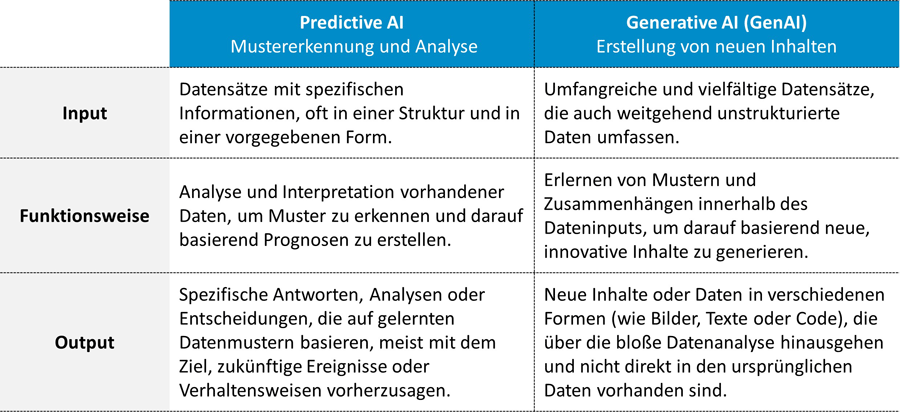

Unterschied zwischen GenKI und Predictive KI?

Predictive KI hat ihren Platz im Finanzsektor längst gefunden: sie analysiert und interpretiert vorhandene Informationen aus einem Dateninput. GenKI hat einen anderen Schwerpunkt: sie generiert neue wertvolle Erkenntnisse und Ergebnisse, die über den Dateninput hinausgehen.

Um dies zu erreichen, lernt GenKI Muster und Beziehungen auf der Grundlage großer Mengen strukturierter und unstrukturierter Datensätze aus verschiedenen Datenquellen. Dieses erlernte Verständnis von Datenzusammenhängen wird anschließend genutzt, um ähnliche, jedoch nicht identische Inhalte zu generieren, die auf dem Dateninput basieren.

Die Unterschiede von Predictive KI und GenKI anhand verschiedener Kriterien.

Welche Potenziale bietet Generative KI im Wealth Management?

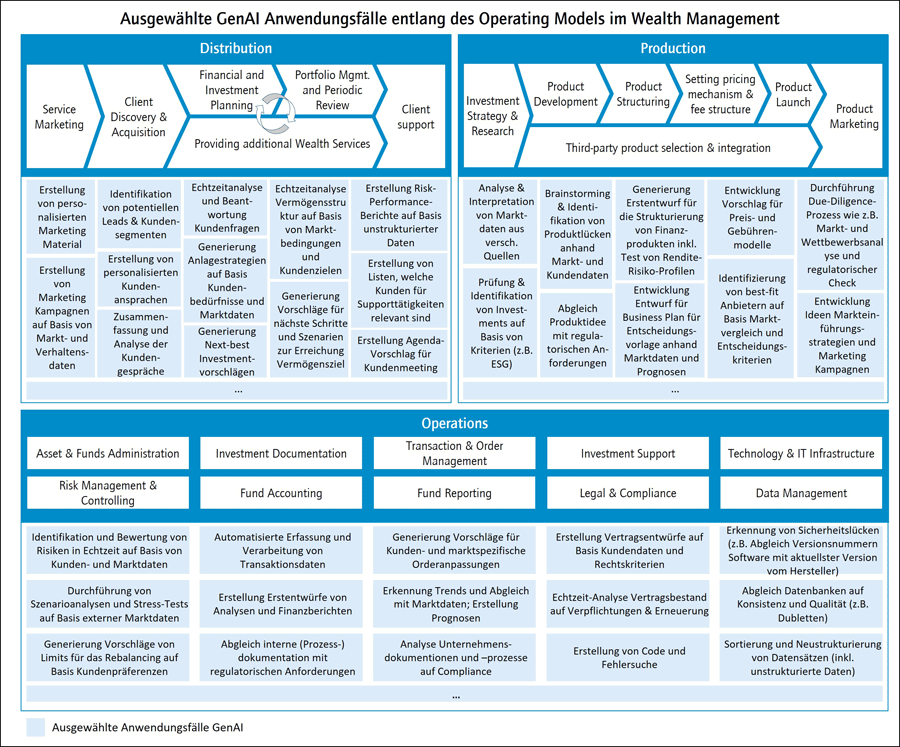

Unsere Analyse zeigt, dass mit GenKI Potenziale entlang des gesamten E2E-Prozesses im Wealth Management gehoben werden können. Insbesondere beim Durchsuchen, Zusammenführen, Abgleichen und Interpretieren großer Datenmengen und der damit verbundenen Entscheidungsfindung sowie bei der Erstellung neuer Inhalte ermöglicht GenKI eine signifikante Steigerung der Produktivität und damit eine Senkung der Kostenbasis.

Aber auch im Kontext der Alpha-Generierung kann GenKI einen zeitlichen und qualitativen Informationsvorsprung bei Anlageentscheidungen ermöglichen sowie zusätzliche Ertragsquellen durch neue, GenKI-unterstützte Produkte und Services erschließen.

Der Einfluss von GenKI auf verschiedene Teile der Wertschöpfungskette im Wealth-Management.

Vier Hebel für GenKI im Wealth Maagement

GenKI bietet Potenzial entlang der gesamten Wertschöpfungskette und ist damit ein positiver Treiber für die zentrale Steuerungsgröße AuM im Wealth Management. GenKI setzt an vier Hebeln an, um den Zufluss an AuM nachhaltig zu steigern:

- Steigerung der Asset Performance/Alpha-Generierung durch bessere und schnellere Anlageentscheidungen.

- Senkung der Vermögensverwaltungsgebühren durch Effizienzsteigerung.

- Steigerung der Servicequalität durch eine individuellere, schnellere und bessere Beratung.

- Einführung von Produktinnovationen durch schnelleres Erkennen von Markttrends und Entwicklung neuer Services und Produkte.

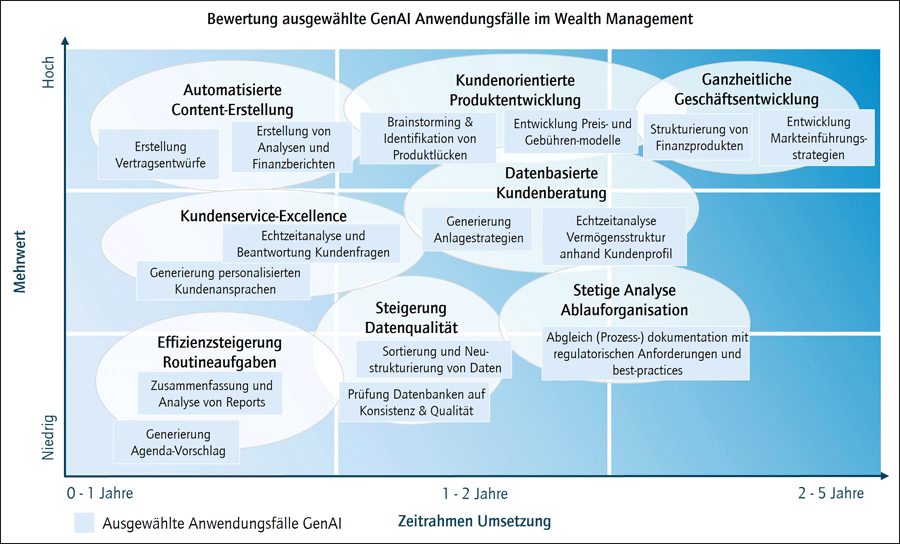

GenKI-Lösungen zur ganzheitlichen Geschäfts- und Finanzproduktentwicklung können über einen langen Zeithorizont umgesetzt werden und sind noch Zukunftsthemen. Lösungen wie die automatisierte Content-Erstellung und Kundenservice-Excellence lassen sich hingegen bereits heute umsetzen und schaffen einen strategischen Vorteil gegenüber der Konkurrenz.

Zeitliche Einordnung der Anwendungsfälle von GenKI im Wealth Management und den dazugehörigen Mehrwert und clustert die Anwendungsfälle in Gruppen deren Umsetzung entsprechen priorisiert werden sollte.

Anwendungsbeispiele für GenKI im Wealth Management

Im Folgenden werden ausgewählte Anwendungsbeispiele vorgestellt, die das enorme Potenzial und die Vielseitigkeit von GenKI im Wealth Management verdeutlichen.

Schnellere und zielgenauere Produktentwicklung durch GenKI

GenKI unterstützt die Produktentwicklung, indem es Marktinformationen und Trends aus verschiedenen Quellen analysiert und vergleicht, um Ideen für neue Produkte zu generieren. Ein entscheidender Wettbewerbsvorteil wird geschaffen, indem externe Datenquellen mit internen Daten wie z.B. Kunden-Anlagezielen, Vermögensstrukturen oder der Risikobereitschaft kombiniert werden.

Die Automatisierung von Recherchen und Analysen ermöglicht eine erhebliche Kosten- und Zeitersparnis. Neben dem Kostenfaktor kann eine schnelle Markteinführung innovativer Produkte durch einen „First Mover Advantage“ neue AuM anlocken. Eine vorübergehende Alpha-Generierung entsteht, wenn die GenKI-Lösung im Vergleich zum Wettbewerb früher eingeführt wird und Entscheidungen schneller als der Marktschnitt getroffen werden können. Eine dauerhafte Alpha-Generierung entsteht, wenn die zusätzlich eingespeisten internen Informationen zu besseren Entscheidungen führen.

Bloomberg hat mit der Entwicklung von BloombergGPT einen ersten Schritt in Richtung GenKI-basierte Datenanalyse speziell für Finanz- und Wirtschaftsdaten unternommen. BloombergGPT ermöglicht das Zusammenfassen von Finanzberichten und Marktdaten, die Identifizierung von Zusammenhängen und Trends in Finanzkennzahlen sowie die Einordnung der Stimmung von Finanznachrichten oder Social-Media-Posts. Dies ermöglicht es Bloomberg-Nutzern, informierte und deutlich schnellere Anlageentscheidungen zu treffen, aber auch neue Produktpotenziale frühzeitig zu erkennen.

Automatische Analyse und Erstellung von Dokumenten im Back-Office

Im Rahmen der Compliance-Überwachung kann GenKI große Datenmengen durchsuchen und vergleichen, um sicherzustellen, dass Bankdokumente und -praktiken den regulatorischen und unternehmenspolitischen Anforderungen entsprechen. Hierfür gleicht GenKI kontinuierlich die interne Dokumentation mit den neuesten Gesetzestexten, regulatorischen Vorschriften, Leitlinien und Bankentscheidungen ab. Potenzielle regulatorische und unternehmenspolitische Lücken können schnell und automatisch identifiziert werden.

Im Bereich Legal kann GenKI bestehende Standardverträge nutzen, um schnell neue Vertragsentwürfe zu erstellen. Diese werden auf Basis von Eingabeparametern wie Vertragsart, Laufzeit, spezifischen Klauseln und Informationen zu Kundenbedürfnissen und -präferenzen individuell angepasst. Gleichzeitig wird durch das vorhandene Wissen über aktuelle Gesetzestexte, regulatorische Vorschriften und Leitlinien die Rechtssicherheit gewährleistet.

BNY Mellon hat erfolgreich eine GenKI-Lösung im Bereich Legal implementiert, um Vertragsdokumente zu erstellen und zu individualisieren. Dadurch konnte die Bank massive Kosteneinsparungen erzielen. Derzeit wird die Lösung um Prüfroutinen für Bestandsverträge erweitert. Diese Prüfroutinen sollen nicht-standardisierte Vertragstexte und nicht unterschriebene Verträge identifizieren und ein Warnsystem für laufende Verpflichtungen sowie anstehende Verlängerungstermine beinhalten.

Optimal personalisierte und schnellere Kundenbetreuung im Front-Office mit GenKI

In allen Segmenten der Kundenberatung, von der Vermögensplanung bis zur Nachfolgeberatung, kann GenKI den Berater dabei unterstützen, den Kunden in Echtzeit mit Informationen zu versorgen. Offene Fragen werden während des Beratungsgesprächs in die GenKI-Lösungen eingespeist, interne und externe Datenquellen durchsucht und Antwortvorschläge generiert, die der Berater dem Kunden in Echtzeit mitteilen kann. Die Suche und Analyse von Informationen für den Berater und die Wartezeit für den Kunden entfallen. GenKI unterstützt dabei die menschliche Interaktion und die für HNWI wichtige direkte Beziehung zwischen Kunde und Berater bleibt erhalten. Gleichzeitig erhöht sich die Individualität, da alle verfügbaren kundenspezifischen Informationen wie Risikopräferenzen oder Vermögensstrukturen in die Antwort einfließen können.

In der Anlageberatung ermöglicht GenKI eine Vollautomatisierung und damit eine Steigerung der Prozesseffizienz für margenschwache Kundensegmente wie z.B. Mass Affluent, ohne die für das Wealth Management typische Individualität zu gefährden. Auf Basis der eingespeisten Kundendaten, eines geschäftspolitischen Regelwerks und externer Marktinformationen kann GenKI eine Asset Allocation für den Kunden vorschlagen und gegebenenfalls einen Auftrag zur Umsetzung weiterleiten.

Die Umsetzung ist Morgan Stanley Wealth Management in Zusammenarbeit mit OpenKI gelungen. Die Lösung von OpenKI ermöglicht es Finanzberatern, während eines Kundengesprächs über einen Chat auf alle internen Daten und Informationen zuzugreifen und fundiertere Entscheidungen zu treffen, indem sie in Echtzeit verwertbare Informationen über verschiedene Marktsegmente erhalten. Auch JPMorgan Chase wird GenKI in naher Zukunft in der Anlageberatung einsetzen. Durch das von der Bank entwickelte IndexGPT werden Kunden individuelle Anlageempfehlungen über eine GenKI-Lösung erhalten.

Unser Test: Wie schlägt sich GenKI als Anlageberater?

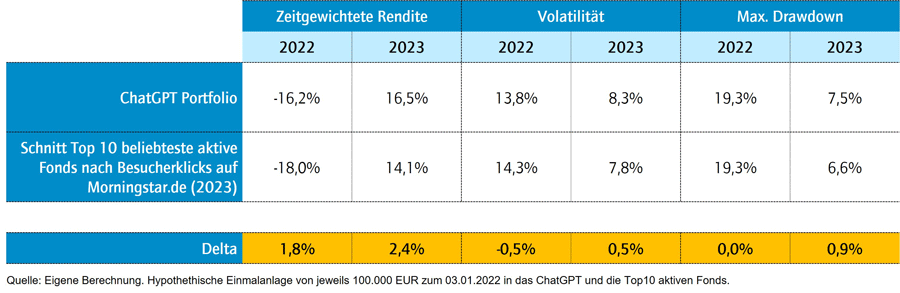

Der derzeitig am meisten diskutierte Anwendungsfall ist die Anlageberatung durch GenKI-Lösungen. Wir haben einen Test durchgeführt, bei dem wir eine von ChatGPT erstellte Asset-Allokation mit der Performance beliebter aktiver Fonds verglichen haben.

Zur Beantwortung der Frage „Wie kann man langfristig den Markt schlagen?“ hat ChatGPT ein Portfolio erstellt, das zu 60 Prozent aus Aktien, 25 Prozent Anleihen, 10 Prozent Bargeld und 5 Prozent alternativen Investments besteht.

Dabei setzt sich der Aktienanteil aus 35 Prozent Large-Cap-Growth und 25 Prozent Small- und Mid-Cap-Aktien zusammen. Der Anteil der Anleihen besteht aus 10 Prozent kurz- und mittelfristigen Staatsanleihen und 15 Prozent Unternehmensanleihen mit solidem Rating. Für die alternative Anlage sollen 3 Prozent REITs und 2 Prozent Rohstoffe gewählt werden.

Als Vergleich wurde der Schnitt der Top 10 beliebtesten aktiven Fonds mit den meisten Besucherklicks auf Morningstar.de ausgewählt. Die Portfolios werden ab Anfang 2022 verglichen, da ChatGPT zu unserem Prüfzeitraum Daten bis September 2021 verwendete.

Ergebnis eines Portfolios, dass von ChatGPT zusammengestellt wurde im Vergleich zu der Performance der Top 10 aktiven Fonds.

Bisher zeigt das ChatGPT-Portfolio über den gesamten Betrachtungszeitraum im Vergleich zu den Top 10 aktiv verwalteten Vergleichsfonds ein etwas besseres Rendite-Risiko-Profil mit einer Überrendite von 2,4 Prozent im Vergleich zu den Top 10 der aktiv verwalteten Fonds im Jahr 2023.

Allerdings ist der Betrachtungszeitraum von 2 Jahren zu kurz, um eine abschließende Bewertung vorzunehmen. Der erste Einblick zeigt aber gut, dass ein GenKI erstelltes Portfolio für den Kunden nicht unbedingt schlechter sein muss als ein aufwändig aktiv zusammengestelltes Portfolio.

Das Potenzial von GenKI nutzen: Konkrete nächste Schritte

GenKI hat das Potenzial die Effizienz im Wealth Management zu erhöhen und zusätzliche Erträge zu erzielen. Angesichts der Vielzahl möglicher Anwendungsbereiche von GenKI im Wealth Management, sollten im ersten Schritt die Potenziale durch ein Kurzreview des End-to-End-Prozesses identifiziert und anhand einer Kosten-Nutzen-Betrachtung priorisiert werden. Anschließend kann im Rahmen einer Implementierungsoffensive GenKI schrittweise in den Arbeitsalltag integriert werden, ohne die Organisation zu überfordern.

Um die Aktualität der Maßnahmen trotz des schnellen, technologischen GenKI-Wandels sicherzustellen, wird eine regelmäßige Aktualisierung des Kurzreviews durch eine interne Innovationsabteilung empfohlen.

Maximilian Salomon.

Maximilian Salomon ist Koautor des Beitrags. Er ist Consultant im Bereich Banking & Financial Institutions bei Horváth und beschäftigt sich vor allem mit den Auswirkungen und Chancen neuer und disruptiver Technologien auf den Bankensektor. Während seines Studiums sammelte er einschlägige Industrieerfahrung u. a. bei der Commerzbank und der R+V Versicherung.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.