Die durch die Pandemie beschleunigte Digitalisierung hat das Vertrauen in Künstliche Intelligenz erhöht. Das zeigen die Ergebnisse einer neuen Studie. Sie zeigen aber auch, dass noch wesentliche Aufgaben offen bleiben, für die KI noch nicht genutzt werden kann.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Verursacht durch die COVID-19-Pandemie, hat sich der Blick von Menschen auf ihre Finanzen gewandelt. Wie die Ergebnisse einer neuen Oracle-Studie zeigen, gibt es insgesamt eine Zunahme finanzieller Sorgen und Ängste. Für die Studie wurden mehr als 9.000 Verbraucher und Führungskräfte aus 14 Ländern befragt – darunter auch 1.000 Befragte aus Deutschland.

Es wurde deutlich: Nicht nur die Digitalisierung von Unternehmen und Haushalten wurde vorangetrieben, auch der damit einhergehende Einbezug und die Nutzung von Künstlicher Intelligenz (KI). Der Studie nach nutzen immer mehr Menschen KI sowohl privat als auch geschäftlich für die Verwaltung ihrer Finanzen und empfinden diese als vertrauenswürdig.

Es ist vorstellbar, dass KI für viele schon jetzt zahlreiche Aufgaben aus dem Bereich des Finanzmanagements übernimmt. Zudem lässt sich aus den Äußerungen der Interviewten schließen, wie zukünftig die Rolle von Finanzabteilungen in Unternehmen und persönlichen Finanzberatern aussieht. Dabei wird deutlich, dass digital zu handeln zur Normalität gehört und Technologien wie künstliche Intelligenz und Chatbots eine wichtige Rolle bei der Verwaltung von Finanzen spielen.

Finanzen aus Sicht der deutschen Verbraucher

Die Studie zeigt, dass sich bei den deutschen Verbrauchern während der Pandemie, die finanziellen Ängste mehr als verdoppelt haben. Dabei blicken 80 Prozent der Verbraucher mit Bedenken auf ihre Finanzen – hervorgehoben durch die Sorgen, ihre Arbeit zu verlieren, nicht genug Rente zu haben oder Schulden nicht begleichen zu können.

Aufgrund der unsicheren Lage, überdenken viele ihr Finanzmanagement und suchen sich dafür Hilfe. Der wichtigste Grund dafür liegt darin, dass die Befragten an ihren Fähigkeiten zweifeln ihr Vermögen gewinnbringend zu vermehren. Diesbezüglich fühlen sich mehr als 60 Prozent nicht kompetent genug oder sind sich unsicher.

Die hohe Akzeptanz gegenüber KI für das eigene Finanzmanagement wird durch die zuvor genannten Zweifel begünstigt. 39 Prozent der Verbraucher vertrauen Künstlicher Intelligenz diesbezüglich mehr als sich selbst. Betrachtet man die Altersklasse zwischen 21 und 35 Jahren sind es sogar 59 Prozent, bei über 56-Jährigen nur 33 Prozent. Die Begründung liegt darin, dass für sie KI wertvolle Zeit spart, unnötige Ausgaben vermeidet und alle Rechnungen stets pünktlich bezahlt. Insgesamt ist die Mehrheit der Meinung, dass digitale Assistenten generell Zeit und Kosten sparen.

Die Hälfte der befragten deutschen Verbraucher gibt an, einen KI-Berater einem menschlichen Finanzberater vorzuziehen. Ebenfalls denkt fast die Hälfte der Befragten, dass KI in den nächsten 2 bis 10 Jahren einen Großteil einfacher Routineaufgaben übernehmen wird – in der Altersklasse zwischen 21 und 35 Jahren sind es erneut 59 Prozent.

Führungskräfte in finanzieller Sorge um ihre Unternehmen

Fast 90 Prozent der befragten deutschen Führungskräfte geben an, dass sie über die finanziellen Auswirkungen der Pandemie auf ihr Unternehmen besorgt sind. Tatsächlich befürchtet fast die Hälfte eine sich nur langsam erholende Wirtschaft und eine Rezession. Ähnlich wie bei den Verbrauchern, geht mit dieser aktuellen Unsicherheit einher, dass sich viele Entscheider zusätzliche Unterstützung bei Finanzentscheidungen wünschen. Generell sind 64 Prozent der Befragten besorgt oder frustriert über das Budget, das sie derzeit verwalten und für das sie Verantwortung tragen.

Zusätzlich kommen Hürden bei Reaktionszeiten, mit Blick auf zu komplexe Prozesse und fehlende Echtzeitinformationen für die Entscheidungsfindung hinzu. Weiterhin geben 84 Prozent der Führungskräfte an, dass Künstliche Intelligenz bei der Bewältigung der Arbeitslast helfen kann und sich vor allem für Routineaufgaben ideal eignet. Solche Aufgaben sehen generell mehr als zwei Drittel eher bei digitalen Assistenten als bei ihrer Finanzabteilung. Der Grund: Die Befragten trauen der KI bei Themen wie der Erstellung von Rechnungen und Kosten-Nutzen-Analysen sowie bei der Erkennung von Betrugsversuchen mehr zu als einem Menschen. Dies gilt auch für den Einsatz von KI bezüglich der Auswertung großer und unübersichtlicher Mengen an Daten. An dieser Stelle hoffen 46 Prozent auf eine größere Genauigkeit, 35 Prozent auf eine Steigerung der Produktivität und 34 Prozent, dass Mitarbeitern mehr Zeit für wesentliche Aufgaben freigeschaufelt wird.

Außerdem besteht der Wunsch, das KI zukünftig auch komplexere Aufgaben bewältigt oder mindestens bei deren Lösung noch intensiver unterstützt. Es ist zu erkennen, dass 79 Prozent der Befragten auf entsprechende Hilfe bei Finanzierungsgenehmigungen, Budgetplanung und Prognosen, im Berichtswesen sowie beim Compliance- und Risikomanagement bauen.

Finanzberater bleiben wichtig

Obwohl sowohl deutsche Verbraucher als auch Führungskräfte immer mehr auf KI bauen, gibt es Ansprüche, die sie auch in Zukunft weiterhin lieber einem menschlichen Berater anvertrauen. Dies gilt besonders für komplexere Anliegen – hier vertrauen Verbraucher unverändert auf die Hilfe eines persönlichen Finanzberaters. Solche Anliegen sind beispielweise der Kauf eines Hauses oder Autos, die Planung einer größeren Reise und auch die Beratung bei der Altersvorsorge. Gleiches gilt für Führungskräfte, die einige Aufgaben nach wie vor besser bei ihrer Finanzabteilung aufgehoben sehen

Für 45 Prozent der Führungskräfte ist das zum Beispiel die Kundenkommunikation, mit 42 Prozent fast gleichwertig die Verhandlung von Ermäßigungen und für 37 Prozent die Freigabe von Transaktionen. Gleichzeitig sind sich 65 Prozent der Führungskräfte sicher, dass Künstliche Intelligenz in den nächsten 2 bis 10 Jahren die Rolle der Experten verändert und ihnen mehr Zeit für wesentliche Aufgaben verschafft.

Finanzprozesse müssen hinterfragt werden

Eine wesentliche Erkenntnis der Studie ist, dass die befragten Führungskräfte sich generell bewusst sind, dass sie die eigenen Finanzprozesse jetzt hinterfragen müssen. Der Grund dafür ist, dass 76 Prozent der Befragten Risiken auf das jeweilige Unternehmen zukommen sehen, wenn sie den Wandel nicht mitgehen. Denn für die Führungskräfte sei klar sichtbar, wie sich durch den Trend die Rolle von Finanzabteilungen in Unternehmen wandle.

Falls Unternehmen nicht auf die Veränderungen reagieren, würden ihnen negative Auswirkungen drohen. Demnach könnten sie hinter ihre Konkurrenz zurückfallen. Außerdem stünde die Produktivität, die Moral und das Wohlbefinden ihrer Mitarbeiter auf dem Spiel. Auch würde es schwerer werden, neue Talente für sich zu gewinnen, die die Nutzung von KI gewohnt sind.

Die Studie zeigt auch, dass viele Verbraucher Technologien wie künstliche Intelligenz und Chatbots in vielen Fällen mehr Vertrauen schenken als ihren persönlichen Finanzberatern, wenn es um ihr finanzielles Wohlergehen geht.

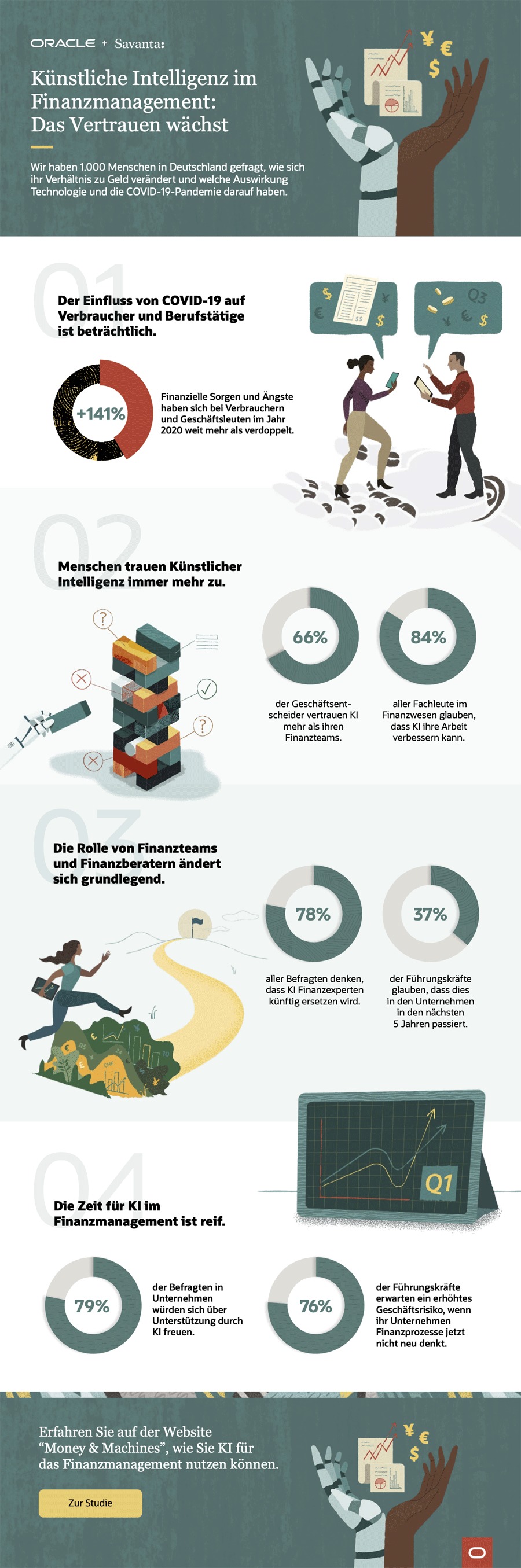

Infografik: Vertrauen in Roboter und Menschen bei der Geldanlage

Die folgende Infografik zeigt wichtige Ergebnisse der Studie im Überblick und erläutert, wie und wo das Vertrauen in Künstliche Intelligenz im Finanzmanagement und bei der Geldanlage wächst:

Das Vertrauen in Roboter bei der Geldanlage ist höher als in Menschen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.