Eine erfolgsversprechende Strategie garantiert noch keine gelungene Umsetzung. Viele Strategieumsetzungen in Banken scheitern und oft aus sehr unterschiedlichen Gründen. Drei exemplarische Beispiele zeigen sieben konkrete Gründe.

Viele Strategien – nicht nur – bei Banken scheitern an der Umsetzung.

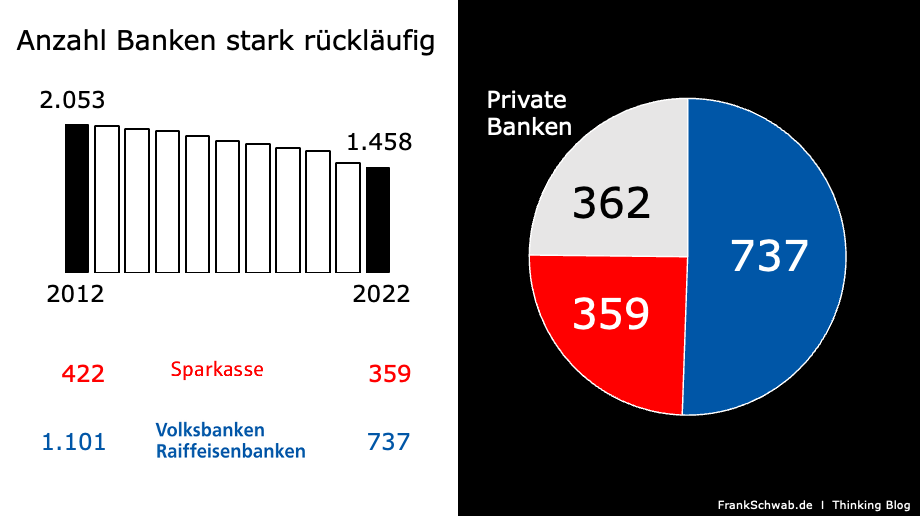

Eine Strategie, die Kunden anzieht, sich vom Wettbewerb abhebt und zu einem nachhaltigen und profitablem Geschäftsmodell führt ist insbesondere für deutsche Banken höchst relevant. Für viele sogar überlebensnotwendig. Denn zwischen 2012 und 2022 haben sich mehr als ein Viertel aller Banken, das sind ungefähr 600, von der deutschen Bankenlandschaft verabschiedet.

Sparkassen und Volksbanken wurden meist fusioniert und viele Privatbanken wurden entweder aufgekauft, zwangsweise abgewickelt oder haben aufgegeben. Die Strategien der vom deutschen Markt verschwundenen Banken sind offensichtlich nicht aufgegangen.

Zwischen 2012 und 2022 ist die Zahl deutscher Banken um ein Viertel von 2.053 auf 1.458 gesunken. Volksbanken und Raiffeisenbanken sind davon am stärksten betroffen.

Warum scheitern Bankstrategien?

Für die Aufsichtsräte und Vorstände der übrig gebliebenen 1.450 Banken stellt sich die Frage, warum Strategien und deren Umsetzungen so häufig scheitern und ob sie nicht bald selbst davon betroffen sind.

Eine Möglichkeit, sich dem Thema zu nähern ist es, die Ursachen fürs Scheitern besser zu verstehen, mit dem Ziel sie zu vermeiden. Man könnte meinen, dass das Scheitern meist in einer schlechten oder vagen Strategie begründet ist. Bemüht man allerdings die Literatur zum Thema, wie beispielsweise „Successful Strategy Execution“ von Michel Syrett oder „The space between strategy and execution“ von Gregg Harden, wird man lernen, dass etwa 50 bis 70 Prozent aller Geschäftsstrategien an deren Umsetzungen scheitern. Ein weiterer Ansatz besteht darin, die Strategien und Umsetzungen einzelner Banken zu analysieren, um daraus zu lernen.

Instabile Spitze, Konflikte im Management und Ablenkung von den erforderlichen Umsetzungsmaßnahmen

Die Deutsche Bank verfolgt die Strategie der „Globalen Hausbank – als führende Bank in Deutschland mit starken europäischen Wurzeln, einem globalen Netzwerk und breit gefächertem Produktangebot“. Diese Strategie verfolgt die Bank übrigens seit ihrer Gründung 1870. Da will die Übernahme der Postbank, an der seit 2007 mal mehr und mal weniger intensiv und fokussiert gearbeitet wird, nicht so recht ins Bild passen. Denn die meisten deutschen Privatkunden (Retail) brauchen keine globalen Produkte, wie Währungskonten oder globales Vermögensmanagement.

Die große Mehrheit dieser Kunden brauchen wenige, einfach zugängliche, zuverlässige und leistungsfähige Bankprodukte, wie günstige Konten mit Karten, schnelle Überweisungen, risikoarme Anlageprodukte mit zufrieden stellenden Renditen und günstige Kredite.

Seit 2007 hat die Deutsche Bank mit Josef Ackermann, Jürgen Fitschen / Anshu Jain, John Cryan und Christian Sewing fünf (Co-) Vorstandsvorsitzende gesehen und bei jedem Wechsel hat sich der Umgang mit den Privatkunden und der Postbank verändert – mal sollte die Postbank vollständig in die Bank integriert werden, mal wieder verkauft.

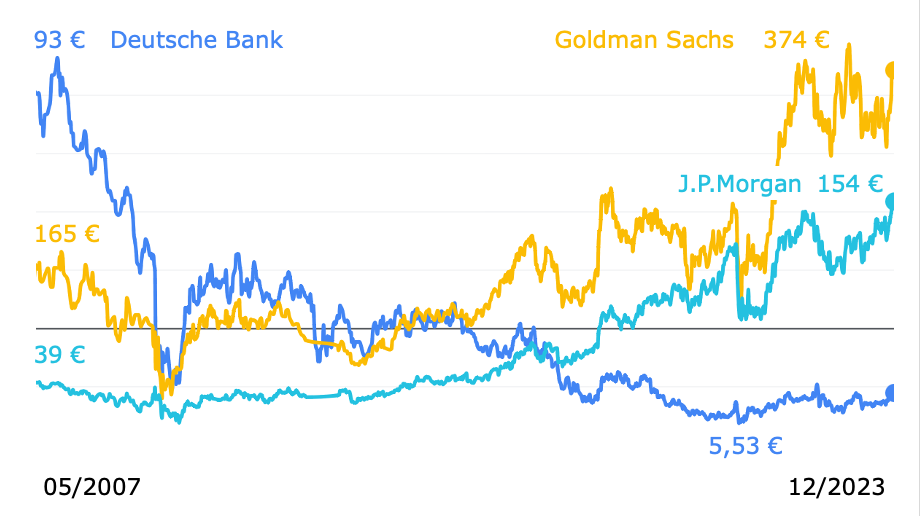

Die Deutsche Bank Aktie ist seit 2007 um bis zu 90 Prozent gefallen, während Goldman Sachs und J.P. Morgan ihre Aktienkurse vervielfachten.

Sicherlich ist die Übernahme der Postbank nicht für die Kursverluste am Aktienmarkt von zeitweise über 90 Prozent verantwortlich. Diese Entwicklung kann man den eingegangenen Risiken im Investment Banking der Deutsche Bank und den Folgen der Finanzkrise zuschreiben. Jedoch erscheint es so, dass der Kauf der Postbank die Führungskräfte der Deutsche Bank von der Kernstrategie der Bank „Globale Hausbank“ stark abgelenkt hat.

Von großen erreichten Meilensteine für die globale Hausbank wurde in den letzten 15 Jahren wenig berichtet, dafür umso mehr von weltweiten Skandalen, regulatorischen Unregelmäßigkeiten und sehr hohen Strafen in mehreren Ländern. Aus meiner Wahrnehmung hat die Deutsche Bank zwar die richtige Strategie, aber es mangelt an deren konsequenten Umsetzung. Die vielen Wechsel an der Spitze der Deutschen Bank haben wiederholt zu Machtkämpfen und Konflikten im Management geführt – zulasten einer fokussierten Strategieumsetzung.

Dass es auch anders geht zeigen beispielsweise die amerikanischen Banken Goldman Sachs und J.P. Morgan mit denen die Deutsche Bank um die Jahrtausendwende noch auf Augenhöhe konkurrierte. Beide Banken haben ihre Strategien trotz Finanzkrise umgesetzt und ihre Aktienkurse zwischen 2007 und 2023 mehr als verdoppelt (GS) bzw. fast vervierfacht (JPM). Sicher hängt das auch mit der Stabilität an der Unternehmensspitze zusammen. Jamie Dimon ist seit 2006 der CEO von J.P. Morgan und bei Goldman Sachs hat es in den letzten 18 Jahren nur einen Wechsel an der Spitze gegeben. Lloyd Blankfein war von 2006 bis 2018 12 Jahre lang der CEO von Goldman Sachs und David Solomon ist es seit 2018.

Selbstüberschätzung, mangelndes Online- und IT Know-how und fehlende Transformationserfahrung

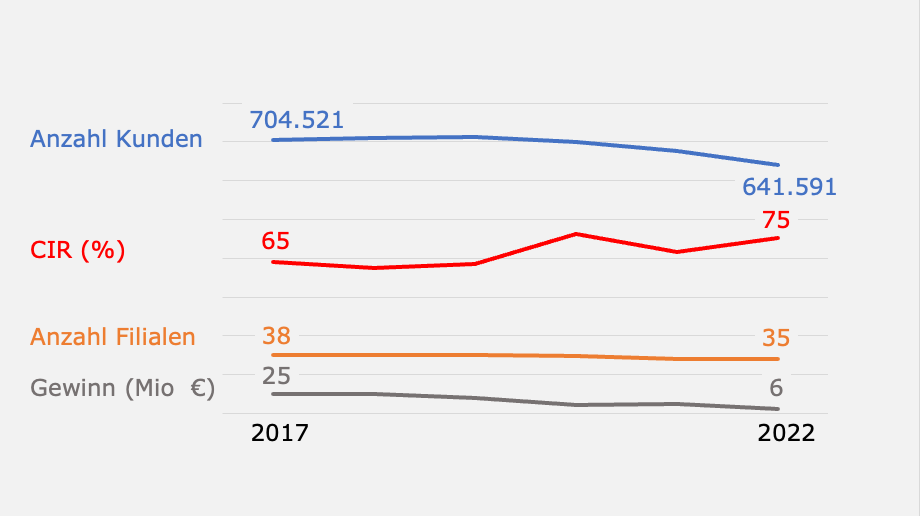

Die Sparda Bank Baden-Württemberg (Sparda-BW) ist eine regionale Genossenschaftsbank mit 640.000 Privatkunden, 35 Filialen und einer Bilanzsumme von 15,6 Milliarden Euro (2022) in Baden-Württemberg. Angesichts zunehmenden Wettbewerbs durch spezialisierte Online- und Neobanken wie N26, DKB und ING entwickelte die Sparda-BW ab dem Jahr 2017 federführend (zusammen mit weiteren Sparda Banken) eine neue Online Strategie mit dem Ziel eines modernen Online Banking für Privatkunden (Projekt „TEO“) und begann ab 2019 mit der Transformation ihrer bisherigen Kernbank-IT-Systemlandschaft (Projekt „SFT“).

Als Kunde der Sparda-BW wurde man auf die neue Plattform TEO zwangsmigriert. Die Bedienung, der Funktionalitätsumfang und der Komfort von TEO sind nicht ansatzweise so umfangreich und so gut zu benutzen, wie beispielsweise die der direkten Konkurrenten N26 oder Revolut. Das lässt sich inzwischen auch an den Kundenzahlen ablesen. Die Anzahl der Sparda-BW Kunden ist von 704.521 im Jahr 2017 auf 641.591 im Jahr 2022 gesunken sind, während die Konkurrenten viele Hunderttausende neue Kunden in Deutschland dazu gewonnen haben.

Zwischen 2017 und 2022 hat sich auch die Cost-Income-Ratio (CIR) von 65 Prozent auf 75 Prozent verschlechtert und die Gewinne der Sparda-BW sind von 25 auf 6 Millionen Euro gefallen. Im gleichen Zeitraum wurden lediglich drei Filialen abgebaut.

Auswirkungen der gescheiterten Umsetzung der Online- und IT-Strategie der Sparda Bank Baden-Württemberg auf die Anzahl von Kunden und Filialen, sowie Cost-Income-Ratio und Gewinn.

Die schlechten Ergebnisse der Sparda-BW sind die Folge einer handwerklich schlechten und darüber hinaus viel zu teuren Implementierung. Die Finanz-Szene errechnete für die Implementierung von TEO Kosten in Höhe von 63 Millionen Euro während N26 für eine vergleichbare Lösung lediglich 24 Millionen gebraucht hat. Und das Kernbank-Transformations-Projekt SFT ist inzwischen gänzlich gescheitert, wie Betreiber und Sparda-BW berichten.

Die Gründe für das Scheitern der Strategie der Sparda-BW sind offensichtlich. Während die Strategie der modernen Onlinebank für die Privatkunden-Bank Sparda-BW sicher richtig ist, hat man die Herausforderungen einer Umsetzung stark unterschätzt und die eigenen Fähigkeiten weit überschätzt. Es fehlte an dem nötigen Online Know-how, dem nötigen IT Know-how und der nötigen Transformationserfahrung, um eine derartige Implementierung erfolgreich zu gestalten. Auf jeden Fall lag es nicht an einem instabilen Top Management. Zwischen 2017 und 2023 hatte die Sparda-BW den gleichen Vorstandsvorsitzenden.

Wesentliche Rahmenbedingungen ändern sich, wodurch die Umsetzung der Strategie hinfällig wird

Mit einer aufwändigen Werbekampagne im Jahr 2012 gestartet hat die niederländische Robobank ihr Direktbank Angebot Rabodirect in Deutschland zum Jahresende 2021 aufgegeben. Was war passiert? Die Strategie mit attraktiven Tages- und Festgeldangeboten Geld von deutschen Sparern einzuwerben ist an der Niedrigzinsphase der letzten Jahre gescheitert. Unerwartete Negativzinsen in Deutschland und ein zu einseitiges Produktangebot (Konto und Spareinlagen) führten zu einem nachhaltig verlustreichen Geschäft der Rabodirect, das die Rabobank letztlich aufgab.

Fazit

Selbst wenn die Strategie einer Bank zukunftsfähig ist, gibt es zahlreiche Gründe, warum ihre Implementierung scheitern könnte. Wenn eine Bank die hier genannten Gründe vermeidet, ergibt sich daraus noch keine Garantie für eine erfolgreiche Umsetzung. Es besteht jedoch die Hoffnung, dass sich die Erfolgsaussichten deutlich erhöhen.