Robo Advisory oder schlicht Robo Advice ist ein Trend, Geld- und Vermögensanlagen oder sogar ganze Vermögensverwaltungen zu automatisieren. Über den aktuellen Markt und die Tendenzen sprach ich mit Michael Mellinghoff von Techfluence.

Robo Advisor sollen die Geld- und Vermögensanlage revolutionieren. Statt Menschen entscheiden dort Computeralgorithmen über die Wahl der Anlage. Damit sind meist geringere Kosten, mehr Komfort und ein geringes Anlagevolumen verbunden, als mit konventionellen Angeboten.

Eine Vielzahl von FinTech-Unternehmen hat Robo-Advice als aktuelle Marktchance im Bereich der Vermögensberatung und –Verwaltung entdeckt. Sie versuchen in unterschiedlicher Herangehensweise, mit differenzierten Angeboten verschiedene Kundengruppen direkt oder indirekt zu erreichen. Dahinter verbirgt sich eine spannende Herausforderung für die etablierten Marktteilnehmer, vor allem angesichts der Tatsache, dass die Bereiche Anlageberatung und Vermögensverwaltung bislang noch zu den margenträchtigen Ertragsquellen zählen.

Interview mit Michael Mellinghoff zu Robo Advice

Über die aktuellen Trends und Entwicklungen im Bereich Robo Advisory habe ich ein ausführliches Interview mit Michael Mellinghoff geführt. Er ist Managing Director bei der FinTech Boutique Techfluence. Im FinTech-Bereich ist er seit 2010 aktiv, darunter mehr als drei Jahre als Geschäftsführer von sharewise.com. Seit 2014 ist er Berater für Gründer und Startups und als Senior Advisor und Mentor für das FinTech-Forum in Frankfurt und für Startup-Bootcamp FinTech in London. Davor war er u.a. als Geschäftsführer und Aufsichtsrat im Commerzbank Asset Management und der DZ Bank-Gruppe tätig.

Michael Mellinghoff ist Managing Director bei der FinTech Boutique Techfluence

Robo Advice ist ein noch sehr junger Trend

Der Bank Blog: Mit Ihrer FinTech Boutique TechFluence schauen Sie sich den digitalen Wealth Management-Sektor im FinTech-Bereich besonders genau an. Robo Advisor in Deutschland tun sich augenscheinlich schwer, nennenswertes Geschäft mit ihren Geschäftsmodellen aufzubauen. Wie schätzen Sie die Situation in diesem Bereich derzeit ein?

Michael Mellinghoff: Zunächst einmal handelt es sich bei den sogenannten Robo Advisern in Europa bisher weitgehend um Jungunternehmen, die zum Teil gerade erst ein Jahr im Markt sind. Da kann man noch nicht allzu viel erwarten.

Auch die heutigen Marktführer bei den Fondsgesellschaften haben einige Jahre gebraucht, um Assets aufzubauen, beispielsweise die DWS in den 50er Jahren. Und die hatten mit den Banken einen bestehenden Vertriebskanal und erheblich höhere Margen als die Robos heute. Der Aufbau damals war ein Klacks gegen das, was die Robo Advisor heute noch vor sich haben.

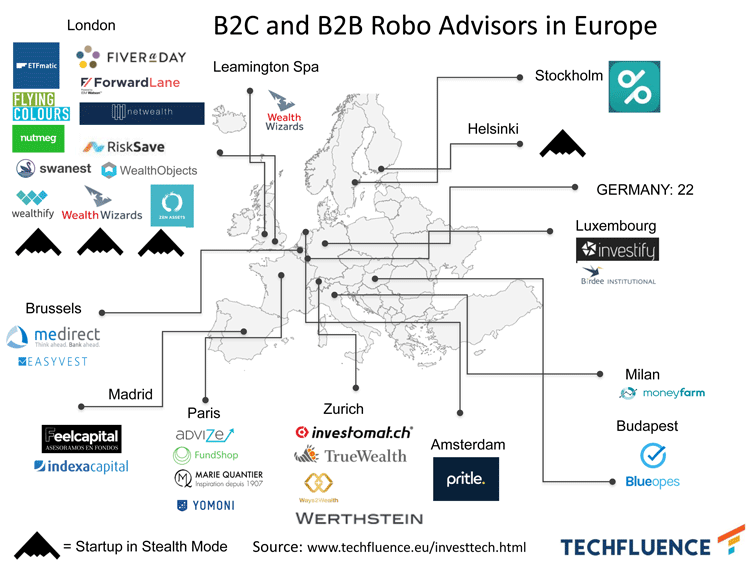

Die Marktübersicht zeigt die Unternehmensstandorte von Robo-Advisor Aktivitäten in Europa (ohne Deutschland)

Der Bank Blog: Über welche Größenordnungen sprechen wir denn aktuell?

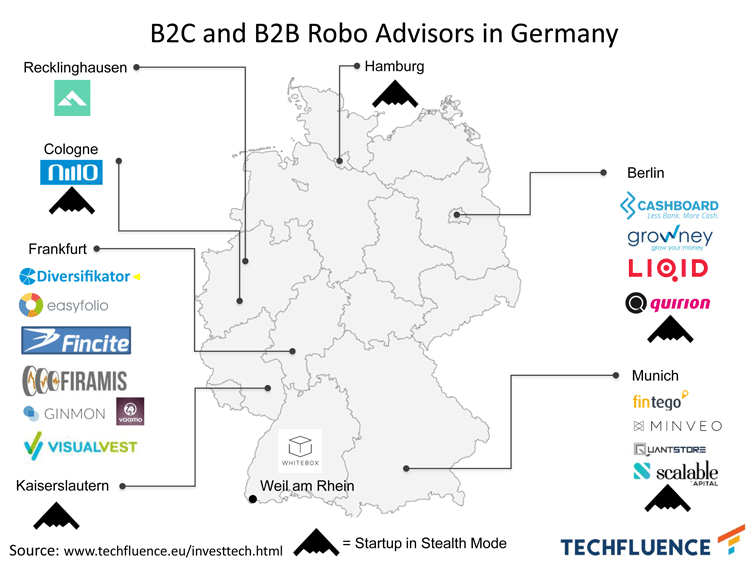

Michael Mellinghoff: Weltweit werden ungefähr 60 Mrd. Dollar von Robo Advisern verwaltet, etwa 90% davon in den USA. Der Rest verteilt sich weltweit. Der größte europäische Robo Advisor Feelcapital hat ungefähr 1 Mrd. Euro Assets under Administration, der zweitgrößte – Moneyfarm aus Italien – gut 100 Mio. Euro. In Deutschland reden wir insgesamt über geschätzte 100 Mio. Euro verwaltetes Vermögen über alle 21 Anbieter hinweg, wobei die größten hier im niedrigen zweistelligen Bereich anzusiedeln sind.

Der Bank Blog: Genauere Zahlen gibt es hierzu nicht?

Michael Mellinghoff: Leider nicht. Bis auf easyfolio veröffentlicht bisher kein Robo Advisor in Deutschland seine Zahlen. Das halte ich für verkehrt und für wenig vertrauensbildend bei den Anlegern. Im Ausland wird da anders agiert, beispielsweise publiziert der erst Ende 2015 an den Markt gegangene spanische Robo Advisor Indexa Capital seine Assets regelmäßig auf der Website und kommt aktuell auch „nur“ auf 11 Mio. Euro, hat also weniger Assets als so manch ein Anbieter in Deutschland. Und in der Schweiz geht TrueWealth ebenfalls offensiv mit der Kommunikation der inzwischen über CHF 40 Mio. Assets um.

Die besondere Herausforderung im digitalen Wealth Management ist, dass die Produktlösung langfristig und dauerhaft nachhaltig funktionieren muss – anders als in anderen FinTech-Sektoren, wo sich Wachstum sehr viel schneller und dynamischer einstellen kann. Ein explosionsartiges Wachstum werden wir im Bereich digitales Wealth Management voraussichtlich nicht sehen. Den berühmten „Hockey Stick“ wird es in der klassischen Form nicht geben. Es wird eher ein lang gezogenes „J“, bei dem spürbares Gewinnwachstum erst nach mehreren Jahren entstehen kann. Vorher sollten Erträge in Marke und Vertrieb reinvestiert werden.

Robo Advice hat disruptives Potential

Der Bank Blog: Können Robo Adviser dennoch disruptiv sein?

Michael Mellinghoff: Unbedingt! Wenn ein die Vermögensverwaltungsvergütung durch Robos von aktuell vielleicht 1,5 Prozent auf die Hälfte sinkt, dann ist das insbesondere für Kunden mit größeren Anlagesummen attraktiv, die bisher von den traditionellen Kanälen wie Privatbanken und Vermögensverwaltern bedient werden. Robos sorgen hier für einen erheblichen Preiswettbewerb, denen die meisten arrivierten Player wenig entgegenzusetzen haben werden.

Robos wirken zudem wie eine Art Brandbeschleuniger für ETFs, was eine weitere Sogwirkung auslöst. Beispielsweise bieten inzwischen Fondsplattformen auch ETF-Produkte an (z.B. Hargreaves Lansdown in UK oder ebase in Deutschland), obwohl aus ETFs wenig bis keine Retrozessionen fließen. Die Plattformen folgen hier dem Kundeninteresse.

Das erklärt auch, weshalb in den USA die beiden größten ETF-Anbieter, BlackRock und Vanguard Vorreiter im Bereich Robo Advice sind, wobei sie unterschiedliche Ansätze verfolgen. BlackRock fokussiert auf B2B, während Vanguard im Privatkundengeschäft unterwegs ist.

Als nächstes folgen aktive Manager, z.B. Invesco oder Fidelity in den USA oder Union Investment in Deutschland, die als einer der ersten Asset Manager einen eigenen Robo entwickelt haben. Weitere werden hier folgen.

Zudem sind Robos disruptiv, indem sie die Geschäftsmodelle weiterentwickeln, beispielsweise Investments in indexorientierte Aktienkörbe, um die Kosten für die Fondshülle zu sparen oder kostenloses Portfoliomanagement überhaupt.

Die Marktübersicht zeigt die Unternehmensstandorte von Robo-Advisor Aktivitäten in Deutschland

Drei unterschiedliche Geschäftsmodelle für Robo Advice

Der Bank Blog: Welche unterschiedlichen Formen und Geschäftsmodelle sehen Sie aktuell am Markt und wie unterscheiden sich diese?

Michael Mellinghoff: Wir sehen drei unterschiedliche Ansätze:

- B2C (also Angebote für Privatkunden,

- B2B (Robo as a Service für incumbents) und

- B2B2C (Angebote für Berater).

Darüber hinaus lässt sich nach Geschäftsmodell unterscheiden: standardisierte Robo-Modelle mit Modellportfolien und solche Anbieter, die eine individuelle Vermögensverwaltung digital darstellen. Letzteres ist seltener der Fall. Bei den standardisierten Modellen, bspw. Easyfolio, Ginmon oder Vaamo treten die Robo Advisor in aller Regel als Vermittler auf, während die Player mit individuellem Angebot eine eigene Vermögensverwaltungslizenz benötigen, z.B. Scalable Capital, Werthstein oder Whitebox.

Der Bank Blog: Welchem Geschäftsmodell räumen Sie die besten Zukunftschancen ein?

Michael Mellinghoff: Das hängt vom Betrachtungszeitraum ab. Längerfristig wird das meiste Volumen vermutlich bei dem Anbieter mit der besten Performance landen. Obwohl die Anbieter mit individuellen Portfolien vornehmlich die größeren Vermögen ansprechen und dort unserer Ansicht nach ein gewaltiges Potenzial haben, ist das noch größere Potenzial im Longtail zu sehen. Bis allerdings nennenswerte performancebasierte Käufe eintreten dürfte es jedoch noch einige Jahre dauern. Ab einem dreijährigen – öffentlich nachvollziehbaren Track Record – dürfte es hier so langsam losgehen – vorausgesetzt die Jungunternehmen halten bis dahin durch.

Der Bank Blog: Als das FinTech-Thema 2014 von den deutschen Medien entdeckt wurde, war immer von Disruption versus Kooperation mit den Banken die Rede. Wie sieht das bei Robo Advice aus?

Michael Mellinghoff: B2B-Geschäftsmodelle sind klar auf Kooperation ausgerichtet, während B2C natürlich Wettbewerb für Banken bedeutet. Aber auch hier sind Kooperationen gut denkbar. Bis eine Bank einen Robo aus der Taufe hebt vergeht mindestens ein Jahr, wenn nicht sogar viel länger. Da ist eine Kooperation deutlich zügiger darstellbar und vermutlich auch sehr viel günstiger, sofern alle tatsächlichen Herstellkosten in einer Vollkostenrechnung berücksichtigt werden.

In der Folge wird es sicherlich auch vermehrt M&A-Transaktionen geben. Die Akquisition von Easyfolio durch Hauck & Aufhäuser war hier sicherlich erst der Anfang. Wir erwarten, dass sich weitere Vermögensverwalter und auch Asset Manager positionieren. Ein erstes Beispiel in diese Richtung ist die niiio Finance AG, die aus einem traditionellen Vermögensverwalter entstanden ist.

Robo Advice wird zum Einstieg in die Vermögensanlage

Der Bank Blog: Wenn ich Sie richtig verstehe, sehen Sie Robo Advice vor allem als Modell für das Retail Segment. Wie beurteilen Sie die Chancen in den Bereichen Affluent und HNWI?

Michael Mellinghoff: Bei den Anlegern mit größeren Anlagesummen besteht normalerweise auch ein größeres Verständnis für Finanzfragen, d.h. sie verstehen vermutlich eher, dass sie durch einen Wechsel zu einem Robo-Advisor erhebliche Beträge an Managementvergütung sparen können.

Wir gehen davon aus, dass mit der Zeit immer mehr Kunden aus dem Affluent und HNWI und sogar UHNWI zu Robo Advisor-Modellen wechseln. Bei den beiden letztgenannten kommt noch ein weiterer Aspekt zum Tragen: das Monitoring – wofür er ohnehin Zeit aufwenden muss – kann der Kunde eigenständig online durchführen und muss sich nicht seinen Beratern treffen.

Der Bank Blog: Welche Trends sehen Sie in den nächsten 5 Jahren?

Michael Mellinghoff: Aus unserer Sicht wird Robo Advice das künftige Einstiegsangebot für so gut wie alle Anbieter werden. Für die traditionellen Player wird es ein Tool werden, mit dem sie Kunden im Konzern halten. Für neue Player – wie Startups oder neue Player aus dem Nichtbankenbereich – wird es eher ein Kundengewinnungstool mit entsprechend aggressiv ausgestalteter Preisstrategie.

Aufgrund der niedrigen Assets under Management sehen wir in Deutschland derzeit eine Entwicklung, dass sich einige Anbieter in Richtung von B2B-Anbietern entwickeln. Damit schneiden sie sich zwar ein Stück des Upside-Potentials des eigenen Geschäftsmodells ab, können aber die Geschäftsentwicklung besser planen, wenngleich die Intervalle bis zum Geschäftsabschluss in B2B auch sehr lang sein können. Zudem besteht die Gefahr der Abhängigkeit von

Wir rechnen weiterhin mit erheblich mehr Anbietern sowohl von Startup- als auch von Incumbent-Seite und wir gehen auch davon aus, dass Nichtbanken in das Geschehen eingreifen. Wenn die Fidor Bank mit Nutmeg in UK – wie kürzlich gemeldet – eine Vertriebspartnerschaft eingeht, dann ist der Weg nicht weit, etwas Ähnliches mit einem Robo Advisor in Deutschland aufzusetzen und diesen Service auch in das von Fidor betriebene O2 Banking einzubinden. O2 kennt viele Kundengewohnheiten über die Mobilfunkverträge viel besser als jede Bank – und kann sich damit in der harten Mobilfunkkonkurrenz abheben. Hier lassen sich viele Sachen realisieren: Rabatte auf den Mobilfunktarif, die direkt über den Robo gespart werden („Telefoniere und spare“) usw.

Gerade in der digitalen Welt spielt Marke eine immer wichtigere Rolle, weshalb wir uns gut vorstellen können, dass Unternehmen mit einer starken Marke oder starker Kundenbindung weiteres Wachstum auch in Standarddienstleistungen wie Robo Advice suchen könnten.

Ein weiterer Entwicklungsschritt wird sicherlich die Einbindung von Künstlicher Intelligenz (Artificial Intelligence, kurz AI) werden.

Hybride Robos haben eine echte Chance

Der Bank Blog: Wie sieht es denn mit Menschen aus? Haben die in der künftigen Welt noch Platz in der Kapitalanlage?

Michael Mellinghoff: In der Übergangsphase ganz sicher. Hybride Robos sollten in den nächsten Jahren grösser Marktakzeptanz erfahren, als vollständig automatisierte Geschäftsmodelle. Die Frage ist natürlich wie sich das mit der Bezahlung darstellt.

Sofern Vertriebsprovisionen seitens des Gesetzgebers tatsächlich der Garaus gemacht wird, dann ist wenig Spielraum. Der Kunde wird entscheiden, ob er lieber einen kostenlosen Robo nimmt, bei dem er mit Daten bezahlt oder doch ein vergleichsweise teures Beratungsangebot eines Anbieters aus der alten Welt, wobei die Filiale als Dreh- und Angel punkt ausgedient hat. Eine persönliche Ansprechmöglichkeit muss aber sicherlich weiterhin gegeben sein, idealerweise so wie es der Kunde als zeitgemäß empfindet, z.B. als Videochat oder mit einem Tag Vorlauf an einem definierten Ort. Der digital affine Kunde bestimmt Zeitpunkt und Kanal.

Der Bank Blog: Sie waren 3 Jahre Geschäftsführer eines Startups. Was würden Sie denn heute gründen, einen B2C oder B2B-Robo?

Michael Mellinghoff: Das hängt vor allem von der Investorenlandschaft ab. Sofern die Gesellschafter eines B2C-Robos verstehen, dass digitale Vermögensverwaltung zwischen 5 und 10 Jahren braucht um ein spannendes Geschäft zu werden, dann vermutlich eher B2C.

Die Finanzmarken-Landschaft dürfte in Zukunft deutlich anders aussehen als in den letzten Jahrzehnten, wo es in Deutschland neben Volksbanken, Sparkassen, den seinerzeitigen drei Großbanken kaum etwas gab. Wir werden künftig mehr Arten- und Markenvielfalt sehen. Und ich glaube fest daran, dass da auch die eine oder andere Marke von Unternehmen aus dem digitalen Zeitalter dabei sein wird. Vielleicht ist das Unternehmen, das einmal zu den größten Anbietern gehören wird noch gar nicht gegründet. Auch BlackRock wurde erst Jahrzehnte nach Einführung von Investmentfonds gegründet und erst gut 15 Jahre nach Erfindung von ETFs.

Der B2B-Bereich ist auch sehr spannend, bedarf aber einer völlig anderen Ausrichtung, eines anderen Teams usw. Hier ist mehr Knowhow in Sachen Software gefragt. Der Vertriebsprozess ist ein völlig anderer, weil die Kundenbedürfnisse ganz anders sind und auch die Erfolgskriterien werden ganz andere sein als im Individualkundengeschäft. Bei den Robo Advice-Anbietern, die sich auf das B2B-Geschäft fokussieren brummt derzeit entsprechend die Nachfrage.

Der Bank Blog: Vielen Dank für das Gespräch