Wenn es Banken gelingt, Kunden durch Co-Creation aktiv in die Wertschöpfung einzubeziehen, wird eine wertschätzende und sinnstiftende Erfahrung entstehen. Kunden entwickeln eine Identität zur Marke, die weit über Produkt- und Marketingaspekte hinausgeht.

Kundenbeteiligung durch Co-Creation bietet Banken vielfältige Chancen.

Untersuchungen zeigen bei der Implementierung von Kundenbeteiligungsaktivitäten positive Zufriedenheitsergebnisse für Kreditinstitute auf. Durch die Beteiligung der Kunden an der Leistungserstellung kann es Finanzinstituten gelingen, eine engere Kundenbindung zu knüpfen, die von gegenseitigem Verständnis geprägt ist, um werthaltige Beziehungen aufzubauen.

Die Kundenbeteiligung führt zu einer geringeren Wechselbereitschaft (und damit sinkenden Relationship Switching Costs) sowie zu weiteren Cross-Selling-Potenzialen. Dabei ist jedoch der Kontext wesentlich stärker auf die Alltagsrealität der Kunden anzupassen. Die Zusammenarbeit erfordert eine neue Ausrichtung – hin zu einer Partnerschaft zwischen Kunden und Mitarbeitern.

Co-Creation erhält Einzug in die Experience-Ökonomie

Co-Creation ist eine gemeinsame Wertschaffung von Unternehmen und Kunden, bei der Kunden personalisierte Experiences (Erfahrungen und Erlebnisse) mitgestalten können. Dabei stellt die Integration von Kundenressourcen die Basis der Wertschaffung dar.

Banken können mit Kunden zusammenarbeiten, indem sie reichhaltige Erfahrungen und Erlebnisse für Kunden generieren und im Gegenzug davon profitieren, Zugang zu ihren verborgenen Wahrnehmungen und Präferenzen zu erhalten. Gemeinsam erzeugte Experiences sind für die Zusammenarbeit bzw. die Wertschaffung von besonderer Bedeutung.

Open Innovation als Zugang für Kundenideen

Als weiteres Betätigungsfeld für Kreditinstitute kann der Innovationsbereich angeführt werden. Obgleich moderne Innovationskonzepte eine zunehmende Öffnung für externe Personen aufzeigen, kommen darin nur selten die gewöhnlichen Bankkunden mit ihren Alltagsproblemen und Lebensinteressen vor.

Ein breit angelegter Zugang für Kunden zur Ermittlung relevanter Bedürfnis- und Lösungsinformationen führt im Innovationsbereich zu neuartigem Wissen, das mit radikalen und disruptiven Innovationen einhergehen kann. Der Open-Innovation-Ansatz lässt sich diesbezüglich anwenden und im Rahmen der Innovationsplattformen bewerkstelligen.

Interaktives Marketing bezieht Kunden mit ein

Die Kundenbeteiligung im Sinne des Co-Creation-Ansatzes erfährt in der Forschung und Praxis zunehmende Beachtung. Zahlreiche Branchen und Unternehmen nutzen die Potenziale der Co-Creation, um sich im Wettbewerb durch Differenzierungsvorteile am Markt zu positionieren. Darauf ansetzend sind die klassischen Marketingmix-Strategien durch interaktive und dialogbasierte Marketinginstrumente zu erweitern, um eine hohe Reichweite über das gesellschaftlich- und Community-geprägte Umfeld des Kunden zu erhalten.

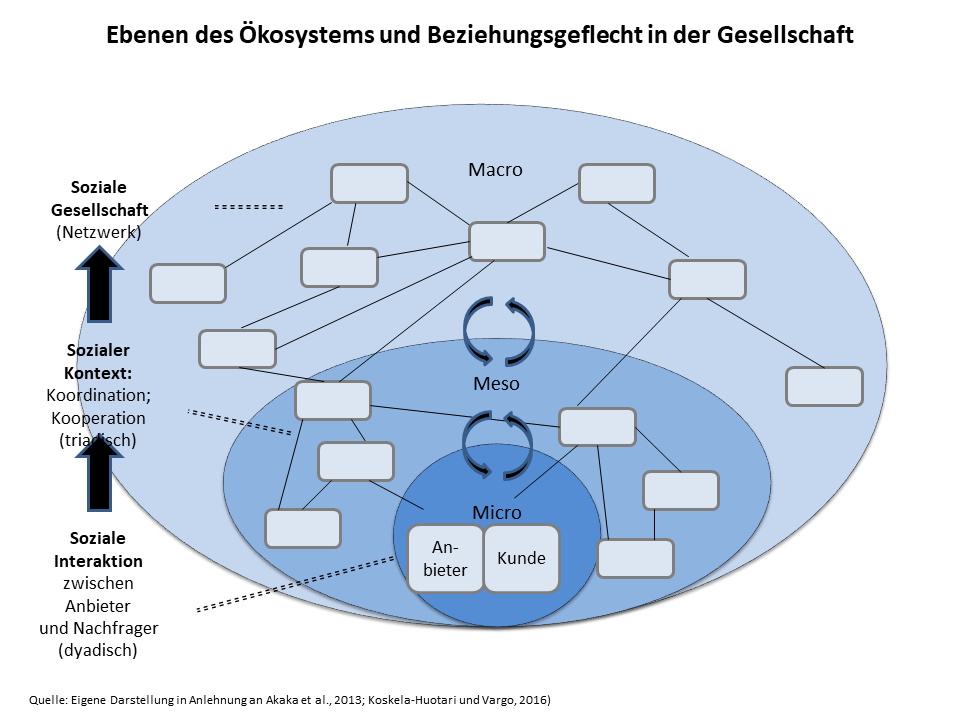

Co-Creation kann jedoch nur gelingen, wenn es Kunden ermöglicht wird, sich durch eigene Ideen, Beiträge, Bewertungen und Verbreitung der Marketingmaßnahmen aktiv und offensiv zu beteiligen. Darunter sind zunächst die Ebenen der Ökosysteme aufzugreifen, die aus der Mikroebene (Anbieter–Kunde), Mesoebene (Netzwerke) und Makroebene (Gesellschaft) hervorgehen.

Die zweiseitige Beziehungsebene (Bank-Kunde) ist auf die Netzwerkebene (Bank-Communities) zu erweitern, damit das Umfeld des Kunden in die Wertschöpfung integriert werden kann.

Banken und Sparkassen können geeignete Kundenrollen für die Kundenbeteiligung einsetzen

Aus vielseitigen Publikationen gehen zahlreiche Kundenrollen hervor, die für Co-Creation-Verfahren in Kreditinstituten dienlich escheinen. Darauf aufbauend werden Bezugspunkte der Gestaltungsbereiche Marke, Marketing und Innovation festgestellt, die mithilfe von Integrationstypen umgesetzt werden können. Die Erkenntnisse gewähren ein strukturelles Vorgehen zur Kundenbeteiligung in Banken und Sparkassen. Beruhend auf der Rollentheorie lassen sich folgende Kundentypen erschließen, deren Einsatz in den Gestaltungsbereichen Marke, Marketing und Innovation befürwortet werden:

- Ko-Ideengeber (Ideen zur Überführung in Innovationsverfahren),

- Ko-Bewerter (Bewertung von Themen, Produkten, Ideen, Trends, etc.),

- Ko-Erfahrungsvermittler (Vermittlung eigener Erfahrungswerte),

- Ko-Multiplikator (Weiterverbreitung von Inhalten, Kampagnen, Botschaften, etc.),

- Ko-Produzent (Beteiligung an der Produkt- und Leistungserstellung),

- Ko-Designer (Beteiligung an der Produkt- und Leistungsverbesserung),

- Ko-Informant (Wissensübermittlung),

- Ko-Tester (Beteiligung an Produkt-, Konzept- und Markttests).

Co-Creation Management erfordert eine neue Perspektive

Bisherige Marketingansätze, wie Qualitäts-, Kundenzufriedenheits- oder Customer-Relationship-Management, betonen zwar stets die Kundenorientierung, sind jedoch überwiegend mit dem Management von Produkten und Technologien beschäftigt.

Als Indiz hierfür dient der Fokus auf die funktionale Sicht der Absatzleistungen und die tendenzielle Nichtbeachtung emotionaler Verhaltenseigenschaften der Kunden.

Zunehmend informierte, vernetzte, befähigte, proaktive und komplexe Kunden zwingen Unternehmen, sich von ihrer traditionellen Denkweise der Produktion, als Ort der Wertschöpfung, zu lösen.

Kunden als Ko-Multiplikatoren können die Effektivität und Effizienz von Marketingmaßnahmen erheblich steigern. Dabei spielen heute Community-Netzwerke und Blogformate eine zentrale Rolle, in denen Kunden Ideen kommentieren und bewerten können. Soziale Netzwerke, wie Facebook, werden verwendet, um Bewertungen auf Basis einfacher Bewertungsmechanismen zu fördern. Finanzinstitute können die Teilnahme durch bestimmte Anreize fördern (z.B. Gamification, Lob, Anerkennung, Preise und Pilottest).

Aktivitäten sind über den Produktkontext hinaus zu erweitern

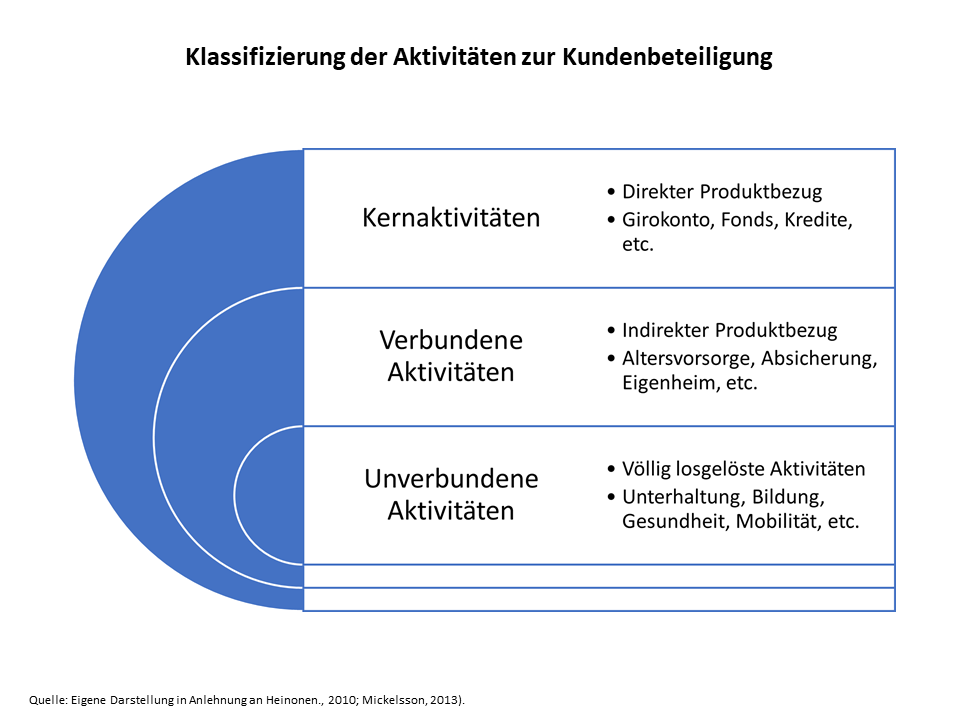

Ein neuer Ansatz stellt ein Aktivitätenspektrum für Co-Creation-Aktivitäten vor:

- Kernaktivitäten basieren auf direkten Interaktionen mit dem Anbieter hinsichtlich der Leistungserstellung.

- Verbundene Aktivitäten tangieren gleichfalls den Wertschöpfungsprozess, ebenso wie die Kernaktivitäten. Sie sind jedoch für den Serviceanbieter tendenziell unsichtbar, da sie in vor- und nachgelagerten Phasen der Leistung entstehen. Beispiele hierfür im Finanzsektor greifen auf Themen wie Armut, Karriere, Datenschutz, Familienplanung etc. zu.

- Unverbundene Aktivitäten greifen indirekt in die Wertschöpfung und die damit verbundenen Aktivitäten ein. Dies können z.B. unabhängige Ereignisse sein, um welche die Kernaktivität organisiert wird. Solche Aktivitäten sind nicht direkt in den Wertschöpfungsprozess involviert, beeinflussen aber dessen Struktur. Beispielsweise handelt es sich dabei um Themen wie die Ökologie, Umwelt und Nachhaltigkeit, Gesundheit, Work-Life-Balance, Sozialer Wohlstand, Beziehung zwischen Menschen, Vertrauen und Sicherheit, Digitalisierung, Bildung, Wissenskultur, Mobilität und Individualisierung.

Die Aktivitäten zur Kundenbeteiligung erzielen eine höhere Wirkung, wenn die Themen über den Produktkontext hinausgehen und sich auf die grundsätzlichen Interessen, Werte, Hobbys der Kunden beziehen.

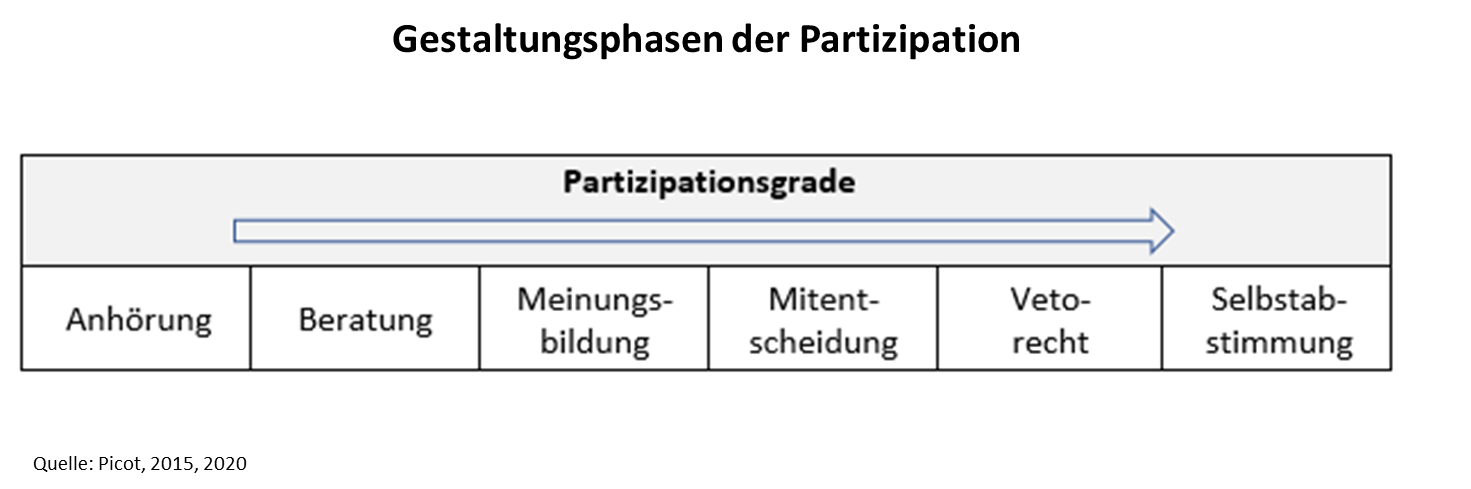

Die Mitgestaltung durch Kunden lässt sich steuern

Unter Partizipation wird die Mitwirkung der Bürger an sämtlichen lebensdienlichen Prozessen verstanden. Partizipation ist demnach eine fundamentale Bedingung der demokratischen Gestaltungselemente und fließt neben der gesellschaftlichen Makro-Ebene (z.B. im Rahmen von Bürgerentscheiden) auf die Meso-Ebene der Organisationen als wesentliche Träger des gesellschaftlichen Wandels bis hin zur individuellen Mikro-Ebene (z.B. in der Familie) ein.

Kundenbefragungen isoliert betrachtet erzielen keine Erlebnisse und sind daher auf weitergehende Phasen der Partizipation auszudehnen.

Die Mitbestimmung durch Kunden enthält verschiedene Phasen

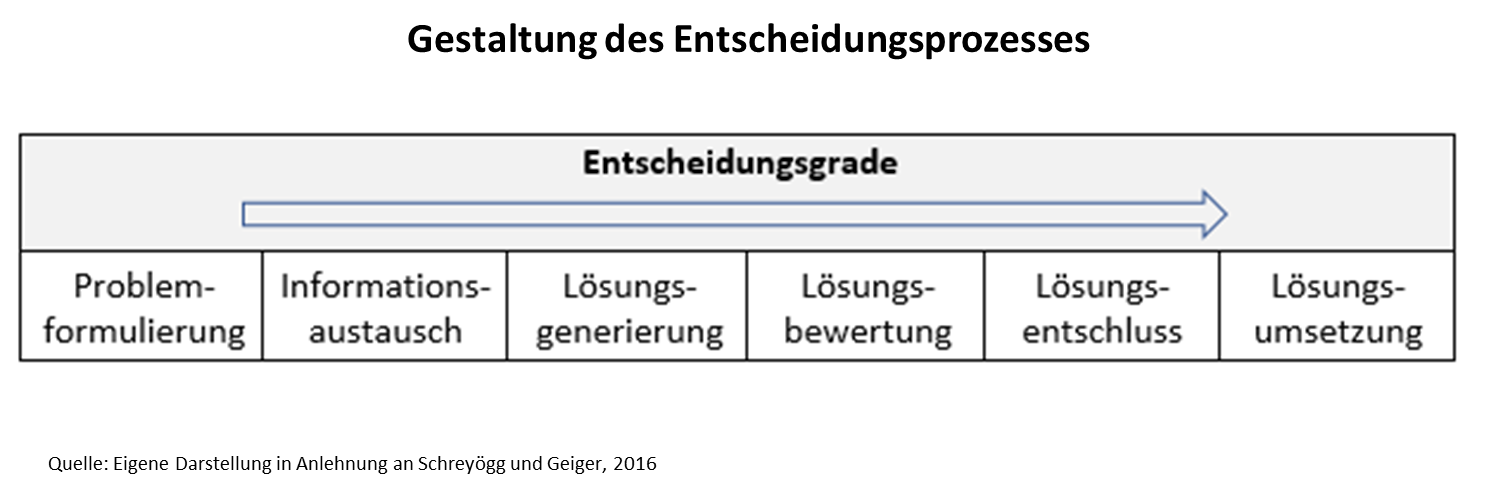

Als unternehmerische Entscheidungen werden diesbezüglich operative und strategische marktbezogene Entscheidungen herangezogen, die von externen und internen Entscheidungsakteuren zur gemeinsamen Wertschöpfung beitragen und zum Wohle der Bedürfnisbefriedigung ihrer Kunden ausgerichtet sind. Sie zielen vorwiegend auf Kollektiventscheidungen.

Die Mitbestimmung von Kunden in unternehmerischen Entscheidungen sollte in einem ausgewogenen Verhältnis zur Bedeutung, Wirkung sowie Kompetenzen ansetzen.

Einsetzbare Kundenressourcen sind nicht nur im fachlichen Kontext zu betrachten

Kundenressourcen sollten nach sozialen Ressourcen, kulturellen Ressourcen sowie Wissensressourcen differenziert werden. Soziale Ressourcen sind Netzwerke von Beziehungen zu anderen, einschließlich traditioneller demografischer Gruppierungen (Familien, ethnische Gruppen, soziale Schichten) und aufstrebender Gruppierungen (Marken, Konsumentengemeinschaften, Subkulturen, Freundschaftsnetzwerke).

Eine Reihe von Studien zeigt auf, dass Verbraucher bei der Auswahl einer Marke stark auf ihre sozialen Verbindungen zurückgreifen. Daneben erhalten die kulturellen Kundenressourcen sowie Wissensressourcen eine zunehmende Bedeutung. Die Consumer-Culture-Theorie verfolgt nicht ein homogenes System kollektiv geteilter Bedeutungen, Lebensweisen und einheitlicher Werte, die von Bürgern der Gesellschaft geteilt werden. Sie untersucht stattdessen die heterogene Verteilung der Bedeutungen und die Vielzahl sich überlappender kultureller Gruppierungen, die im breiteren soziohistorischen Rahmen existieren. Das Kundenwissen bezieht sich auf eine fließende Mischung aus Erfahrungen, Werten, kontextbezogenen Informationen und Fachwissen, welches einen Rahmen zur Bewertung und Einbeziehung neuer Erfahrungen und Informationen bietet.

Geschäftsbereiche und Organisationsstrukturen sind angehalten, sich schneller, agiler, dynamischer und bereichsübergreifend an Veränderungen anzupassen. Während in Kreditinstituten das Kundenwissen für Innovationen als wichtig erachtet wird, können sich nur wenige von ihnen vorstellen, Privatkunden als Kooperationspartner miteinzubeziehen. Kunden, die keine werthaltigen Beiträge im Innovationprozess leisten, scheinen jedoch allein durch ihr Interesse bei Unternehmensinnovationen zum Erfolg zu führen. Dabei wäre es ausreichend, wenn nur ein Teil der Kunden in Innovationsverfahren involviert wäre.

Ein Kommentar

Nichts anderes als ergebnisorientiertes Verkaufen aufgrund von agilen Werte und Prinzipien im Vertrieb. Das trainiere ich seit Jahren. Warum allerdings die weit überwiegende Mehrheit der Vertriebsvorstände und -Leiter den Produktverkauf mit suggestiven Methoden aus den 2000ern schulen lassen und somit allen Beteiligten -Kunden wie Mitarbeitern- unnötig das Leben schwer machen bleibt ein Rätsel.

Ihr Ingo E. Christ

#kundenorientierungschafftvorsprung