Das FinTechs den Wettbewerb erhöhen, ist nicht neu. Eine aktuelle Studie hat nun untersucht, wie die konkreten Auswirkungen von FinTechs auf die Erträge der deutschen Kreditinstitute im Privatkundengeschäft aussehen.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Über FinTechs und deren Folgen für die Finanzbranche wird unverändert viel diskutiert, wenngleich nicht mehr im Kontext von möglichen Schreckensszenarien für die etablierten Geldinstitute, wie noch vor einigen Jahren. Über die konkreten Auswirkungen bestand ohnehin stets Uneinigkeit. Einigkeit bestand nur insofern, als dass Digitalisierung und FinTechs zu mehr Wettbewerb führen und damit dazu beitragen, die – ohnehin nicht gerade üppigen – Margen in der deutschen Finanzbranche weiter verringern.

Die Unternehmensberatung Oliver Wymann, die erst kürzlich mit einer Studie zum Bankensterben für Aufsehen sorgte (siehe auch das dazu geführte Interview), hat nun in einer neuen Studie die Auswirkungen von FinTechs auf die Erträge von Banken und Sparkassen untersucht.

Systematik der untersuchten FinTechs

Dabei wurde folgende Dreiteilung der Wertschöpfungskette von Banken unterstellt:

- Distributionsfunktion und Kundenschnittstellen: Typischerweise Filialen, Berater, Online Banking etc.

- (Kern‐)Bankprodukte: Girokonto, Einlagen, Kredite, Wertpapiere, etc.

- Infrastruktur‐/IT‐Lösungen: Technische und regulatorische Infrastruktur.

Weiterhin wurde die Analyse auf das Privatkundengeschäft begrenzt, d.h. das Firmenkundensegment und Bereiche wie Zahlungsdienstleister oder Wallet‐Anbieter (z.B. PayPal u.ä.) blieben außen vor.

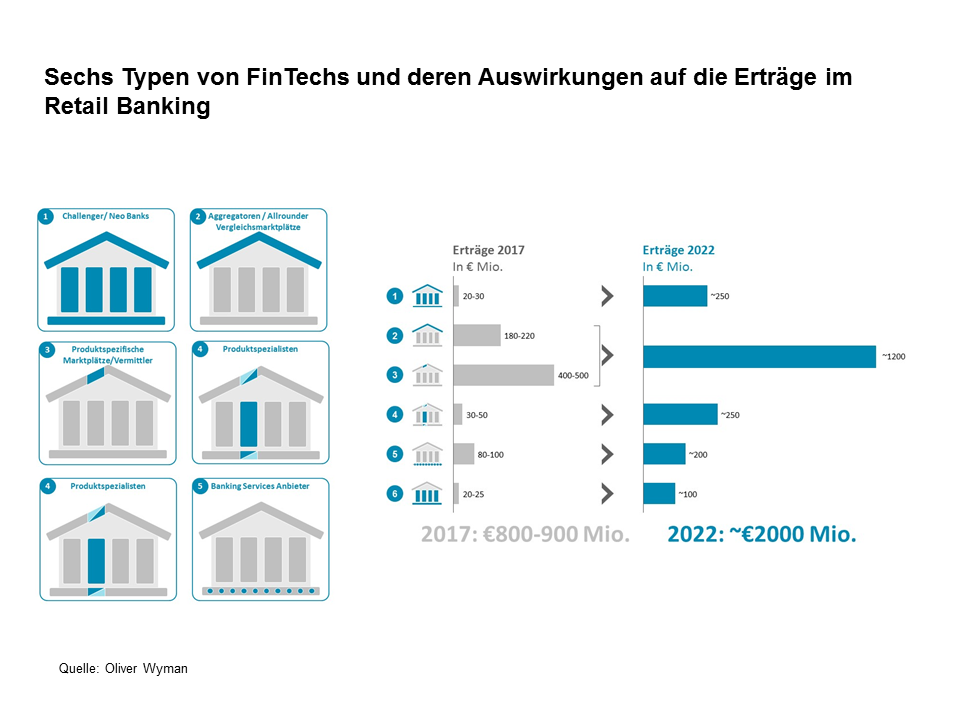

Damit standen sechs Typen von FinTechs im Fokus der Analyse:

- Neo-Banken wie z.B. N26, Revolut oder bunq.

- Aggregatoren und Vergleichsmarktplätze, wie z.B. Check24, Numbrs oder Verivox/Outbank.

- Produktspezifische Marktplätze und Vermittler, wie z.B. Weltsparen, Dr. Klein, oder Interhyp.

- Produktspezialisten, wie z.B. Scalable Capital, Vaamo oder Auxmoney.

- Banking-Services-Anbieter wie z.B. IDNow, Gini oder Fino.

- Plattformbanken wie z.B. Solaris oder Fidor.

Jedes FinTech lässt sich – so die Autoren – einem oder mehreren dieser Typen zuordnen.

FinTech-Effekte auf die Wertschöpfung der Banken

Untersucht wurde nun der ökonomische Effekt auf den Ertragspool im Privatkundengeschäft der deutschen Banken. Diesen schätzt Oliver Wyman auf rund 54 bis 55 Mrd. Euro. Ermittelt wurden direkte und indirekte Ertrags- sowie Kosteneffekte.

Datenbasis waren veröffentlichte Volumens‐ bzw. Kundenzahlen mit entsprechenden Margenannahmen, Veröffentlichungen im Bundesanzeiger, sowie Projekterfahrungen und Kundenumfragen von Oliver Wyman. Diese Basis wurde dann auf das gesamte aktive FinTech‐Spektrum mit dem entsprechenden Geschäftsfokus für 2017 hochgerechnet.

Im Ergebnis errechnen die Autoren einen negativen Effekt auf das Ertragspotenzial von Privatkundenbanken durch FinTechs in Höhe von 1,3 bis 1,5 Milliarde Euro. Davon entfallen 400 bis 450 Mio. Euro auf die in der Studie „Ur-FinTechs“ genannten Unternehmen, wie Check24, Verivox, Dr. Klein und Interhyp. Mit anderen Worten, die Effekte der im Blickpunkt der medialen Diskussion stehenden FinTech-Startups sind (noch) überschaubar.

Aktuelle und zukünftige Auswirkungen auf das Ertragspotential im Privatkundengeschäft durch FinTechs.

Allerdings erwarten die Autoren eine Verdoppelung alleine der direkten Effekte auf den Ertragspool bis 2022. Banken sollten daher ihre Digitalisierungsstrategie einer kritischen und ganzheitlichen Überprüfung unterziehen. Vor allem sollte die Gefahr durch Marktplätze, Vergleichsportale und Aggregatoren auf die Margen ernst genommen werden und die eigene Vertriebsstrategie überprüft und ggf. ergänzt werden.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.