Der Private-Equity-Markt in Deutschland wächst und wächst: 2021 überschritt die Anzahl der Investitionen eine Rekordmarke. Dabei dominierte eine bestimmte Art von Transaktionen, wie eine aktuelle Studie zeigt. Und es gibt sogar noch Steigerungspotential.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

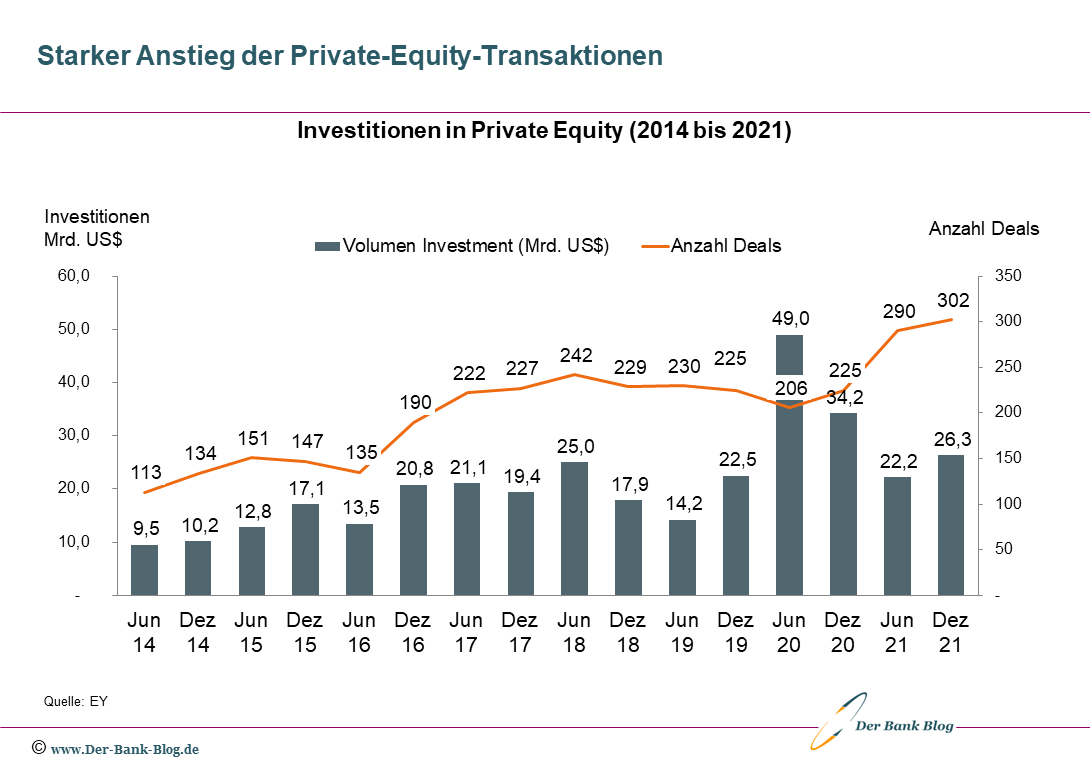

Finanzinvestoren haben im vergangenen Jahr in Deutschland so viele Investitionen durchgeführt wie nie zuvor: Die Zahl der stieg um 34 Prozent von 225 auf 302 und damit auf ein neues Rekordniveau. Das ist das Ergebnis einer Untersuchung der Unternehmensberatung Ernst & Young. Allerdings dominierten kleinere und mittelgroße Transaktionen. Somit sank der Wert der von Finanzinvestoren getätigten Zukäufe von 34,2 auf 26,2 Milliarden Euro.

Demnach wurden 2021 in Deutschland insgesamt 762 Unternehmenskäufe durchgeführt. Sechs Prozent mehr als im Jahr 2020. Davon gingen 40 Prozent der auf das Konto von Finanzinvestoren. Im Vorjahr hatte der Marktanteil von Private Equity noch bei 32 Prozent gelegen. Die größte Private-Equity-Investition des Jahres war die Übernahme des Keramikherstellers CeramTec (3,8 Milliarden Euro) und der Kauf des Schuhherstellers Birkenstock für ebenfalls 3,8 Milliarden Euro.

Entwicklung von Private Equity in Deutschland.

Private Equity in Deutschland auf dem Vormarsch

Der Investitionstrend steht im Stern einer fortwährenden Expansion des Private-Equity-Marktes in Deutschland: 2015 seien mit 147 Deals nur etwa halb so viele Transaktionen durchgeführt worden wie 2021, wie es in der Studie heißt. Im Jahr 2010 seien mit 103 Käufen sogar nur etwa ein Drittel der Transaktionsaktivität gemessen worden. Die Gründe für den Boom sehen die Autoren der Untersuchung darin, dass in den US-Fonds immer mehr Kapital zur Verfügung stünde. Zudem würden derlei Fonds in Deutschland stetig beliebter.

Jedoch sei die Zahl der von strategischen Investoren ausgehenden Übernahmen im vergangenen Jahr um sechs Prozent auf 460 zurückgegangen. Der Wert dieser Deals sei allerdings aufgrund einiger sehr großer Transaktionen – allen voran die Übernahme der Deutsche Wohnen durch Vonovia – um 57 Prozent auf 68,1 Milliarden Euro gestiegen.

Mehr Exits als im Vorjahr – Rekordsummen für Investoren

Den 302 Zukäufen, die auf Private Equity zurückgehen, stehen die Verkäufe von 112 Beteiligungen gegenüber, die den beteiligten Investoren eine Rekordsumme von 30,3 Milliarden Euro einbrachte. Nie zuvor sei in einem Jahr so viel Geld in die Kassen der Investoren gespült worden, heißt es in der Studie. Im Vorjahr seien bei 87 Exits insgesamt 16,2 Milliarden Euro erlöst worden.

In der Regel verkauften Finanzinvestoren ihre Portfolio-Unternehmen an strategische Investoren (62 Transaktionen). In 43 Fällen wurde die Beteiligung an einen weiteren Private-Equity-Investor weitergereicht. Sieben Unternehmen, die zuvor im Besitz eines Private-Equity-Investoren waren, wurden an die Börse gebracht.

Deutsche IT-Unternehmen stehen hoch im Kurs

Am liebsten kauften sich die Investoren in deutsche IT-Unternehmen ein: Insgesamt gab es in der IT-Branche 81 Übernahmen durch Private-Equity-Investoren. Dabei wurden 3,7 Milliarden Euro gezahlt – die Mehrheit der Zukäufe in diesem Sektor war also eher gering.

Die höchsten Summen wurden für Unternehmen aus der Konsumgüterbranche gezahlt. Laut der Studie lag das dortige Investitionsvolumen bei 9,8 Milliarden Euro. Zu dieser Summe trugen vor allem die Birkenstock-Transaktion und die Übernahme des Onlinehändlers Zooplus durch zwei Finanzinvestoren bei (3,3 Milliarden Euro) bei.

ESG-Aspekte bei Zukäufen immer wichtiger

Eine immer größere Rolle bei Unternehmenstransaktionen spielen nach Einschätzung der Studienautoren ESG-Themen: Die Erfüllung ethischer, ökologischer und sozialer Standards spiele bei der Preisfindung inzwischen eine wichtige Rolle. Bei Problemen in diesem Bereich könnten Deals auch scheitern

Vor allem große Fonds verfügten heutzutage über strikte Vorgaben und schauen beim CO2-Fußabdruck der Zielunternehmen genau hin. Die Investoren säßen mit ihren gigantischen Finanzmitteln an einem wichtigen Hebel, um Veränderungen voranzutreiben.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.