Das Firmenkundengeschäft ist für deutsche Banken und Sparkassen ebenso ertragreich wie wettbewerbsintensiv. Doch die Kunden beklagen die digitale Rückständigkeit der Institute.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

Das Firmenkundengeschäft ist für Banken in Deutschland weiterhin lukrativ: Mit einer durchschnittlichen Eigenkapitalrendite von 10 Prozent leistete das Corporate Banking im vergangenen Jahr einen wichtigen Beitrag zur Profitabilität von Banken in Deutschland. Rund 20 Mrd. Euro Ertrag erzielten die Institute 2017 hierzulande im Bereich Firmenkunden. Davon entfielen 66 Prozent auf das klassische Kreditgeschäft sowie 24 Prozent auf Cash Management- und Trade Finance-Produkte. Die restlichen 10 Prozent verteilten sich auf Investment Banking-Dienstleistungen und Financial Markets-Produkte.

Zwar sollte der positive Trend zunächst bis voraussichtlich 2019 anhalten, allerdings ist der Ertragstopf im Firmenkundengeschäft immer härter umkämpft. Neben den etablierten einheimischen Banken betreiben Auslandsbanken seit einigen Jahren eine aggressive Expansion in den deutschen Markt. Hinzu kommen zunehmend auch rein digitale Anbieter, die das Produkt- und Dienstleistungsspektrum von Banken an zahlreichen Stellen attackieren.

Digitalisierung im Firmenkundengeschäft mit Nachholbedarf

Nachdem der digitale Wandel im Privatkundensegment für viele Neuerungen sorgte, ist nun auch die Digitalisierung des Firmenkundengeschäfts in Schwung gekommen. Strategy&, die Strategieberatung von PwC, hat Finanzvorstände und Treasury-Leiter großer deutscher Unternehmen und Konzerne zu ihren Einschätzungen und Anforderungen an Geschäftsbanken befragt.

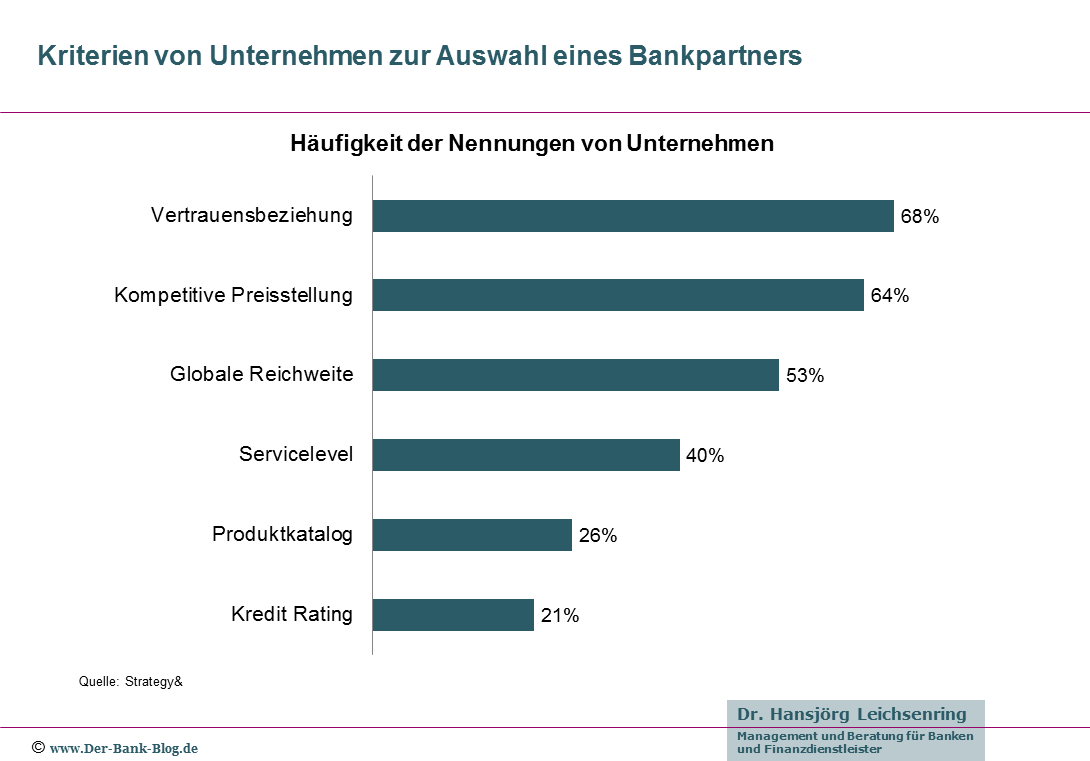

Die Auswahl ihrer Bankpartner nehmen diese Entscheidungsträger anhand unterschiedlicher Parameter vor. Die wichtigsten drei Kriterien sind:

- Eine sehr gute Vertrauensbeziehung,

- kompetitive Preisstellung sowie

- die Fähigkeit, Unternehmen global zu unterstützen

Die wichtigsten Kriterien von Unternehmen bei der Auswahl eines Bankpartners.

Obgleich viele Institute Digitalisierungsinitiativen im Corporate Banking gestartet haben, attestiert die Mehrheit der Firmenkunden ihren Bankpartnern eine rückständige Digitalstrategie und bemängelte papiergebundene, zeitintensive oder stark interaktionsaufwändige Abläufe.

Banken und Sparkassen müssen reagieren

Banken und Sparkassen sind gut beraten, diese Kritik ihrer Kunden ernst zu nehmen. Denn gut ein Drittel der für die Analyse befragten Unternehmen zeigten sich offen für die Zusammenarbeit mit einem neuen Bankpartner.

Zudem tendierten sie eher zu einer Konsolidierung ihres breiten Banken-Portfolios, welches bei den befragten Großunternehmen durchschnittlich 25 Institute einschließlich drei bis sechs Kernbanken umfasste. Zusammen mit der zunehmenden Anbietervielfalt erwarten die Autoren der Studie, dass die Wechselbereitschaft der Unternehmen daher zu einer mittelfristigen Verschiebung von Marktanteilen im Corporate Banking führen wird.

Drei Stellschrauben für ein erfolgreiches Firmenkundengeschäft

Fast die Hälfte der befragten Führungskräfte gab an, dass durch spürbare Mehrwerte – wie hohe fachliche Beratungsqualität und überzeugende digitale Lösungen – die Zahlungsbereitschaft der Unternehmen stimuliert werden kann.

In der Studie werden drei Stellschrauben identifiziert, durch die sich Institute für den Verteilungskampf im Corporate Banking wappnen und ihre Positionierung stärken können:

- Kundenzentriertes Denken: Die Vertrauensbeziehung ist nach wie vor das wichtigste Entscheidungskriterium eines Unternehmens für eine Bank. Deshalb ist kundenzentriertes Denken auch im Zuge der digitalen Transformation erfolgsentscheidend. Wie in der persönlichen Beratung muss der Kunde auch in der Konzeption und Umsetzung digitaler Angebote an erster Stelle stehen. Der Nutzen ist entscheidend, weniger der Kanal und die technische Infrastruktur per se.

- Konzentration auf das Kerngeschäft: Grundsätzlich sollte die digitale Transformation des Firmenkundengeschäfts am „Brot- und Buttergeschäft“ der Banken ansetzen. Mehr als 80 Prozent der Erträge im Corporate Banking entstammen dem Kredit- und Einlagengeschäft sowie dem Zahlungsverkehr. Großunternehmen vergeben zusätzliches Geschäft bewusst an ihre Kernbanken. Der Grundstein für Kundenzufriedenheit und zusätzliches Ertragspotential wird somit im Kerngeschäft gelegt.

- Maximierung des Share-of-Wallet: Neben der Optimierung des Produktportfolios gilt es, den Share of Wallet am Kunden zu maximieren. Dazu ist ein effektives Vertriebsmanagement mit Aktivitäten-Planung, Key-Account-Priorisierung und Steuerungslogik im Vertrieb erforderlich, das mehr Zeit für proaktive Kundeninteraktionen und somit Cross- und Up-Selling schafft.

Kreditinstitute, die im Wettbewerb um Erträge nachhaltigen Erfolg erzielen wollen, müssen ihre Strategie und den Marktangang schärfen. Die Digitalisierung schafft neue Möglichkeiten, sowohl in den Produkt- wie auch in den Vertriebsbereichen.

Entscheidend für den Erfolg in der digitalen Transformation ist der wahrgenommene geschäftliche Nutzen für den Kunden. Für die vielfachen Bestrebungen der Middle- und Backoffice-Optimierungen bedeutet dies, dass Prozesse vor allem für den Kunden spürbar günstiger und einfacher werden müssen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.