Die Digitalisierung verändert die Art und Weise, wie wir Dinge wahrnehmen und mit ihnen interagieren. Kunden werden digital – die Finanzindustrie muss ihnen folgen. Viele Banken sind jedoch noch nicht bereit dazu. Doch was bedeutet „digital“ für Banken und ihre Kunden? Nachfolgend werden mögliche Strategien auf dem Weg zum „Digital Trusted Advisor“ aufgezeigt.

Traditionelle Banken müssen neue Strategien zur Bewältigung der digitalen Transformation definieren

Schon seit längerer Zeit werden Unternehmen unterschiedlicher Industrien mit den Herausforderungen der Digitalisierung und ihren einhergehenden strukturellen Veränderungen konfrontiert. Durch die Finanzkrise traf die unaufhaltsame Digitalisierung der Gesellschaft den Bankenmarkt im Gegensatz zu anderen Industrien erst später.

Und wie reagiert die Finanzindustrie darauf? Auch Kunden wollen mit Banken digital interagieren – vom Mobile Banking bis zum Kreditabschluss per App. Infolgedessen hat sich eine mittlerweile hohe Anzahl von sogenannten „Bank-Challengern“ etabliert – von bekannten Namen wie PayPal und AliPay bis zu FinTechs wie Lufax und Klarna.

Herausforderung der Banken durch digitale Wettbewerber

Die „Bank Challenger“ gewinnen kontinuierlich Marktanteile durch ihre schlanken, innovativen und effizienten Business Modelle. Im Gegensatz zu den Banken leidet diese Gruppe von jungen Marktteilnehmern nicht an Legacy-Lasten, so dass die von ihnen verwendeten Technologien meist den neusten Standards entsprechen und sehr effizient in ihre Prozesse integriert sind. Sie demonstrieren eindrucksvoll die inhärente Vorteilhaftigkeit einer digitalen Prozessoptimierung hinsichtlich Kosten-, Zeit-, Verfügbarkeits- und Verlässlichkeits-Vorteilen in Bezug auf die Interaktion mit dem Kunden.

Darüber hinaus gelingt es ihnen, eine kundenorientierte Alternativlösung dort anzubieten, wo Bankangebote unhandlich und überdimensioniert erscheinen. Sie brechen dabei zum Beispiel die natürliche „Value Chain of Payment“ auf und setzen mit ihren Lösungen direkt an der Wertschöpfung beim Kunden an. Durch Added-Value Services realisieren sie oftmals einen erheblichen Mehrwert aus Sicht der Kunden.

Ohne Zweifel können Banken im Zeitalter der Digitalisierung erfolgreich sein. Sie besitzen starke Assets wie zum Beispiel eine große Kundenbasis, den Zugang zu umfassenden Transaktionsdaten sowie die Fähigkeit zum Anbieten von integrierten Financial Services.

Bezüglich der Sicherheit und des Vertrauens bleiben Banken voraussichtlich immer die erste Wahl des Kunden. Dennoch stellt sich die zentrale Frage, wie Banken diese Assets in Zukunft sinnvoll nutzen und aus ihnen Wettbewerbsvorteile realisieren können.

Drei Ansätze zur digitalen Transformation

Nachfolgend werden drei mögliche strategische Ansätze zur Umsetzung des digitalen Wandels näher erläutert.

1. Strategie: Umgestaltung des Target Operating Models

Es wird von entscheidender Bedeutung sein, dass die traditionellen Banken den digitalen Transformationsprozess nicht zu eng fassen und sich nicht nur auf eine verbesserte Kundenexperience im Front-End-Bereich beschränken.

Ein Target Operating Model verkörpert ein Gebilde aus Vision, Values und Capabilities. Es ist die Umsetzung der neuen Value Proposition der Bank. Vor diesem Hintergrund spielen Faktoren wie Business-, Operating- und Economic-Model-Komponenten eine wichtige Rolle. Ziel muss es daher sein, ein Target Operating Model zu gestalten, welches hochgradig automatisiert, kosteneffizient, widerstandsfähig und erweiterbar ist. Die Automatisierung bildet die Grundlage für die Digitalisierung des Geschäftsmodells. Ohne einheitliche und automatisierte Prozesse kann das Geschäftsmodell der Banken nicht digitalisiert werden.

2. Strategie: Industrialisierung des Core Bankings

Core Banking-Systeme sind das Herz der IT-Infrastruktur einer jeden Bank. Daher sind sie elementar wichtig hinsichtlich der Umgestaltung der Banken im Zeitalter der Digitalisierung.

Allerdings sind viele der noch heute im Einsatz befindlichen Core Banking-Systeme bereits in den 70er- und 80er-Jahren entwickelt worden. Die Nutzung dieser veralteten Systeme führt zu negativen Entwicklungen in Bezug auf Inflexibilität bei der Ausführung der einzelnen Banking-Prozesse und schlussendlich zu erhöhten Kosten. Neben der Überalterung kranken die verwendeten Core Banking-Systeme häufig an Ineffizienzen und Redundanzen resultierend aus komplexen und fragmentierten IT-Architekturen. Die Gesamtheit der Nachteile wird im Begriff der Legacy-Lasten zusammengefasst. Viele Banken haben in den letzten Jahren zu wenig Investments in die Modernisierung ihrer Core Banking-Systeme fließen lassen, weshalb der Abschaffung solcher Legacy-Lasten nun eine wichtige Bedeutung zukommt.

In Zeiten der Digitalisierung sind die Ansprüche an Core Banking-Systeme konsequent gestiegen. Heute müssen diese Systeme ausgeprägte digitale und analytische Capabilities aufweisen. Zur Erfüllung dieser Ansprüche müssen Core Banking-Systeme eine hohe funktionale Integration vorweisen.

Generell lassen sich fünf Schritte zur Steigerung der funktionalen Integration von Core Banking-Systemen identifizieren:

- Identifikation von Verbesserungspotenzialen um Satellite Functionalities abzubauen

- Analyse und Bewertung bereits bestehender Funktionalitäten.

- Abwägung zwischen existenter Funktionalität und Rationalisierungsaufwand beziehungsweise Vorteile der verbesserten Funktionalität

- Selektion der zu realisierenden Verbesserungspotenziale Business Process Reengineering

- Abschaltung der Satellite Functionality nach der Implementierung der Funktion in das Core System.

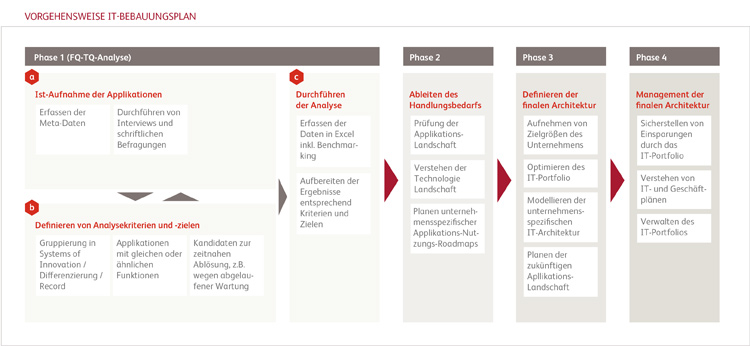

Unabhängig davon, ob ein neues Core Banking-System eingeführt wird oder bestehende Legacy-Lasten abgebaut werden: Zukünftig wird es für die Banken darauf ankommen, einen IT-Bebauungsplan mit schlanken und industrialisierten Wertschöpfungsketten zur Bedienung aller Kanäle und Endgeräte zu konzipieren.

Die Vorgehensweise für einen umfassenden IT Bebauungsplan

3. Strategie: Einsatz von Cloud Computing

Cloud Computing ist eine der technologischen Grundlagen, um neue Geschäftsmodelle in der Finanzindustrie zu schaffen oder bestehende zu adaptieren. Zudem werden durch Einsatz dieser Technologie Agilität und Flexibilität erhöht – zwei Eigenschaften, die alle „Bank-Challenger“ auszeichnen.

Durch Cloud Computing können die Banken Software-Funktionalitäten sowie Server- und Speicher-Kapazitäten flexibel und bedarfsgerecht nutzen. Sowohl Software-as-a-Service-, Platform- und Infrastructure-as-a-Service-Dienstleistungen werden dabei nach dem Pay-per-Use-Modell abgerechnet. Die Banken würden also entsprechend der realen IT-Nutzung zahlen.

Das verbrauchsorientierte Abrechnungsmodell bietet den Banken zudem die Möglichkeit, den IT-Anteil von Services exakt zu benennen und in eine bankfachliche Leistung einzupreisen. In Verbindung mit einer großen Flexibilität, neue bankfachliche Services und Veränderungen kurzzyklisch umzusetzen, werden Banken damit technologisch in die Lage versetzt, auf das Angebot junger Wettbewerber wie Direktbanken und Fintechs adäquat zu reagieren und wieder wesentliche Akzente im Markt zu setzen.

Sechs Handlungsempfehlungen für die Bewältigung der Digitalisierung

Von der Digitalisierung werden alle Kunden- und Produktgruppen erfasst werden. Der Finanzindustrie muss es daher gelingen, Beratung, Vertrieb und Finanzprodukte zu innovativen Geschäftsmodellen zu verknüpfen.

Doch es gibt Licht am Horizont: Banken investieren massiv in digitale Angebote und beteiligen sich an FinTechs oder kooperieren mit diesen.

Wir geben unseren Kunden daher folgende sechs Handlungsempfehlungen:

- Ein hochgradig automatisiertes, kosteneffizientes, widerstandsfähiges und erweiterbares Target Operating Model.

- Mithilfe von Prozessinnovationen und -optimierungen, die durch einen agilen Implementierungsansatz generiert werden, kann der erforderliche Wandel in der Digitalisierung beschleunigt werden.

- Disruptive Innovation als wesentliche Voraussetzung für die Schaffung von Wettbewerbsvorteilen und damit für weiteres Wachstum.

- Schaffung einer intelligenten Vernetzung digitaler Produkte mit konventionellem Vertrieb. Lieber Erfolgsbeteiligung beim Abschluss digitaler Produkte als Diskussion um Kannibalisierungseffekte.

- Tätigung von Investitionen, um Legacy-Lasten abzubauen. Kleine und zielgerichtete Investments sollten gestartet werden, kein Digital Empire.

- Nutzung von IT-Sourcing-Strategien wie das Cloud-Computing, um strategische Wettbewerbsvorteile zu generieren.

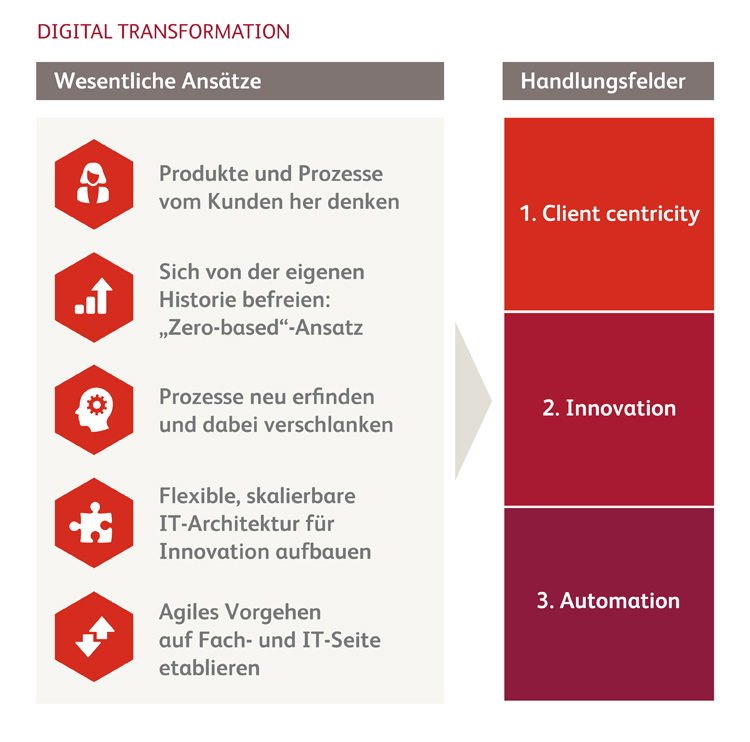

Fünf zentrale Ansätze zur digitalen Transformation in Banken

Trotzdem gibt es für die Finanzindustrie noch viel zu tun, wenn zukünftig nicht Apple, Google oder Paypal den Kampf um die netzaffinen Kunden gewinnen sollen. Wie bemerkte dazu einmal Theodor Weimer, Chef der HVB?: „Die wahre Schlacht wird nicht zwischen den Banken geschlagen“. Na dann: „Ohne Furcht – nach vorn!“

Oliver Grönke

Oliver Grönke ist Senior Manager der BearingPoint im Bereich Digital & Strategy Banking und Co-Autor des Beitrags. Er hat mehr als 10 Jahre Beratungserfahrung im Financial Services und unterstützt in den letzten Jahren Banken bei der Bewältigung der digitalen Herausforderungen.