Eine Analyse des Geldvermögens und die Verschuldung der privaten Haushalte in fast 60 Ländern zeigt: Weltweit ist das Geldvermögen privater Haushalte stark gesunken. Im internationalen Vergleich liegt Deutschland beim Nettogeldvermögen weit hinten.

Banken und Sparkassen sind ein wichtiger Teil von Wirtschaft und Gesellschaft und als solche auch von allgemeinen wirtschaftlichen und gesellschaftlichen Trends und Entwicklungen betroffen. Wichtige Studien zu solchen Trends und Zukunftsszenarien finden Sie im Bank Blog.

2022 war für Sparer kein erfreuliches Jahr. Die Vermögenspreise fielen auf breiter Front. Das Ergebnis war ein kräftiger Rückgang des globalen Geldvermögens der privaten Haushalte um -2,7 Prozent, wie eine Studie der Allianz zeigt. Dies war der stärkste Rückgang seit der Finanzkrise 2008. Zum Geldvermögen zählen Bargeld und Bankeinlagen, Ansprüche gegenüber Versicherungen & Pensionsfonds, Wertpapiere (Aktien, Anleihen und Anteile an Investmentfonds) sowie sonstige finanzielle Forderungen.

Trotz erheblicher Verluste lag das weltweite Geldvermögen der privaten Haushalte Ende des letzten Jahres nominal jedoch immer noch um fast 19 Prozent über dem Stand von 2019 vor dem Ausbruch der Corona-Pandemie. Inflationsbereinigt reduziert sich dieser Zuwachs jedoch auf magere 6,6 Prozent in drei Jahren, was bedeutet, dass zwei Drittel des nominalen Wachstums den Preissteigerungen zum Opfer fielen.

Das Brutto-Geldvermögen der deutschen Haushalte verzeichnete im Jahr 2022 einen Rückgang um -4,9 Prozent, der sogar die Verluste während der Finanzkrise (-4,5 Prozent) übertraf.

Regionale Unterschiede beim Geldvermögen

Der stärkste Rückgang des Geldvermögens war in Nordamerika zu verzeichnen (-6,2 Prozent), gefolgt von Westeuropa (-4,8 Prozent). Im Gegensatz dazu verzeichnete Asien – abgesehen von Japan – noch vergleichsweise starke Wachstumsraten. Auch in China zeigte das Geldvermögen mit einem Anstieg von 6,9 Prozent eine robuste Entwicklung. Dennoch war dies im Vergleich zum Vorjahr (+13,3 Prozent) und dem langfristigen Durchschnitt der letzten 20 Jahre (+15,9 Prozent) eine eher enttäuschende Entwicklung, die auf die wiederholten Lockdowns zurückzuführen ist.

Das Wachstum der Verbindlichkeiten verlangsamte sich auf 4,4 Prozent, im Vergleich zu 5,2 Prozent im Jahr 2021. Das Netto-Finanzvermögen ging schließlich um beachtliche -8,3 Prozent zurück, wobei der Rückgang sogar über dem bisherigen „Rekord“ von -6,4 Prozent im Jahr 2008 lag.

Während die meisten Regionen zumindest ein gewisses reales Wachstum beibehalten konnten, ergab sich in Westeuropa eine andere Situation: Alle nominalen Zuwächse wurden aufgehoben, und das reale Geldvermögen sank gegenüber dem Jahr 2019 um -2,6 Prozent.

In Deutschland hat sich das nominale Vermögen pro Kopf in den letzten 20 Jahren verdoppelt. Inflationsbereinigt liegt der Zuwachs nur noch bei weniger beeindruckenden 40 Prozent. Dies unterstreicht die Notwendigkeit intelligenten Sparens und größerer finanzieller Kompetenz.

Deutschland auf Platz 19 der 20 reichsten Länder

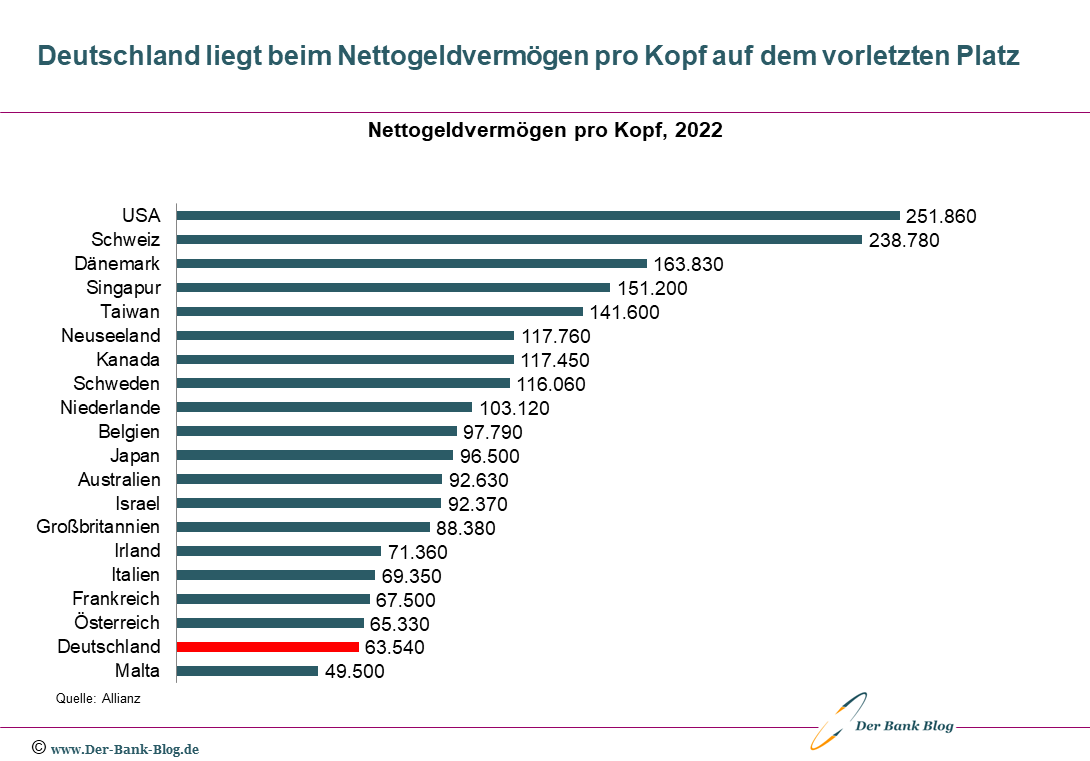

Mit einem Netto-Geldvermögen pro Kopf von 63.540 Euro fiel Deutschland in der Rangliste der 20 reichsten Länder auf Platz 19 zurück und tauschte den Platz mit Österreich.

Ländervergleich beim Nettogeldvermögen pro Kopf.

Unterschiede bei den Vermögensklassen

Die Wachstumsraten der drei Hauptanlageklassen wiesen erhebliche Unterschiede auf. Während Wertpapiere einen Rückgang von -7,3 Prozent und Versicherungen/Pensionen einen Rückgang von -4,6 Prozent verzeichneten, verzeichneten Bankeinlagen ein solides Wachstum von +6,0 Prozent. Insgesamt sanken die Finanzanlagen um EUR 6,6 Billionen, und das Gesamtgeldvermögen belief sich Ende 2022 auf EUR 233 Billionen.

In Deutschland verzeichnete die Anlageklasse der Versicherungen/Pensionen einen Wertverlust von -12,9 Prozent und war damit hauptsächlich verantwortlich für den Vermögensrückgang. Auch Wertpapiere verzeichneten einen starken Rückgang von -7,7 Prozent.

Im Gegensatz dazu verzeichneten Bankeinlagen weiterhin Zuwächse, jedoch war der Anstieg mit 3,7 Prozent der geringste seit neun Jahren. Hierbei spielte das veränderte Sparverhalten eine Rolle: Die Zuführungen von frischem Geld zu den Bankeinlagen der deutschen Sparer wurden um 24,3 Prozent (auf EUR 112 Mrd.) reduziert, während die Gesamtersparnisse „nur“ um 21,9 Prozent auf EUR 297 Mrd. sanken.

Dadurch stieg der Anteil der Kapitalmarktprodukte an den frischen Ersparnissen auf 37 Prozent bzw. EUR 110 Mrd., was fast gleichauf mit den Bankeinlagen liegt. Die restlichen neuen Ersparnisse (EUR 81 Mrd.) wurden in Versicherungen und Pensionen investiert. Im Vergleich zum Jahr vor der Corona-Pandemie 2019 ist das Geldvermögen zwar immer noch nominal um 10,1 Prozent höher, jedoch haben die deutschen Sparer inflationsbereinigt ein geringeres Vermögen, da es um -2,2 Prozent an Kaufkraft verloren hat.

Gemischte Aussichten für Sparer und Anleger

Nach dem Rückgang im Jahr 2022 könnte das globale Finanzvermögen im Jahr 2023 wieder steigen. Entscheidend dafür wird die Entwicklung an den Aktienmärkten sein. Insgesamt erwarten die Studienautoren einen Anstieg des globalen Geldvermögens um etwa 6 Prozent, wobei auch eine weitere „Normalisierung“ des Sparverhaltens berücksichtigt wird. Bei einer globalen Inflationsrate von rund 6 Prozent im Jahr 2023 müssen Sparer ein weiteres Jahr mit realen Verlusten auf ihren Geldvermögen rechnen.

Auch wird es keinen erkennbaren geldpolitischen oder wirtschaftlichen Rückenwind geben. Das durchschnittliche Wachstum der Geldvermögen dürfte sich in den nächsten drei Jahren zwischen 4 und 5 Prozent stabilisieren, wenn man von durchschnittlichen Aktienmarktrenditen ausgeht. Darüber hinaus sind in der neuen geopolitischen und wirtschaftlichen Landschaft mehr Marktschwankungen zu erwarten, und „normale“ Jahre könnten eher die Ausnahme werden.

Abschwächung der globale Privatverschuldung

Die Auswirkungen der Zinswende waren auch auf der Passivseite der Bilanzen der privaten Haushalte deutlich spürbar. Nach einem Anstieg der globalen Privatverschuldung um 7,8 Prozent im Jahr 2021 verlangsamte sich das Wachstum im vergangenen Jahr deutlich auf 5,7 Prozent. Besonders deutlich war der Rückgang in China, wo das Schuldenwachstum von +5,4 Prozent im Jahr 2022 das niedrigste seit Beginn der Aufzeichnungen war.

Die Gesamtverbindlichkeiten der privaten Haushalte weltweit beliefen sich Ende 2022 auf EUR 55,8 Billionen. Aufgrund des wachsenden Abstands zwischen Schulden- und Wirtschaftswachstum um 3,9 Prozentpunkte sank die globale Schuldenquote (Verbindlichkeiten in Prozent des BIP) um mehr als 2 Prozentpunkte auf 66,1 Prozent.

Damit liegt die globale Schuldenquote der privaten Haushalte ungefähr auf dem Niveau zu Beginn des Jahrtausends, was eine bemerkenswerte Stabilität darstellt und kaum mit dem weit verbreiteten Narrativ einer in Schulden ertrinkenden Welt in Einklang steht. Allerdings haben sich die Verhältnisse auf der Weltschuldenkarte stark verändert, insbesondere durch eine stabile Entwicklung in den Industrieländern. Im Gegensatz dazu sind die Schuldenquoten in den meisten Schwellenländern in den letzten zwei Jahrzehnten deutlich gestiegen, wobei China an der Spitze steht und die Quote sich auf über 61 Prozent mehr als verdreifacht hat.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.