Die digitale Vermögensverwaltung hat in Deutschland weiterhin ein beachtliches Wachstumspotenzial. Das lässt sich an vielen Stellen erkennen. Im Vorteil sind diejenigen, die schon über das Vertrauen vieler Kundinnen und Kunden verfügen.

Robo-Advice im Jahr 2024.

Die Nachfrage nach digitaler Vermögensverwaltung wächst weiterhin kräftig. Das lässt sich deutlich erkennen, auch wenn die Schätzungen zum Marktvolumen in Deutschland sehr stark variieren. Nicht jeder im Wettbewerb nennt konkrete Zahlen. Außerdem hängt das Volumen des Markts von dem ab, was genau man unter Robo-Advice versteht. Klar ist: Der Löwenanteil fällt auf die wenigen, die mehr als 1 Milliarde Euro für Kundinnen und Kunden verwalten. Wir bei quirion kommen inzwischen deutlich über 2 Milliarden Euro.

Das Vertrauen in Robo-Advisors festigt sich. Beleg dafür ist, dass digitale Vermögensverwaltungen nicht nur dann wachsen, wenn an den Märkten gerade die Sonne scheint. Das zeigte uns in diesem Jahr unsere Robo-Advisor-Studie. Immerhin 47 Prozent der Nutzerinnen und Nutzer sahen Robo-Advisors positiver als in der Vorgängerstudie, 44 Prozent bewerteten sie unverändert. Das ist deshalb besonders beachtlich, weil zum Zeitpunkt der Befragung das schlechte Anlagejahr 2022 mit all seinen Turbulenzen noch gut in Erinnerung war. Bei unserer ersten Befragung im Jahr 2021 hatten die Aktienmärkte dagegen gerade ein dickes Plus eingefahren.

Vermögensanteile wachsen

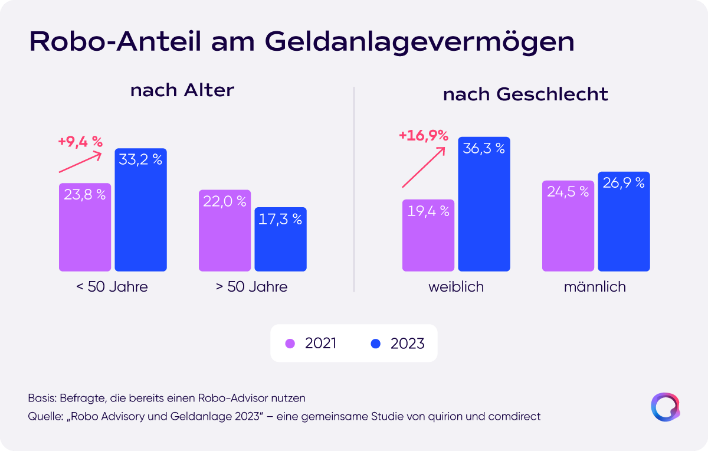

Das wachsende Vertrauen zeigt sich aber nicht nur an dieser Stelle. So legen Nutzerinnen und Nutzer von Robos laut unserer Umfrage inzwischen 30 Prozent des frei verfügbaren Vermögens dort an, in der Vorgängerstudie waren es erst 23 Prozent. Gerade Jüngere und Anlegerinnen nutzen Robos nun stärker.

Der Anteil von Robo-Advice am Geldanlagevermögen ist bei Jüngeren und bei Anlegerinnen besonders stark gestiegen.

Der Robo-Anteil am Geldanlagevermögen ist aber noch sehr ausbaufähig. Ich halte es für durchaus möglich, dass Anlegerinnen und Anleger irgendwann 60 oder 70 Prozent ihres verfügbaren Vermögens bei einem Robo-Advisor verwalten lassen. Ein enormes Wachstumspotenzial! Um sich das zu erschließen, sind natürlich die Wettbewerber in der besten Ausgangslage, die schon jetzt das Vertrauen vieler Kundinnen und Kunden genießen.

Rendite für alle

Systematischer Vermögensaufbau über global diversifizierte ETF-Portfolios: Das ist ein Angebot für breite Bevölkerungsschichten – gerade auch für diejenigen, die bislang auf die Renditechancen der Kapitalmärkte verzichten. Das potenzielle Anlagevermögen und die potenziellen Sparquoten sind hoch. In unserer Studie verfügten 76 Prozent der befragten Haushalte über mehr als 10.000 Euro zur freien Anlage. 90 Prozent wären in der Lage, mindestens 100 Euro im Monat zu sparen.

Was aber viele von der Geldanlage abhält, ist die Risikoscheu. Wie auch das Misstrauen gegenüber klassischen Banken und die Komplexität der Märkte. In all diesen Aspekten bietet digitale Vermögensverwaltung neue Perspektiven. Sie macht Menschen mit unterschiedlichsten Risikoneigungen ein passendes Angebot, zu sehr überschaubaren Kosten. Sie stärkt das Vertrauen, wenn sie unabhängig berät – und, wie wir bei quirion, auf Produktprovisionen verzichtet. Sie reduziert die Komplexität für Anlegerinnen und Anleger, die sich entspannt zurücklehnen können.

Ein breit gefächertes Angebot

Um dynamisch zu wachsen, muss man als Robo aber inzwischen über eine recht breite Produktpalette verfügen. Das ließ sich in diesem Jahr gut beobachten. Steigende Zinsen waren bei Anlegerinnen und Anlegern das beherrschende Thema. Zinsprodukte, die ohnehin beharrlich hoch im Kurs stehen, gingen weg wie „warme Semmeln“. Mit unserem neuen ETF-Portfolio Cash-Invest haben wir zügig eine marktnahe Alternative zu Tagesgeld an den Start gebracht, im Rahmen einer digitalen Vermögensverwaltung.

Eines der Ziele solcher Angebote ist natürlich, die Menschen dort abzuholen, wo sie besonders aufgeschlossen sind – eben bei den Zinsen. Vor allem aber geht es darum, sie an die langfristig orientierte Geldanlage in ETF-Portfolios mit Aktienanteilen heranzuführen. Denn die bieten – die richtige Anlagestrategie vorausgesetzt – einfach die größeren Renditechancen. Mit unserer „Produkttreppe“ von Cash-Invest über das globale sowie das nachhaltige Portfolio bis hin zu speziellen Themenportfolios für Megatrends fühlen wir uns jedenfalls gut aufgestellt. Wir sind sicher, dass wir unter denjenigen sein werden, die sich die enormen Wachstumschancen im Robo-Advice erschließen.

E-Book „Ausblick auf das Bankenjahr 2024“ zum Download

Der Beitrag ist Teil des Jahresausblicks 2024. Die Prognosen aller Experten sind in einem umfangreichen E-Book zusammengefasst. Abonnenten von Der Bank Blog Premium können das E-Book direkt herunterladen.

Wenn Sie kein Abonnent sind können Sie das umfangreiche E-Book mit allen Expertenbeiträgen für 9,95 Euro einzeln kaufen. Nutzen Sie dazu bitte das folgende Bestellformular:

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<