Lange Zeit garantierte die gewerbliche Immobilienfinanzierung den Banken Wachstum und Erträge. Durch die Corona-Krise könnte sich das ändern. Eine aktuelle Studie zeigt acht Wege, wie die Institute ihr Geschäft und ihre Wettbewerbsposition verteidigen können.

Studien und Research zu Trends und Entwicklungen im Firmenkundenbereich der Banken, inklusive Corporate und Investment Banking.

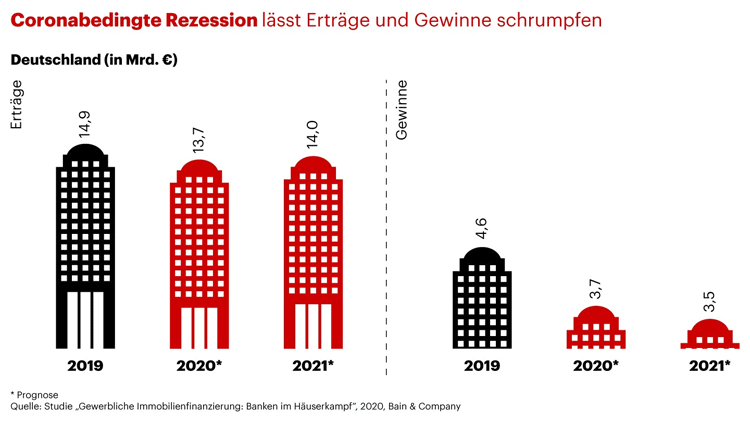

Trotz harten Wettbewerbs und niedriger Zinsen sind die Erträge und Gewinne der Banken bei der Immobilienfinanzierung seit Jahren gewachten. Allein 2019 stiegen die Erträge auf 14,9 Milliarden Euro, während sich die Gewinne auf 4,6 Milliarden Euro summierten. Laut einer Studie der Unternehmensberatung Bain & Company könnte sich das als Folge der Corona-Pandemie ändern.

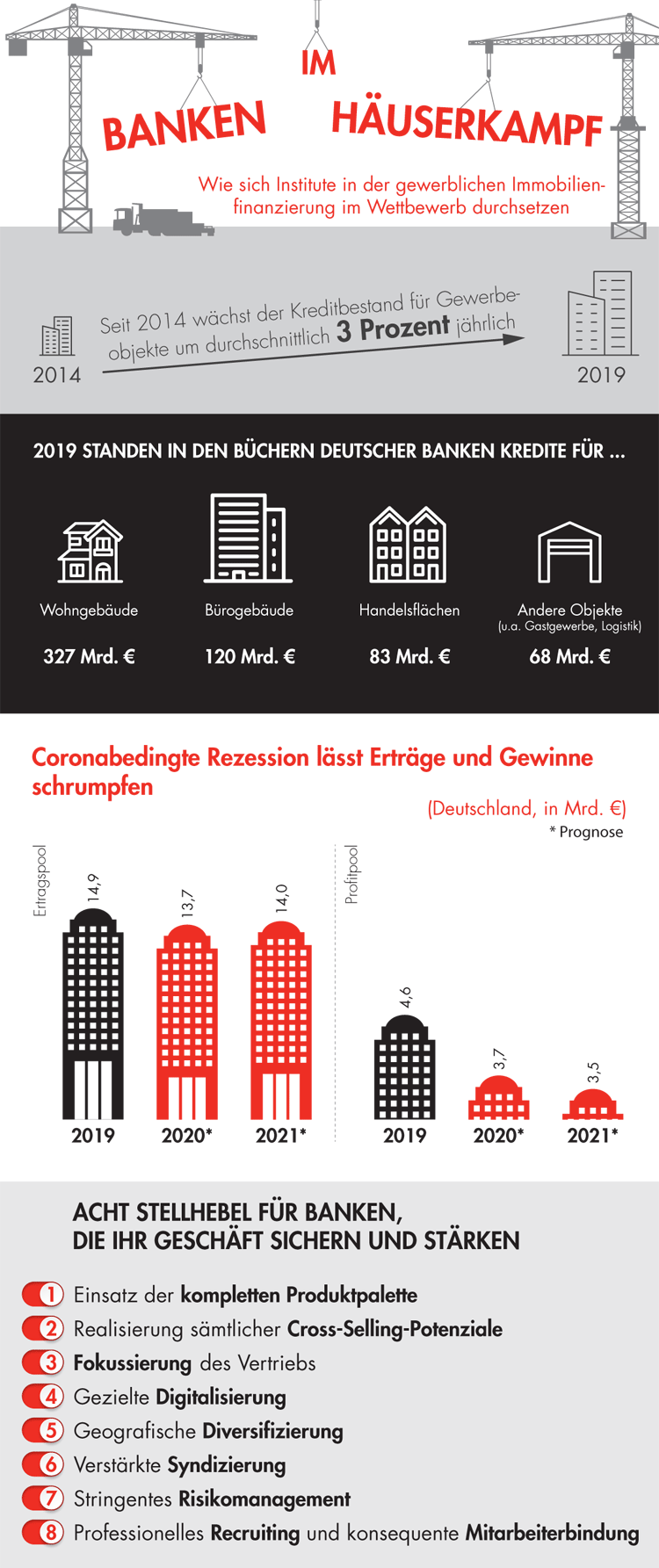

Gute Marktentwicklung sicherte Erträge

In den vergangenen fünf Jahren haben vor allem Genossenschaftsbanken, Sparkassen und größere Privatbanken von der guten Marktentwicklung profitiert. Mit durchschnittlich 6 Prozent pro Jahr legte das Geschäft der Volks- und Raiffeisenbanken schneller zu als das jeder anderen Bankengruppe. Insgesamt stiegen die Erträge im Durchschnitt jährlich um 3 Prozent.

Hauptgrund waren die wachsenden Kreditbestände. Diese nahmen seit 2014 um gut 80 Milliarden Euro auf 599 Milliarden Euro im Jahr 2019 zu. Investoren haben das niedrige Zinsniveau genutzt, um neue Wohn- und Bürogebäude zu errichten. Der Zuzug in die Ballungsräume begünstigte den Bauboom ebenso wie die Suche vieler Kapitalanleger nach Renditeobjekten in Zeiten geringer und zunehmend negativer Zinsen für Anleihen. Die infolge des harten Wettbewerbs rückläufigen Margen konnten durch steigende Kreditvolumina ausgeglichen werden.

Rezession beendet Immobilienrekorde

Die bevorstehende Rezession wird der Analyse zufolge eine Trendwende herbeiführen. So wird erwartet, dass die Erträge bis 2021 auf 14 Milliarden Euro und die Gewinne auf 3,5 Milliarden Euro sinken, da vor allem Neubauprojekte zurückgestellt werden. Darüber hinaus steigt das Kreditausfallrisiko in einer Rezession generell deutlich.

Die Corona-Pandemie beeinflusst die gewerbliche Immobilienfinanzierung.

Allerdings wird erwartet, dass selbst bei einer schweren Rezession in Deutschland die Margen im Bereich der gewerblichen Immobilienfinanzierung im Vergleich zu anderen Segmenten immer noch relativ hoch ausfallen. Die Banken müssten sich jedoch zur Verteidigung ihrer Wettbewerbsposition strategisch klug auf die wirtschaftliche Talsohle und die Zeit danach vorbereiten.

Immobiliennachfrage wird schnell wieder anziehen

Die Studienautoren erwarten jedoch nur einen kurzen Einbruch. Aufgrund der anhaltend niedrigen Zinsen und der weiterhin hohen Nachfrage dürfte das Geschäft mit der Finanzierung von Wohnobjekten zuerst wieder anziehen

Allerdings wird erwartet, dass sich der harte Wettbewerb noch einmal verschärft und daher die Gewinne in der gewerblichen Immobilienfinanzierung im kommenden Jahr schrumpfen werden.

Acht Maßnahmen zur Stärkung der Immobilienfinanzierung

Die Studie sieht für Kreditinstitute acht Maßnahmen, mit denen das Geschäftsfeld abgesichert und die Wettbewerbsposition verbessert werden können:

- Einsatz der kompletten Produktpalette: Bislang stand zumeist das Neugeschäft im Vordergrund. Banken könnten sich bei bestehenden Kunden noch stärker als Full-Service-Anbieter etablieren, indem sie allein oder mit Partnern das gesamte Leistungsspektrum über alle Real-Estate-Assetklassen abdecken.

- Realisierung der Cross-Selling-Potenziale: Kreditinstitute können die Grenzen des eigentlichen Immobiliengeschäfts überwinden, indem sie beispielsweise Kapitalmarktexperten in Kundengespräche stärker einbeziehen.

- Fokussierung des Vertriebs: Je detaillierter Banken Erträge und Gewinne ihrer Kunden kennen, desto leichter fällt die Konzentration auf Top-Kunden.

- Gezielte Digitalisierung: Speziell im Vertrieb und in der Abwicklung führen End-to-End verknüpfte digitale Prozesse zu erheblichen Effizienzgewinnen.

- Regionale Diversifizierung: Mit einem Engagement in profitablen internationalen Märkten lässt sich ein Gegengewicht zu den sinkenden Margen im Inland schaffen. Zudem dient die Internationalisierung der Risikostreuung, die Abhängigkeit von der heimischen Konjunktur nimmt ab.

- Verstärkte Syndizierung: Plattformen erleichtern zunehmend die bankenübergreifende Zusammenarbeit bei der Kreditvergabe.

- Stringentes Risikomanagement: Gerade in der aktuellen Marktlage macht sich eine passgenaue Steuerung der Risiken schnell bezahlt.

- Professionelles Recruiting und konsequente Mitarbeiterbindung: Auch im digitalen Zeitalter bleibt das Geschäft rund um die Immobilienfinanzierung ein „People’s Business“.

Allerdings können die acht Stellhebel ihre Wirkung nur mit einem systematischen Strategieprozess entfalten. Auswahl und Gewichtung hängen von den Zielen einer Bank ab. Wird dieser richtig aufgesetzt, können zusätzliche Ertragschancen entstehen, die Effizienz steigen und das Gesamtrisiko sinken.

Infografik: Gewerbliche Immobilienfinanzierung unter Einfluss von Corona

Die folgende Infografik enthält wichtige Ergebnisse der Studie zum Einfluss der Corona-Pandemie auf das gewerbliche Immobilienfinanzierungsgeschäft der Banken und Sparkassen:

Gewerbliche Immobilienfinanzierung unter Einfluss von Corona.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.