Neue digitale Technologien wie Blockchain, neue Standards bei Instant Payments und erweiterte regulatorische Anforderungen durch die PSD2 haben vielfältige Auswirkungen auf den Zahlungsverkehr der Banken. Eine aktuelle Studie zeigt die Entwicklung zum Zahlungsverkehr 4.0.

Mobile Payment, das Bezahlen via Smartphone steckt hierzulande noch in den Kinderschuhen. Die Anforderungen sind vielfältig. Im Bank Blog finden Sie aktuelle Studien zu dieser neuen Entwicklung, die insbesondere für Banken und Sparkassen eine Bedrohung darstellt.

© Shutterstock

Neue Technologien wie Blockchain, Veränderungen im Bereich Instant Payments und erweiterte regulatorische Anforderungen durch die Zahlungsrichtlinie PSD2 wirken auf den Zahlungsverkehr ein. Dies verlangt nach Innovationen, um bei den gestiegenen Kundenansprüchen und dem stärkeren Wettbewerb zu bestehen. Wie der Markt mit diesen Themen aktuell umgeht, zeigen die Ergebnisse einer aktuellen Befragung von Zahlungsexperten verschiedener Zahlungsdienstleister in Deutschland und Österreich durch die Unternehmensberatung BearingPoint.

Instant Payments wird neuer Standard im Zahlungsverkehr

Sekundenschnelle Geldtransfers können für den Geschäftsabschluss entscheidend sein. Durch Instant Payments sollen diese Zahlungen flächendeckend in Europa standardisiert möglich werden. Mit 59 Prozent plant die Mehrheit der befragten Geldinstitute, ihren Kunden Instant Payments anzubieten. Mehr als jedes fünfte dieser Institute (21 Prozent) möchte mit dem Service noch in 2017 starten. 2018 scheint mit 71 Prozent dieser Zahlungsdienstleister eine breitere Marktdurchdringung erreichbar.

Dabei vertraut die Mehrheit der Zahlungsexperten (53 Prozent) auf die alleinige Durchsetzungskraft des einheitlichen EPC-Standards für Instant Payments im Euroraum als neuen Standard. 47 Prozent sehen ein heterogenes Bild mit nationalen Lösungen, die mit dem EPC Standard interoperabel sind.

Ein deutliches Bild zeigt sich auf der Ertragsseite: Die Zahlungsdienstleister sehen in Instant Payments als neues Zahlungsverkehrsprodukt eine Chance auf eine Verbesserung der derzeit schwierigen Ertragssituation. Laut Studie rechnen 84 Prozent der Teilnehmer mit einer Bepreisung bei Instant Payments. Diese Einschätzung ist ein deutliches Zeichen für eine zu erwartende Kostenverrechnung zwischen Händler und Zahlungsdienstleister

PSD2 als Turbo für die Zusammenarbeit zwischen Banken und FinTechs

Neue Ertragsquellen in der hoch standardisierten Zahlungsverkehrsabwicklung werden dringend gesucht. Mit den Kontoinformationsdiensten, Zahlungsauslösediensten und Diensten zur Authentifizierung bringt die PSD2 nicht nur zu erfüllende regulatorische Anforderungen, sondern eröffnet auch Chancen für neue Erträge.

57 Prozent erwarten das größte Ertragspotenzial bei Kontoinformationsdiensten. Um diese möglichen Dienste anzubieten, ziehen nahezu zwei Drittel (62 Prozent) der Teilnehmer Kooperationen mit FinTechs in Betracht. Auch das klassische Geschäft scheint durch PSD2 eine Belebung zu erfahren: Die Hälfe der Teilnehmer (50 Prozent) erwartet weiteres Ertragspotenzial durch Cross Selling von Zahlungsverkehrsprodukten.

Digitale Ökosysteme im Zahlungsverkehr bringen neue Geschäftsmodelle

Die digitale Transformation des Finanzsektors endet nicht bei der Realisierung einiger punktueller Chancen. Vielmehr scheint das aktuelle Momentum auf eine größere Vernetzung und auf die Schaffung eines Digitalen Ökosystems hin abzuzielen. In solch einem System werden verschiedene Serviceanbieter vereint und das Leistungsspektrum eines einzelnen Anbieters gezielt durch die Services weiterer Anbieter ergänzt. Für die Anbieter eröffnen sich dadurch neue Möglichkeiten für bedarfsgerechte Leistungsangebote für ihre Kunden. Die digitalen Zahlungsverkehrsdienstleistungen verbinden die Services und orchestrieren damit das Digitale Ökosystem. Diese noch jungen Entwicklungen zeigen eine neue Dimension von Potenzial auf, das mit einer nachhaltigen Entwicklung eine neue Ära einleiten könnte.

Digitale Ökosysteme werden auch von 43 Prozent der Studienteilnehmer als zukunftsweisend für den gesamten Bankensektor gesehen. 58 Prozent davon erwarten eine Marktdurchdringung dieser Ökosysteme bis 2020. Über die Hälfte der Befragten (64 Prozent) identifizieren effizientere Wertschöpfungsketten als Hauptnutzen für Kunden.

Knapp zwei Drittel der Zahlungsexperten sehen die Banken in einer sehr aktiven Rolle beim Aufbau und Betreiben eines Digitalen Ökosystems. Gemäß unserer Erfahrung sind neue Wertschöpfungspartnerschaften und strategische Allianzen notwendig, um diese teilweise komplexen digitalen Ökosysteme erfolgreich umsetzen zu können. Es ist zu erwarten, dass dem Zahlungsverkehr als Dirigent der Informations- und Zahlungsauslösedienste innerhalb dieses Digitalen Ökosystems eine sehr bedeutende Rolle zukommen wird.

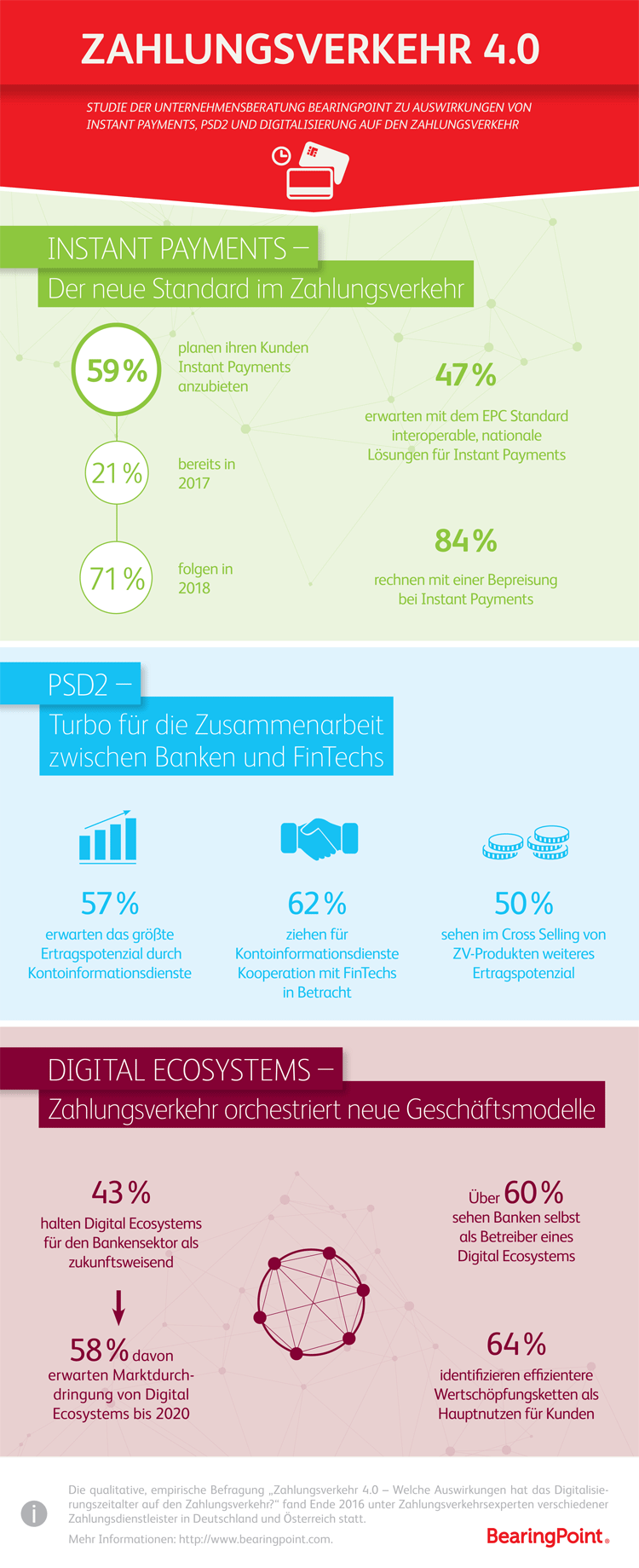

Infografik Zahlungsverkehr 4.0

Die folgende Infografik fasst wesentliche Ergebnisse der Studie zum Zahlungsverkehr 4.0 anschaulich zusammen:

Die Infografik fasst die wichtigsten aktuellen Trends im Zahlungsverkehr zusammen

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.