Eine aktuelle Studie hat die Top-Trends des Digital-Banking-Marktes untersucht und vergleicht Agilität, Innovation und Digitalisierungsgrad führender internationaler Großbanken.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Eine aktuelle Studie von Juniper Research, geht davon aus, dass die Zahl der Bankkunden, die über Smartphones, Tablets, PCs und Smartwatches Zugang zu Finanzdienstleistungen erhalten, um zehn Prozent gegenüber dem Vorjahr angestiegen ist. Damit erreicht die Zahl der Digital Banking-Nutzer in diesem Jahr weltweit zwei Milliarden und repräsentiert fast 40 Prozent der erwachsenen Bevölkerung. Dabei wächst der Anteil der Mobile Banking-Nutzer mit 14 Prozent deutlich schneller, verglichen mit sechs Prozent beim Online-Banking. In einzelnen Märkten macht die Gruppe der Nutzer von Mobile Banking heute bereits 50 Prozent der Bankkunden aus.

Digital Banking Readiness Index

2017 investierten Banken weltweit sowohl in neue Technologien als auch in digitale Angebote, wobei das Ausmaß dieser Aktivitäten erheblich variierte. Die Studie untersucht die Top-Trends des Digital-Banking-Marktes und stellt ein Ranking der führenden Institute vor.

Dazu wurden international führende Großbanken im Hinblick auf ihre Positionierung innerhalb der digitalen Transformation bewertet. Kriterien dazu waren:

- Profitabilität,

- Kunden- und Markenstärke,

- Etablierung eines Ökosystems,

- Digitale Investitionen sowie

- Innovation und Personalstrategie.

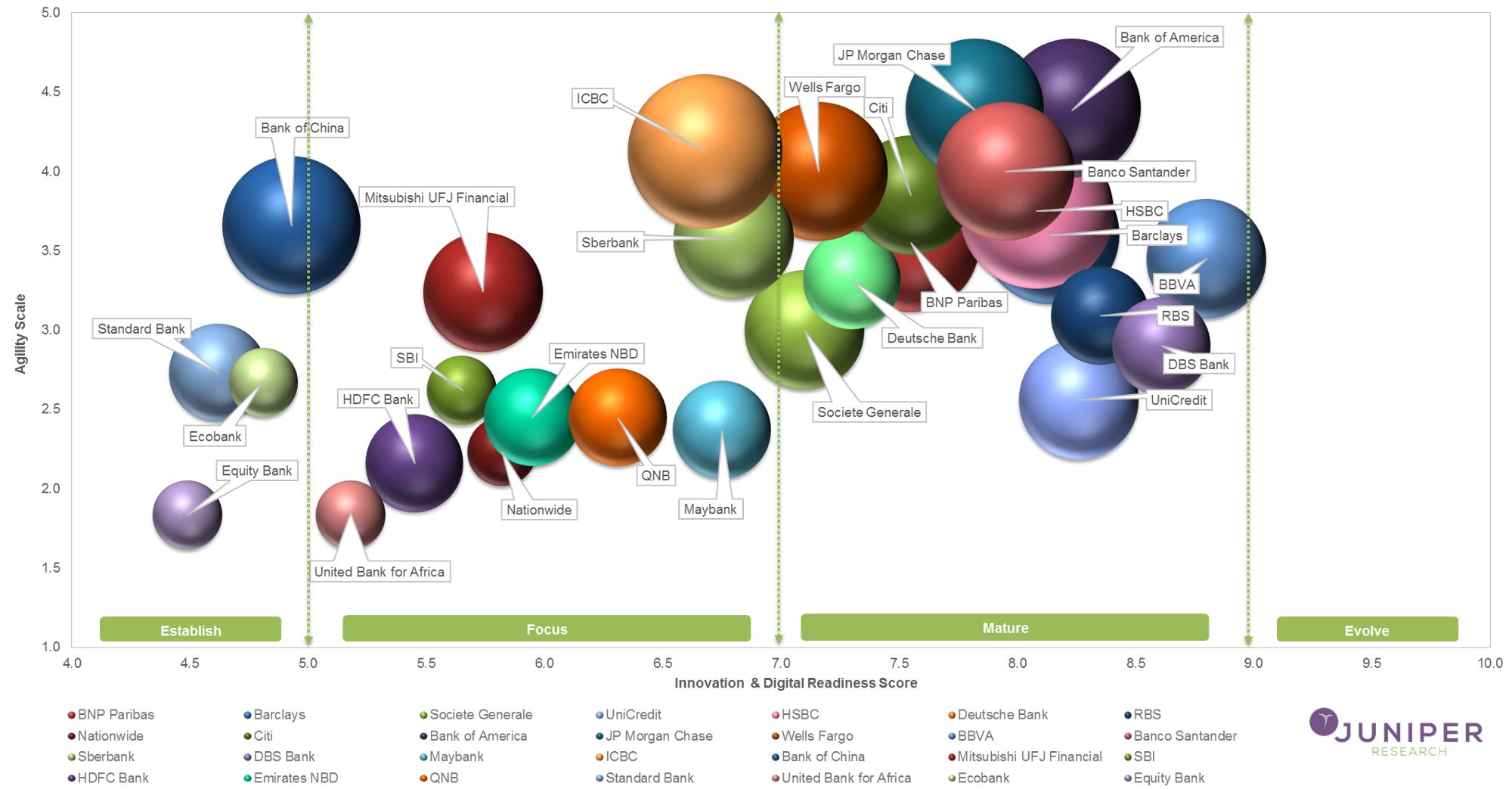

Im folgenden Digital Banking Readiness Index erfolgte eine Einordnung anhand der Parameter Agilität und Innovation.

Agilität und Innovations- und Digitalisierungsgrad von internationalen Banken.

Die führenden internationalen Großbanken sind demzufolge:

- Banco Santander,

- Bank of America,

- Barclays,

- BBVA,

- BNP Paribas,

- Citi,

- DBS Bank,

- Deutsche Bank,

- HSBC,

- JP Morgan Chase,

- RBS,

- Societe Generale,

- UniCredit sowie

- Wells Fargo.

Sie bieten sowohl eine breite Palette an digitalen Portfolios als auch Investitionen in die schnelle Entwicklung von Technologie und Kundenunterstützung.

Fünf Phasen der digitalen Transformation

Der Digital Banking Readiness Index unterscheidet die folgenden fünf Phasen der digitalen Transformation.

- Frühphase (Inception Phase): Entwicklung von Strategien und Vorplanungen für neue Produkte und Leistungen.

- Etablierungsphase (Establish Phase): Maßnahmenplan zur Transformation ist abgeschlossen. Beginnende Unternehmens- und Produktaktivierung.

- Fokusphase (Focus Phase): Die digitale Transformationsphase bewegt sich zu organisatorischen Veränderungen und zur Automatisierung von Dienstleistungen.

- Reifephase (Mature Phase): Erreichung der Endstadien der Ziele, die gemäß der Maßnahmenplanung festgelegt sind, und Bewertung neuer Produkt- und Dienstleistungsstrategien. Banken, die sich in dieser Phase befinden investieren sowohl in digitale Kundenschulungen als auch in entsprechende Programme zur Mitarbeiterentwicklung.

- Entwicklungsphase (Evolve Phase): Ausweitung des Engagements in zukünftige Technologien unter Verwendung einer flexiblen Plattform und Entwicklung eines zukunftsorientierten strategischen Plans. Diese Phase macht deutlich, dass die digitale Transformation ein nicht endlicher Prozess ist.

Digitale Transformation ist ein fortlaufender Prozess

Mit der fortschreitenden digitalen Transformation dieser Banken werden auch die Technologieangebote immer weiter ausgebaut. Zum Beispiel bieten Chatbot-Angebote eine größere Differenzierung von einer normalen App-Erfahrung, insbesondere im Kundenservice. Die Studie geht davon aus, dass die durch den Einsatz von Konversations-Chatbot-Plattformen erzielten Kosteneinsparungen im Kundenservice bis zum Jahr 2022 4,5 Milliarden US-Dollar erreichen werden.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.