Digitalisierung und neue Geschäftsmodelle drohen, die Kundenschnittstelle weg von den etablierten Finanzinstituten, hin zu FinTechs und Technologieunternehmen zu verlagern. Retailbanken müssen ihre Positionierung überdenken.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Die Unternehmensberatung Roland Berger hat – nach 2013 und 2015 – zum dritten Mal eine Studie zum europäischen Retail Banking vorgelegt. Bei der Befragung von 60 Banken standen Fragen zum digitalen Reifegrad, zu den digitalen Prioritäten und den jeweiligen Ansätzen für die Umsetzung im Mittelpunkt. Die Kernfrage lautete: Halten Finanzdienstleister Schritt mit der Digitalisierung?

Ein Ergebnis ist, dass Finanzdienstleister trotz Erfolgen bei der Digitalisierung zurückfallen. Die Plattformökonomie sei dabei, die Finanzbranche zu revolutionieren. Über digitale Plattformen würden Konkurrenten klassischer Banken bereits heute einen Großteil von deren Kundschaft erreichen. In Zukunft könnten sie den Konsumenten in noch größerem Stil Leistungen verkaufen.

Plattformen sorgten so für eine stetig wachsende Kluft zwischen Bereitstellung und Vertrieb von Finanzprodukten. Die Kundenschnittstelle wandere daher zunehmend zu Technologieanbietern und FinTechs.

Die digitale Plattformökonomie revolutioniert die Finanzbranche

Die Banken haben in den vergangenen Jahren ihre Prozesse beschleunigt:

- Konten lassen sich schneller eröffnen,

- Kredite kurzfristiger abschließen und

- auch komplexe Produkte wie Baufinanzierungen werden in deutlich kürzerer Zeit zur Verfügung gestellt.

Dennoch würden derzeit viele Institute noch zu sehr von klassischen Produkten und Prozessen her denken, statt echte Innovation voranzutreiben.

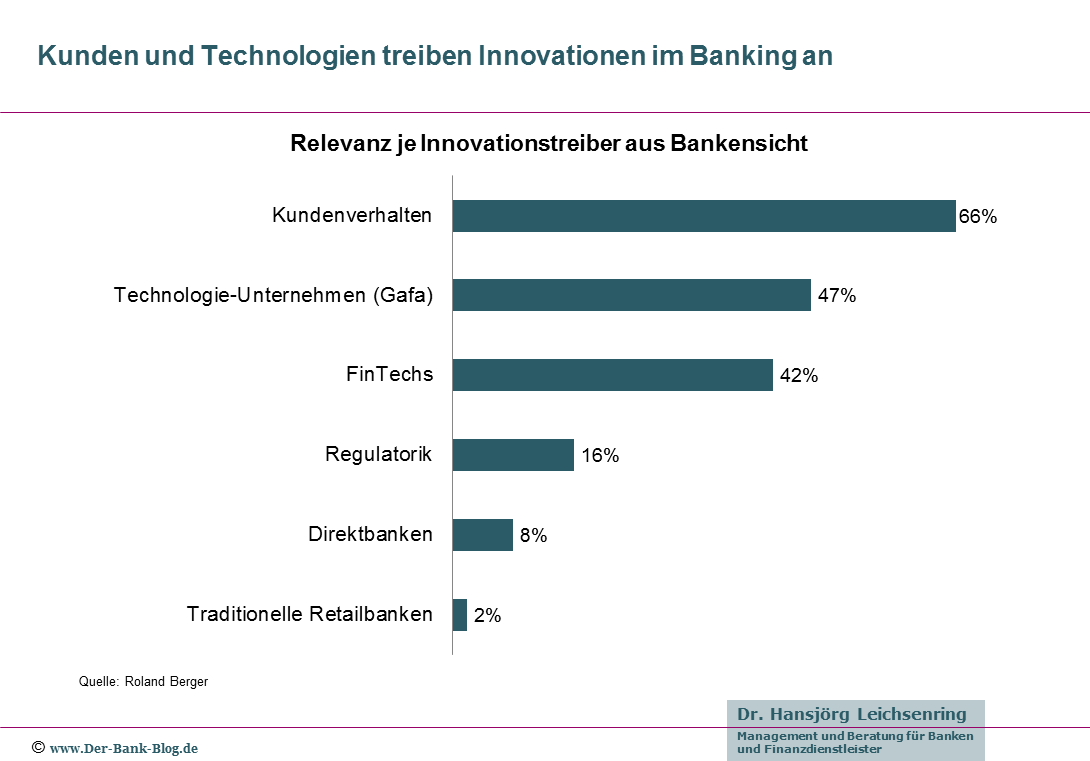

Dieses Defizit sei den Verantwortlichen durchaus bewusst: Auf die Frage nach den Innovationstreibern der Branche nennen nur zwei Prozent der Umfrageteilnehmer die klassischen Retail-Banken, 47 Prozent dagegen große Technologieanbieter.

Kunden und Tech-Unternehmen treiben die Innovationen in der Finanzbranche voran.

Auch als Treiber für den Aufbau von Banking-Plattformen nennen die Befragten sich selbst erst an vierter Stelle (44 Prozent) nach den Tech-Giganten (80 Prozent), Direktbanken (68 Prozent) und FinTechs (65 Prozent).

Diese Einschätzung, so die Studienautoren, passe jedoch nicht zum Anspruch einer Positionierung an der Kundenschnittstelle.

Ein Blick auf andere Branchen mache deutlich, dass der Wandel in Richtung Plattformökonomie innerhalb kürzester Zeit Wirkung zeigen kann. So verkaufen zum Beispiel Fluggesellschaften heute viele Flüge nicht mehr direkt. Stattdessen läuft der Vertrieb sehr häufig über Plattformen. Eine ähnlich schnelle Entwicklung ist in der Finanzindustrie bereits in vollem Gange. Insbesondere bei Retail-Produkten verfügen Plattformen bereits über signifikante Marktanteile, die in Summe über 30 Prozent des Neugeschäfts ausmachen – mit schnell wachsender Tendenz.

Neue Positionierung im Retail Banking erforderlich

Um den nötigen digitalen Aufholprozess, zielgerichtet zu starten, würden die Banken eine grundsätzliche Neuorientierung benötigen, auch der Kultur. Bisher habe sich für Retail Banken die Entscheidung zwischen Kundenzugang oder Produktangebot nicht gestellt. Die althergebrachte, universelle Aufstellung mit maximaler Wertschöpfungsbreite und -tiefe funktioniere jedoch in der Welt der Plattformen nicht mehr.

Die veränderte Situation verlange von Retail-Banken strategische Grundsatzentscheidungen: Sie stünden vor der Wahl, ob sie sich weiter an der Kundenschnittstelle positionieren und dafür selbst aktiv Plattformen gestalten und nutzen oder in Zukunft primär als Produktanbieter auftreten möchten.

Statt wie bisher ihr Geschäftsmodell möglichst universell aufzustellen, müssten sie zunächst eine klare und realistische strategische Positionierung erarbeiten und entscheiden, wo ihr zukünftiger Fokus liegt:

- In der Kundenbeziehung,

- Im Produktengebot oder

- In der Bereitstellung der notwendigen Technologie.

Nicht alle Banken können sich an der Kundenschnittstelle aufstellen

Laut der Studie zielen zwei Drittel der Institute weiterhin auf eine Positionierung direkt an der Kundenschnittstelle. Allerdings sind sie derzeit noch zu sehr damit beschäftigt, ihr herkömmliches Geschäftsmodell zu digitalisieren: Als Innovationstreiber sehen sich nur zwei Prozent der klassischen Retail-Banken.

Und nicht jede Bank wird mit eigenen digitalen Angeboten oder gar einer eigenen Plattform erfolgreich sein, schon alleine deshalb, weil Plattformen nur dann attraktiv sind, wenn viele Nutzer und Angebote zusammenkommen.

Deshalb sollten die Institute genau analysieren, in welchem Bereich die eigenen Stärken liegen und das Geschäftsmodell darauf ausrichten. Wenn die grundsätzliche Entscheidung gefallen ist, sollten Banken konsequent die Umsetzung angehen und auch dafür zielgerichtete Ansätze wählen.

Dabei gehe es nicht darum, das in jeder Hinsicht neue und allgemeingültige digitale Umsetzungsmodell festzuschreiben. Entscheidend sei vielmehr, eine klare Vision zu haben und diese mit möglichst flexiblen Umsetzungsmodellen zu kombinieren, begleitet durch die Einführung und kulturelle Verankerung von modernen Denk- und Arbeitsweisen in der Organisation.

Gleichzeitig sollten die Banken innovative, digitale Lösungen zumindest teilweise von bestehenden technischen Infrastrukturen und Systemen entkoppeln. Als Grundregel könne dabei gelten: Je innovativer, disruptiver und ungewisser das erwartete Ergebnis, desto agiler und flexibler sollte der gewählte Ansatz sein.

Entscheidend für die erfolgreiche Gestaltung der digitalen Transformation seien eine klare und zielgerichtete strategische Positionierung sowie flexible und geeignete Umsetzungsmodelle, die auch disruptive Innovationen ermöglichen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.