In Zeiten des Umbruchs und der Veränderung steigen auch die Risiken. Eine aktuelle Studie hat die Top-Risiken für Finanzdienstleistungsunternehmen ermittelt. Fünf Themenfelder stechen dabei besonders heraus.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Im Rahmen einer Untersuchung der wichtigsten globalen Geschäftsrisiken hat die Allianz Global Corporate & Specialty nun eine Spezialsauwertung für die Finanzbranche veröffentlicht.

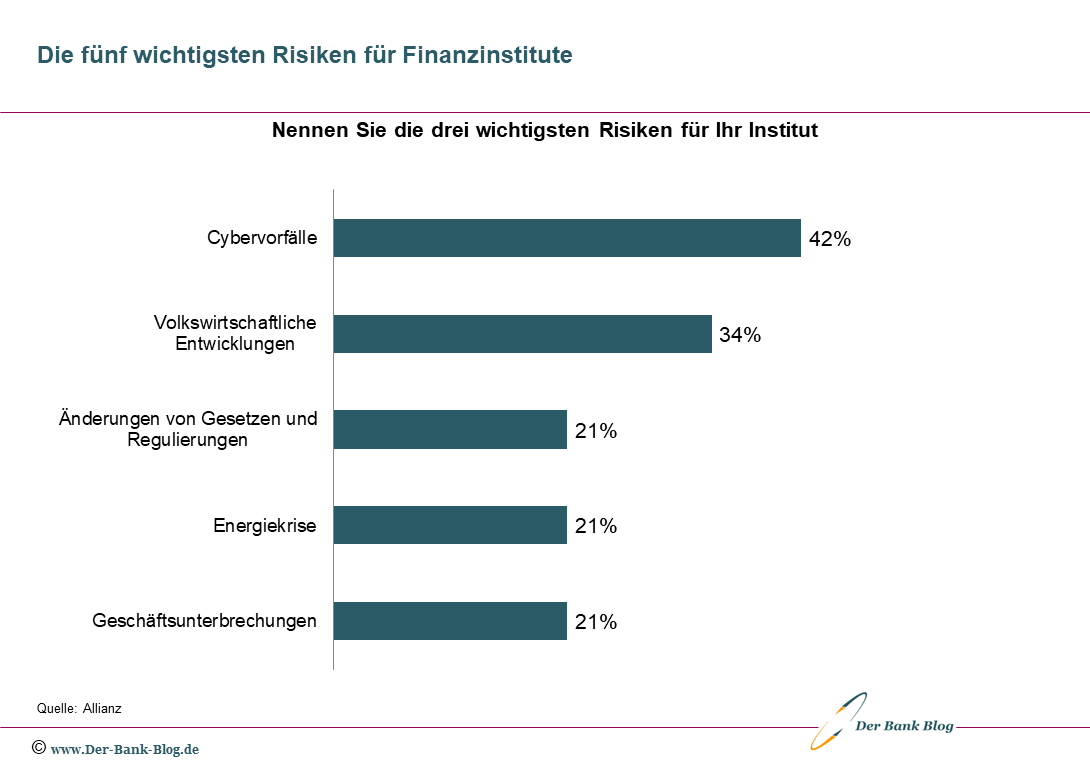

Dabei wurden die folgenden fünf Themenfelder als wichtigste Risiken ermittelt:

- Cybervorfälle,

- Volkswirtschaftliche Entwicklungen,

- Änderungen von Gesetzen und Regulierungen,

- Energiekrise,

- Geschäftsunterbrechungen.

Die fünf wichtigsten Risiken für Finanzinstitute.

1. Cybervorfälle

Cybervorfälle sind das größte Risiko für Finanzdienstleister. Trotz erheblicher Investitionen der Finanzdienstleister in die Cybersicherheit wird die Gefährdungslage von den Befragten als hoch eingeschätzt. Besonders bedrohlich ist die Gefahr des Diebstahls immenser Vermögenswerte, der auf unterschiedliche Weise erfolgen kann, zum Beispiel durch Imitation, gefälschte elektronische Korrespondenz oder gezielte Cyberangriffe. Im Jahr 2021 verzeichnete allein der Bankensektor einen Anstieg der Ransomware-Angriffe um über 1.300 Prozent.

Die Angriffsmethoden entwickeln sich rasant weiter, beispielsweise durch den Einsatz von Open-Source-KI-Tools für hochgradig personalisierte Spear-Phishing-Angriffe. Gleichzeitig birgt die wachsende Abhängigkeit von Finanzinstituten von Drittanbietern, wie Cloud-Computing-Diensten, das Risiko, dass Cyberangriffe sich über ein Unternehmen hinaus auf das gesamte Finanzsystem auswirken.

Oftmals sind auch Mitarbeiter, Auftragnehmer oder Kunden unwissentlich in Vorfälle verwickelt. Schulungen und Technologien können dazu beitragen, menschliche Fehler zu minimieren. Finanzdienstleister müssen zudem die steigende Regulierung und die Weiterentwicklung des Datenschutzes kontinuierlich in ihre operativen Abläufe integrieren.

2. Volkswirtschaftliche Entwicklungen

Auch Finanzinstitute sind von der makroökonomischen Volatilität betroffen, insbesondere von der Inflation als einem der schwierigsten Risiken. Die langfristigen Auswirkungen der Inflation können Investitionen entwerten, auch wenn sich die Wirtschaft erholt.

Obwohl höhere Zinssätze zu höheren Nettozinserträgen führen, drosselt die Inflation die Kreditnachfrage und erhöht das Risiko von Kreditausfällen. Der Zusammenbruch der Silicon Valley Bank im März 2023 verdeutlicht die allgemeinen makrofinanziellen Herausforderungen für Banken, bedingt durch eine restriktive Geldpolitik, welche die Diversifizierung des Portfolios erschwert.

Negative Renditen von Anleihen und Aktien belasten die Vermögenswerte, während die quantitative Straffung zu einer Schrumpfung der Geldmenge führt und einen stärkeren Wettbewerb um Einlagen zur Folge hat, da Banken weniger Kredite vergeben.

3. Änderungen von Gesetzen und Regulierungen

Die steigenden Compliance-Anforderungen stellen ebenfalls eine der größten Herausforderungen für Finanzdienstleister dar, da sich Gesetze und Vorschriften im Zusammenhang mit der Digitalisierung und ESG-Themen kontinuierlich weiterentwickeln. Die Durchsetzung der Vorschriften hat sich intensiviert, und Unternehmen werden schneller zur Rechenschaft gezogen.

Die zunehmenden Sanktionen, beispielsweise aufgrund des Einmarsches Russlands in der Ukraine, stellen Unternehmen vor noch nie dagewesene Herausforderungen. Obwohl der wachsende Fokus auf ESG-Themen den Finanzdienstleistungsunternehmen die Chance bietet, eine Vorreiterrolle im Bereich Nachhaltigkeit zu übernehmen, schaffen die Erfüllung von Vorschriften und Richtlinien auch in Zukunft Rechtsrisiken.

Um den vielfältigen regulatorischen Anforderungen, einschließlich Offenlegungspflichten, gerecht zu werden, müssen die Finanzinstitute ihre Compliance-Aktivitäten ständig verbessern und Daten sowie Technologien intelligent einsetzen.

Aktuelle Schadentrends für Finanzinstitute

Die tatsächlichen Schäden bei Finanzinstituten zeigen, dass Versicherer in den letzten Jahren weiterhin hohe Schadensansprüche im Zusammenhang mit der Einhaltung von Vorschriften und Regulierungsmaßnahmen verzeichnet haben. Eine Analyse von 7.654 Versicherungsfällen bei Finanzdienstleistern im Wert von 870 Millionen Euro durch AGCS zeigt, dass Verstöße gegen Vorschriften zu den Hauptursachen von Schäden gehören.

Cyberkriminalität und technologiebedingte Schäden, einschließlich Datenschutzverletzungen, haben zu einigen der teuersten Schäden geführt. Betrügerische Zahlungsanweisungen und Haftpflichtansprüche aufgrund von technischen Problemen bei Börsen- und elektronischen Verarbeitungssystemen sind weitere Ursachen für erhebliche Verluste.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.