Sechs Themen bestimmen in fünf Geschäftsfeldern die zentralen Trends und Herausforderungen des Jahres 2018 für Banken und Sparkassen. Die strategische Transformation entscheidet über die Zukunft.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

© Shutterstock

Weltweit könnte für die Bankbranche 2018 ein entscheidendes Jahr werden, um die Transformation in strategisch fokussiertere, technologisch modernere und operativ agile Institutionen zu beschleunigen und die eigene Relevanz in einem sich schnell entwickelnden Ökosystem weiterhin aufrechtzuerhalten.

Diese Metamorphose ist jedoch alles andere als einfach, da die meisten Banken mit zahlreichen unterschiedlichen Herausforderungen konfrontiert sind:

- Komplexe und divergierende Vorschriften,

- Veraltete Legacy-Systeme,

- Disruptive Modelle und Technologien,

- Neue Wettbewerber und

- Eine zunehmend kritischere Kundenbasis mit immer höheren Erwartungen und Ansprüchen.

Die Unternehmensberatung Deloitte hat in einem Ausblick die Herausforderungen für Finanzinstitute im Jahr 2018 untersucht, die zum einen eine langfristige Neustrukturierung der Fundamente und zum anderen ein kurzfristiges Wachstum ermöglichen sollen.

Sechs Makro-Themen für Banken

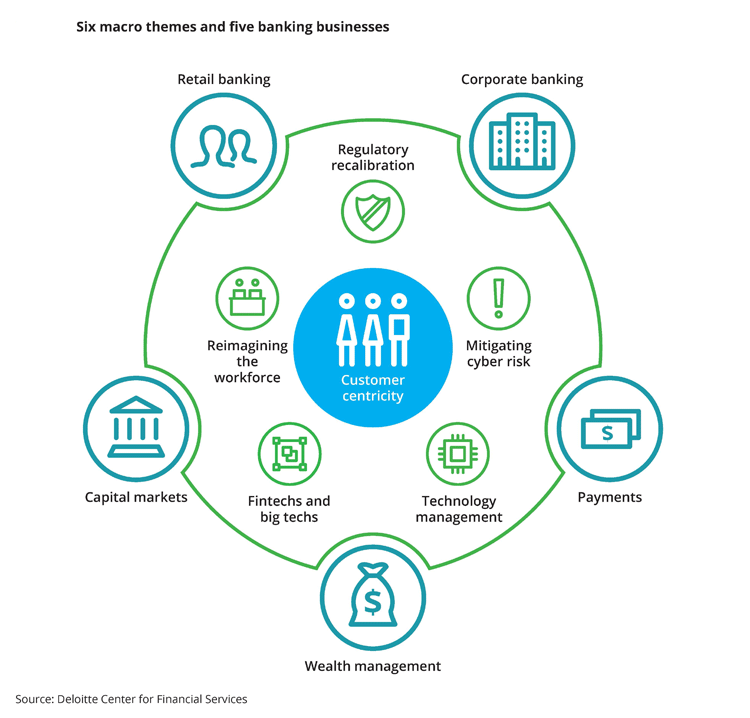

Dabei wurden sechs Makro-Themen identifiziert, die für das langfristiges Wachstum entscheidend sein sollten:

- Kundenorientierung.

- Regulatorische Rekalibrierung.

- Technologiemanagement.

- Eindämmung von Cyber-Risiken.

- FinTechs und Big Techs.

- Neuorientierung beim Personal.

Sechs Themen und fünf Geschäftsfelder bestimmen das Bankenjahr 2018.

1. Kundenorientierung

Langfristig nachhaltiges Wachstum in der Bankenbranche scheint nur mit einer radikalen Abkehr von einer verkaufs- und produktbesessenen Denkweise und einer Hinwendung zu einer echten Kundenzentrierung und einer weiteren Rationalisierung von Strategien zur Ausrichtung auf die richtigen Märkte, Kundensegmente und Lösungen möglich.

2. Regulatorische Rekalibrierung

2018 bietet die Möglichkeit, die Maßnahmen und Tools zur Einhaltung von Vorschriften zu modernisieren und vorhandene unterschiedliche Silos für individuelle Compliance-Ziele zusammenzubringen und zu vereinheitlichen.

3. Technologiemanagement

Um mehr Agilität zu ermöglichen, sollten Banken in ihrem Technologie-Portfolio die Aktivitäten priorisieren, die eine echte Differenzierung ermöglichen. Auslagerungen sollten sich auf den Schwerpunkt Kosteneffizienz konzentrieren.

4. Eindämmung von Cyber-Risiken

Das Potenzial für Cyber-Risiken ist gestiegen, da das Banken-Ökosystem stärker vernetzt ist, neue Technologien rasch eingeführt werden und größtenteils weiterhin auf veraltete Infrastrukturen zurückgegriffen wird.

5. FinTechs und Big Techs

FinTechs sind weiterhin führend bei Innovationen in der Bankbranche, indem sie sich stärker auf das Kundenerlebnis konzentrieren. Banken stehen vor einer Reihe von Entscheidungen:

- Kopieren, was FinTechs machen,

- Mit ebenso innovativen Lösungen reagieren,

- Symbiotischer und damit weniger wettbewerbsfähig werden oder

- eine Mischung dieser Strategien verfolgen, die zu ihren einzigartigen Fähigkeiten und Marktpositionen passen.

6. Neuorientierung beim Personal

Angesichts der technologischen Entwicklungen sollten Banken ihre Personalstrategie überdenken. Neben der zunehmenden Automatisierung Gilt es eine größere Vielfalt im Arbeitskräftepool zu schaffen.

Auswirkungen auf die Kunden- und Geschäftsbereiche

Die Studie untersucht zudem die Auswirkungen der Themen auf die unterschiedlichen Kunden und Geschäftsbereiche:

- Retail Banking,

- Wealth Management,

- Firmenkundengeschäft,

- Kapitalmarktgeschäft sowie

- Zahlungsverkehr.

Retail Banking

Im Retail Banking kommt es auf den Übergang zu einer mobilen, Kundenzentrierten und digital verankerten Institution an. Banken sollten ihre Strategie für Zielgruppen, Produkte und Vertriebskanäle neu ausrichten bzw. adjustieren.

Wealth Management

Im Private Banking und Wealth Management werden Robo-Advisor die Anlage- und Vermögensberatung erweitern.

Die Vermögensverwaltungseinheiten der Banken sollten den Kunden im Fokus behalten, da der Margendruck sich erhöhen wird und Robo-Advice sowohl für den Vertrieb als auch für die Marke eine zentrale Rolle spielen wird.

Firmenkundengeschäft

Im Firmenkundengeschäft sollten Prioritäten auf Customer Experience, Technologie und Zielmärkte gelegt werden.

Im Jahr 2018 werden Banken im Corporate Banking voraussichtlich das Wachstum in ausgewählten Märkten anstreben und Technologie-Investitionen tätigen, die das Kundenerlebnis verbessern und den Betrieb vereinfachen.

Kapitalmarktgeschäft

Im Bereich Kapitalmarktgeschäft kommt es darauf an, sich durch die Anwendung innovativer Technologien im Wettbewerb zu differenzieren.

Automatisierung und Künstliche Intelligenz sind dabei erfolgskritische Treiber der Differenzierung, sowohl im Front- als auch im Back-Office, mit Auswirkungen auf Organisation und Prozesse, sowie Personal- und Geschäftsstrategie.

Zahlungsverkehr

Im Bereich Zahlungsverkehr wird es darum gehen, die richtigen strategischen Entscheidungen zu treffen.

Anbieter etablierter Zahlungsdienste müssen entscheiden, ob weiterhin traditioneller Anbieter bleiben wollen und dazu digitale, reibungslose Lösungen aus einer Hand anbieten oder ob sie einen Teil des Geschäfts der ausschließlichen Domäne von FinTechs und anderen aufstrebenden Unternehmen überlassen wollen.

Schlussfolgerungen für die Zukunft

Am Ende des Tages werden Banken nicht nur Organisation und Betrieb der Bank im Auge behalten, sondern vor allem die Transformation zu nachhaltigem Wachstum schaffen müssen.

Ihnen wird wahrscheinlich keine andere Wahl haben, als die langfristigen Ziele gegen die Erfordernisse des Tages abzustimmen. Und diejenigen, die in der Lage sind, dieses Gleichgewicht zu erreichen, werden voraussichtlich zu den Gewinnern gehören.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.