2022 war ein gutes Jahr für die europäischen Privatkundenbanken. Doch eine Studie verdeutlicht, dass deutsche Institute im internationalen Vergleich weiterhin erhebliche Defizite beim Gewinn pro Kunde aufweisen.

Das klassische Retail Banking, also das Geschäft mit der Mehrzahl der privaten Kunden, befindet sich in einem tiefgreifenden Prozess der Veränderung. Verändertes Kundenverhalten, intensiver Wettbewerb, die Digitalisierung und andere Faktoren führen zu einer stetigen Verengung der Margen und stellen Banken und Sparkassen zunehmend vor neue Herausforderungen. Studien zu den neuesten Trends und Entwicklungen und wie darauf reagiert werden kann finden Sie im Bank Blog.

Die europäischen Retailbanken setzen ihren Erholungskurs fort, den sie bereits im Jahr 2021 eingeschlagen haben. Laut einer aktuellen Analyse von Strategy&, der Strategieberatung von PwC, konnten sie im vergangenen Jahr erneut deutliche Umsatzsteigerungen verzeichnen.

Sowohl das Einlagen- als auch das Kreditvolumen der europäischen Privatkundenbanken stiegen im Durchschnitt um 4 Prozent, während der Umsatz sogar um 8 Prozent anwuchs. Dank moderater Betriebskostensteigerungen von lediglich 2 Prozent verzeichneten die Institute einen massiven Anstieg des Betriebsgewinns um 18 Prozent.

Auch im internationalen Vergleich schneiden die europäischen Banken gut ab und unterscheiden sich von ihren Wettbewerbern auf dem US-amerikanischen Markt, wo das Ertragswachstum bei 6 Prozent liegt, und dem australischen Markt, wo ein Rückgang von 7 Prozent zu verzeichnen ist.

Treiber einer positiven Entwicklung im Retail Banking

Nach mehr als einem Jahrzehnt eines herausfordernden Niedrigzinsumfelds für Privatkundenbanken in Europa kommen nun drei Kräfte zusammen:

- Zinserhöhungen und damit einhergehende Margenausweitung,

- Effizienzsteigerungen durch Kostenreduktionen und

- die Einführung digitaler Dienstleistungsmodelle.

Auch die Umgestaltung des Filialnetzes schreitet voran, wobei das Netz in den letzten zwei Jahren in Europa durchschnittlich um 15 Prozent reduziert wurde, wenngleich die Fortschritte in den einzelnen Ländern sehr unterschiedlich sind.

Die europäische Bankenlandschaft ist zweigeteilt

Eine genauere Analyse des europäischen Marktes verdeutlicht, dass vier von fünf Privatkundenbanken in den letzten sechs Jahren ihre Gewinne gesteigert haben, indem sie ihre Geschäfts- und Betriebsmodelle neu gestaltet haben. Dabei spielten höhere Gebühren, Provisionen und Zinserhöhungen eine entscheidende Rolle bei der Steigerung der Erträge.

Gleichzeitig befinden sich 20 Prozent der Privatkundenbanken in einer schlechteren Position als vor sechs Jahren. Dies ist hauptsächlich auf spät gestartete (IT‑)Transformationsprojekte und gestiegene Personalkosten zurückzuführen.

Deutsche Institute unverändert mit (zu) niedrigem Gewinn pro Kunde

Durch die verschiedenen Einsparmaßnahmen konnten im vergangenen Jahr vier von zehn Privatkundenbanken ihre durchschnittlichen Kosten pro Kunde senken. Auf Ländersicht wirkt sich das unter anderem auf den durchschnittlichen Gewinn pro Kunde aus.

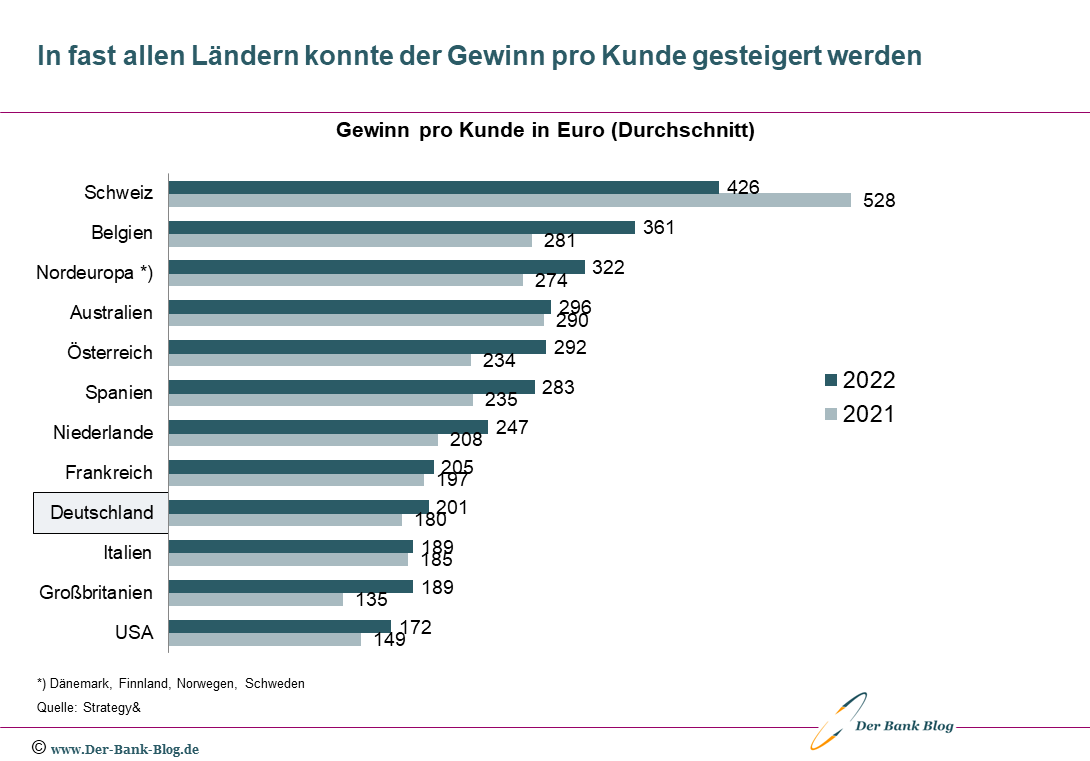

Schweizer Institute liegen weiterhin mit 426 Euro Gewinn pro Kunde an der Spitze. Deutsche Privatkundenbanken können sich leicht verbessern und erzielen einen Gewinn von 201 Euro pro Kunde, verglichen mit 180 Euro im Vorjahr. Im Vergleich mit anderen Ländern liegen sie allerdings immer noch – wie schon immer Vorjahr – im unteren Drittel.

Der Gewinn pro Bankkunde im internationalen Vergleich.

Anhaltender Kostendruck zwingt zum Handeln

Nachdem die Zinserhöhungen zunächst zu einer Steigerung der Margen führten, spüren Banken nun die Auswirkungen der Inflation sowohl in ihren eigenen Kosten als auch im Wettbewerb um Einlagen und im rückläufigen Baufinanzierungsgeschäft.

Einige Institute sehen ihre Einsparprogramme ins Stocken geraten, während andere erfolgreich ihren Sparkurs fortsetzen, beispielsweise durch die weitere Reduzierung ihres Filialnetzes. Im europäischen Durchschnitt haben Banken seit 2021 etwa 15 Prozent ihrer Filialen geschlossen, wobei die Niederlande mit einem drastischen Rückgang von 40 Prozent am stärksten betroffen sind. Deutschland liegt im Durchschnitt mit einem Rückgang von 15 Prozent. Dieser Trend wird auch von den Kunden vorangetrieben, die immer häufiger Online-Banking nutzen.

Transformation im Vertrieb und im Produktangebot

Wer die aktuellen Chancen klug und strategisch nutzt, kann sich einen zukünftigen Wettbewerbsvorteil schaffen. – Johannes Gärtner, Strategy&

Die Banken sollten die derzeit günstigen Rahmenbedingungen nutzen, um die notwendigen Veränderungen im Vertrieb und im Produktangebot voranzutreiben. Die Auswirkungen der Corona-Pandemie haben das Kundenverhalten erheblich beschleunigt, und Kunden erwarten nun eine nahtlose Benutzererfahrung über alle Kanäle hinweg, ähnlich wie sie es von Online-Shops gewohnt sind.

Aktuell bringen sich mit BigTechs und FinTechs zudem viele neue Wettbewerber in Stellung. Kurzfristig mögen deren Angebote und Services den traditionellen Banken noch nicht gefährlich zu werden. Mittelfristig werden viele jedoch ihre Chance nutzen wollen, um ihren Marktanteil durch neue Services, Innovationen und Preiswettbewerb zu steigern. Banken sollen daher auch den Blick über den eigenen Tellerrand in Richtung FinTech-Kooperationen und strategischen M&A-Optionen werfen.

Für Privatkundenbanken ist es daher entscheidend, eine aktive Interaktion mit ihrer Kundenbasis über alle verfügbaren Kanäle hinweg zu fördern und dabei die Bedürfnisse aller Kunden zu berücksichtigen. Dies erfordert auch, dass Produkte klarer, einfacher und leichter zugänglich gestaltet werden, da der Kundenkontakt heutzutage oft ausschließlich digital erfolgt.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.