Die Auswahl geeigneter adverser Szenarien für die Kapitalplanung im Rahmen des ICAAP ist eine nicht zu unterschätzende Herausforderung. Sie müssen die wesentlichen Risiken des Instituts treffen und konsistent in ihrer Wirkung auf Kapital und Liquidität erzählt werden.

Risikotragfähigkeit und Stresstests im Banking.

Mit der Vorlage des neuen Risikotragfähigkeitsleitfadens am 24. Mai 2018 hat die deutsche Aufsicht die wesentlichen Aspekte aus den europäischen Regelungen der EZB und der EBA zum Internal Capital Adequacy Assessment Process (ICAAP) übernommen. Vor allem sind hier die beiden künftig anzuwendenden gleichberechtigten Perspektiven, die normative und die ökonomische, zu nennen. Dieser Artikel behandelt als Schwerpunkt die Rolle der Gesamtbankstresstests und deren Verzahnung mit Risikotragfähigkeitsrechnung (RTF-Rechnung) und Kapitalplanung.

Ausgangssituation zur Messung der Risikotragfähigkeit

Ausgangspunkt ist die ICAAP-Definition laut RTF-Leitfaden in Textziffer (Tz.) 16, die den Stresstests eine „ergänzende“ Rolle zuspricht. Überprüft man diesen Aspekt der Definition, so findet man bereits in Tz. 18 die aus dem alten RTF-Leitfaden übernommene Anforderung, Risiken auch mit strengen, auf seltene Verlustausprägungen abstellenden Risikomaßen und Parametern zu quantifizieren bzw. zu beurteilen – nichts anderes als eine Stress-Parametrisierung.

Nach Tz. 35 sind „Downturn-Szenarios“ gemäß AT 4.3.3 MaRisk für die Kapitalplanung in der normativen Perspektive der Risikotragfähigkeit verwendbar. Dies ist allerdings nur möglich, wenn sie einen spürbaren Einfluss auf Kapitalausstattung und -planung haben. Hier kommt nun eine wichtige Fragestellung zur Sprache, die es bei der Szenarioauswahl zu prüfen gilt: Wie lassen sich Szenarios bestimmen, die für den Gesamtbankstress nach MaRisk und Kapitalplanung im Rahmen der RTF geeignet sind? Eine einfache Verschiebung von Risikoparametern genügt den Anforderungen an ein plausibles Szenario für die Kapitalplanung sicherlich nicht.

Szenarioauswahl und -bewertung

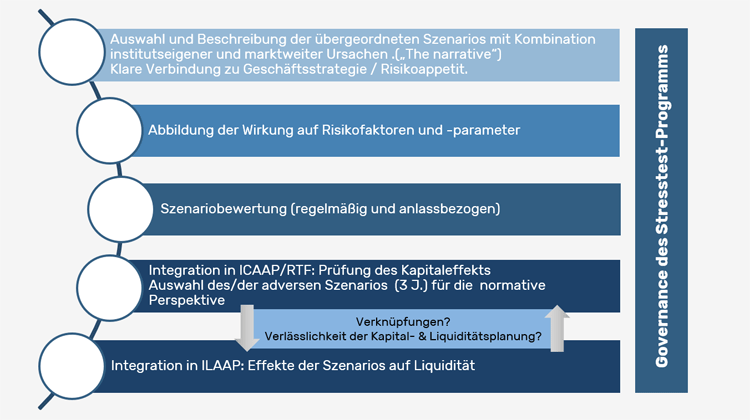

Die folgende Abbildung zeigt den Ablauf der Szenarioauswahl und -bewertung mit dem Ziel der Integration in den ICAAP – und analog auch in den ILAAP, wie weiter unten zu sehen sein wird.

Prozess der Auswahl angemessener Gesamtbankstress-Szenarios, die sich für die normative Perspektive des ICAAP und gleichzeitig den ILAAP eignen.

Aufgabe der Institute ist es, aus dem Pool an Szenarios jene zu identifizieren, die sich gleichzeitig als adverse Szenarios für die Kapitalplanung über den Horizont von drei Jahren eignen. Es gilt, das ‘Narrative´ – also die Geschichte – mindestens eines Szenarios über den Zeithorizont von drei Jahren zu entwickeln, welches die aus der Risikoinventur abgeleiteten wesentlichen Risiken des Instituts trifft. Differenziert zu betrachten ist vor allem die Intensität der Wirkung auf GuV und regulatorische Kapitalanforderungen im Zeitablauf.

Wesentliches Kriterium für die Eignung eines Szenarios ist der schon erwähnte Kapitaleinfluss, der spürbar, aber nicht zwingend sehr streng sein muss. Genau hier liegt auch die Chance bei der Auswahl der ICAAP-Stresstests, sind doch die klassischen Stresstests häufig mit hohen Konfidenzniveaus und damit sehr streng berechnet worden. Im Vergleich zum Status Quo könnte sich dadurch eine Entlastung ergeben, dass plausible Szenarios keineswegs auf alle Risiken zur gleichen Zeit in der gleichen Intensität wirken.

Angemessenheit der Stresstests im ICAAP

Die Bedeutung von Gesamtbankstresstests im Rahmen des ICAAP bestätigt das BaFin in seinem Kurzbeitrag zum neuen Leitfaden im BaFin Journal 06/18. Es spricht nun bei der Aufzählung der Änderungen von der Notwendigkeit „angemessener Stresstests im Rahmen des ICAAP“ in einem Zuge mit den beiden Perspektiven und der dreijährigen Kapitalplanung – eine kleine, aber feine und wohlüberlegte Änderung im Vergleich zum Wortlaut „ergänzend“ bei der oben angesprochenen ICAAP Definition im RTF-Leitfaden. Bei der Festlegung des institutseigenen Stresstestprogramms geht es also künftig vor allem um diese Angemessenheit für den ICAAP.

Stresstests und Kapitalfestlegung der Aufsicht

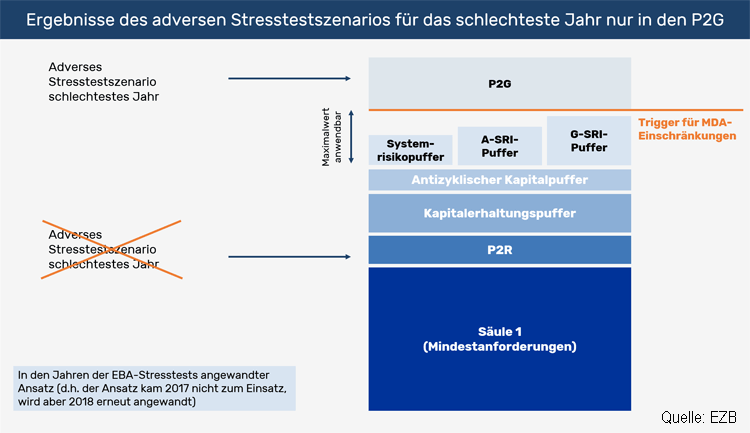

Ein zweiter Aspekt ist bedenkenswert, nimmt man den Blickwinkel der Aufsicht ein. Implikationen für die Kapitalplanung in der normativen Perspektive ergeben sich aus der neuen bzw. weiterentwickelten Methodik der EZB zur Festlegung des Kapitalbedarfs gemäß SREP SSM-Broschüre 2017 der EZB. Diese Methodik werden die nationalen Aufseher künftig auch auf die weniger bedeutenden Institute anwenden, möglicherweise in abgeschwächter Form. Stresstestergebnisse beeinflussen demnach sowohl die Säule 2-Kapitalanforderung (P2R) als auch die Säule 2-Kapitalempfehlung (P2G).

Die folgende Abbildung aus der SREP-Broschüre der EZB verdeutlicht die einzelnen Kapitalanforderungen in der normativen Perspektive.

Wirkung adverser Stresstest-Szenarios auf Kapitalfestlegung im SREP. (Quelle: EZB, 2018)

Neben Ergebnissen aus den regulatorischen Stresstests und der qualitativen Beurteilung der institutseigenen Stresstests berücksichtigen die Aufseher in der P2G – und hier schließt sich der Kreis – auch „jüngste Entwicklungen aus ICAAP-Stresstests das gesamte Institut betreffend“ (vgl. „Broschüre zur SREP-Methodik des SSM, EZB, 2018)“. Dies zeigt nochmals die grundlegende Bedeutung angemessener Gesamtbankstresstests für Kapitalplanung und den gesamten ICAAP.

Bedeutung der Stresstests für ICAAP und ILAAP

Ein Blick auf die europäischen Regelungen unterstreicht diese Bedeutung für das Risikomanagement-Framework und zwar nicht nur für den ICAAP, sondern auch für den ILAAP, den Prozess zur internen Beurteilung der angemessenen Liquiditätsausstattung.

Nach den im Oktober 2017 zur Konsultation vorgelegten EBA-Leitlinien zu bankinternen Stresstests müssen Institute bei der Governance ihrer Stresstestprogramme die „Stärkung des Risikomanagements, der Kapitalplanung und des Liquiditätsmanagements“ im Blick haben. Institute sollen die Verlässlichkeit der Kapital- und Liquiditätsplanung unter adversen Stressbedingungen evaluieren. Auch die EZB-Leitfäden zu ICAAP und ILAAP formulieren im gleichen Sinne, „regelmäßige Stresstests sollen die Angemessenheit des Kapitals bzw. der Liquidität unter widrigen Bedingungen sicherstellen“. Genau im Wortsinne des deutschen RTF-Leitfadens wird damit die Rolle der Stresstests als Voraussetzung für eine wirksame Kapitalplanung manifestiert. Neben der Beurteilung des Effekts auf die Kapital- bzw. Liquiditätsplanung ist aber Folgendes besonders wichtig: Die Verzahnung zwischen ICAAP und ILAAP.

Stresstests für die Kapital- und Liquiditätsseite sind über Geschäftsstrategie und Risikoappetit-Framework des Instituts konsistent abzuleiten. Die von der EBA geforderte Governance des Stresstest-Programms beinhaltet, wie in Abbildung 1 veranschaulicht, maßgeblich auch die sich notwendigerweise ergebende Vernetzung zwischen Solvabilität- und Liquidität-Stresstests. Adverse Szenarios dürfen also nicht isoliert nur für eine der beiden Seiten durchdacht und analysiert werden, sondern zwingend in ihrer Wirkung auch auf die andere Seite. Die Zusammenhänge müssen zudem für das Management und die Prüfer transparent gestaltet werden.

Fazit: Gesamtbankstresstests wichtig für Risikomanagement

Gesamtbankstresstests sind wesentlicher Bestandteil des Managementrahmens für die Risiko- und Liquiditätstragfähigkeit. Besonders wichtig ist in diesem Zusammenhang der Aufbau eines konsistenten Stresstestrahmens von der Geschäftsfeldanalyse oder -planung über die Strategie bis hin zu den Einflussfaktoren und deren Wirkung auf alle Risikoarten. Die Ableitung der Ergebnisse für die Kapital- und Liquiditätsplanung ist eine nicht zu unterschätzende Herausforderung. Eine neue Fokussierung der Gesamtbankstresstests auf die Verzahnung zwischen Kapital und Liquidität ist ein weiteres Kernelement, das in künftigen Prüfungen eine maßgebliche Rolle spielen wird.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.