Request to Pay gilt als wichtiger Trend in der Zahlungsverkehrslandschaft. Trotzdem wird der neue europäische Standard für elektronische Zahlungsanforderungen noch nicht in deren Produktwelten der Finanzdienstleister aufgenommen. Zu hohe Kosten, zu komplex?

Request to Pay ist ein wichtiger neuer Trend im Zahlungsverkehr.

Europäische Zahlungsverkehrsexperten schreiben dem neuen Standard für elektronische Zahlungsanforderungen Request to Pay (RTP) revolutionäres Potenzial zu. Sofern sich genug Nutzer finden, kann RTP die Zahlungsverkehrslandschaft komplett verändern, bisherige Zahlungsmethoden eventuell langfristig ablösen und die Prozesskosten für die Rechnungsbearbeitung in Unternehmen signifikant senken. Nur: Zum Marktstart von SEPA RTP am 15. Juni hatte kein einziges deutsches Kreditinstitut öffentlichkeitswirksam darauf aufsetzende Produkte angekündigt, nur ganz vereinzelt und sehr versteckt fanden sich entsprechende Angebote.

Nun fangen manche Revolutionen durchaus still und leise an, schon daher verbietet es sich, RTP für verfehlt zu halten. Zumal eine erhebliche Nachfrage nach entsprechenden Bankprodukten besteht, vor allem von Geschäftskundenseite. Das zeigt eine Umfrage der European Banking Association (EBA) bei europäischen Unternehmen zu den Einsatzmöglichkeiten von RTP sehr deutlich. Im Fokus der Befragung standen die Verwendung im Einzelhandel (Point of Sale), im eCommerce, bei wiederkehrenden Zahlungen und im Zusammenspiel mit elektronischen Rechnungen. Über alle denkbaren Szenarien hinweg signalisierten mindestens 90 Prozent der befragten Firmen Zustimmung oder sogar starke Zustimmung zu einer Verwendung von RTP in ihrem Haus.

Bezahlen mit einem Klick

Warum reagieren die Kreditinstitute dann so zögerlich? Liegt es am Aufwand oder ist die Umsetzung technisch zu komplex? Für ein besseres Verständnis hilft zunächst ein Blick auf das Funktionsprinzip. Der Rechnungssteller übermittelt beim Verkauf von Waren oder Dienstleistungen an den Käufer eine digitale Aufforderung im XML-Format, den dafür geschuldeten Betrag zu bezahlen. In dieser Nachricht sind sämtliche für den Transfer des Geldes benötigten Informationen in einem standardisierten Schema hinterlegt. Dies ist der eigentliche RTP. Mit einem Klick kann der Zahlungspflichtige die Daten in seine Banking-Umgebung übernehmen und muss die Zahlung nur noch autorisieren. Sein Finanzdienstleister führt den Auftrag aus und überweist den Zahlbetrag an die Bank des Zahlungsempfängers. Die unterrichtet ihren Kunden über die Annahme der Zahlungsanforderung und/oder den Geldeingang.

Zahlungsverkehrslandschaft insgesamt betroffen

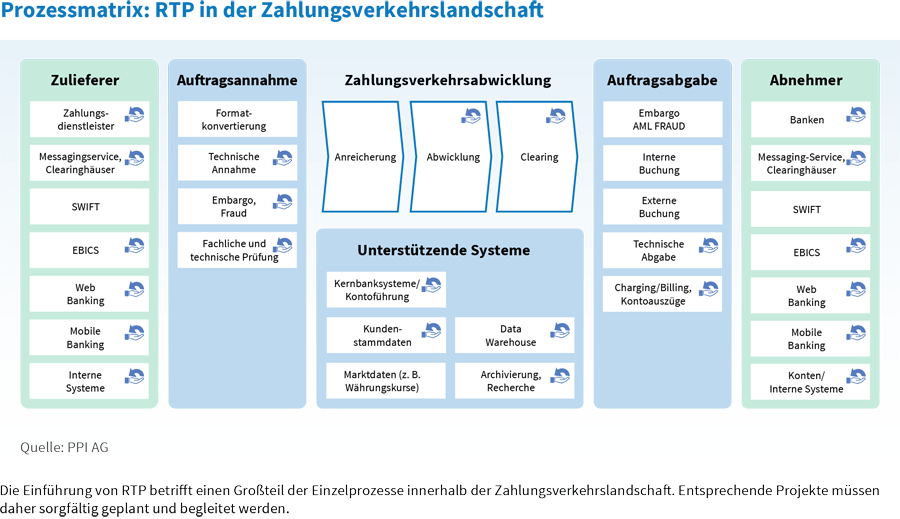

Aus den einzelnen Prozessschritten lässt sich bereits absehen, dass die Einführung von RTP für die Bank keineswegs trivial ist. Schließlich sind viele einzelne Prozesse in der Zahlungsverkehrslandschaft betroffen. Und ein neuer Zahlungsverkehrsstandard ist auch nicht umsonst und über Nacht implementierbar. Aber an sich dürften keine prohibitiv wirkenden Probleme auftauchen, insbesondere nicht für Institute, die SEPA Instant Payments bereits eingeführt haben. Schließlich ist RTP technisch kein Hexenwerk, basiert vielmehr auf XML, das im Zuge der Umstellung von Target2 und Swift auf ISO 20022 ohnehin jede Bank in ihre Systeme integrieren und für SEPA-Zahlungen beherrschen muss.

Die Einführung von RTP betrifft einen Großteil der Einzelprozesse innerhalb der Zahlungsverkehrslandschaft. Entsprechende Projekte müssen daher sorgfältig geplant und begleitet werden.

MVP helfen, technische Fragen zu klären

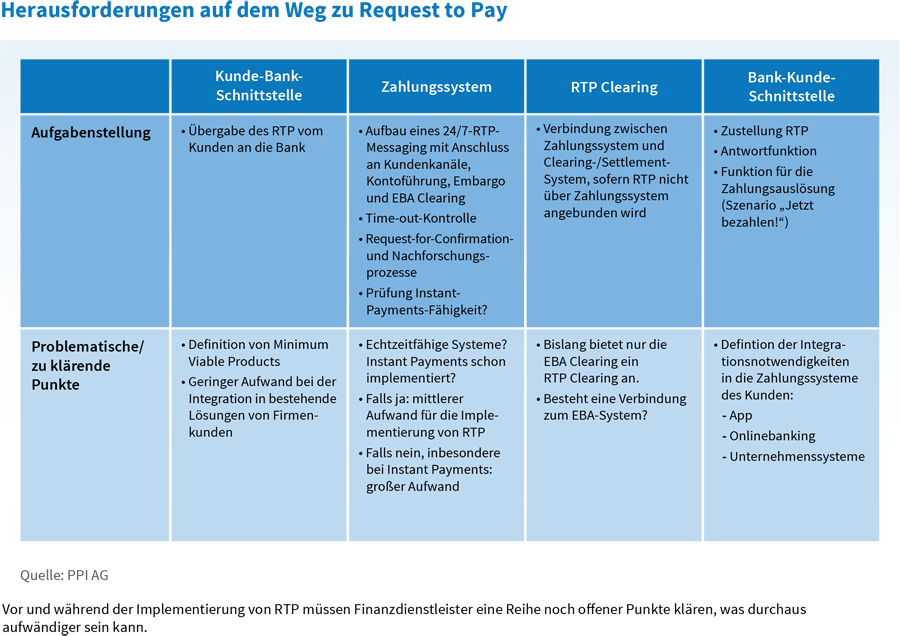

Den besten Weg in den künftigen RTP-Markt stellen Minimum Viable Products (MVP) dar. Sie bringen erste Erfahrungen bei der Umsetzung von RTP-Projekten, helfen dabei, die Kundenreaktion einzuschätzen, und schaffen vor allem endgültige Klarheit über den Aufwand. Der hängt nicht zuletzt an der Lösung einer Reihe technischer Fragestellungen:

- Im Bereich Kunde-Bank-Schnittstelle existiert aktuell kein zentrales Verzeichnis, welcher Kunde bei welchem Institut sein Konto hat. Um an unbekannte IBANs zu kommen, sind daher Umwege notwendig. Registrierungslösungen können hier ein gangbarer Weg sein, solange die Politik keine anderen Wege schafft.

- Beim Zahlungsablauf ist eine technische Lösung für das Matching gefragt, also für die Zuordnung von Antwortmeldungen an die Bank des Zahlungsempfängers zum ursprünglichen RTP. Auch gilt es zu entscheiden, welche Zahlmöglichkeiten angeboten werden.

- Für das RTP Clearing bietet bislang nur EBA Clearing konforme Prozesse an. Um möglichst viele Zahlungsempfänger und Zahler abzudecken, müssen andere Clearinghäuser nachziehen.

- Was die Bank-Kunde-Schnittstelle angeht, muss die Integration von RTP ins Frontend der Banksysteme neuesten Erkenntnissen für die User Experience (UX) folgen, da ansonsten ein Akzeptanzmangel auf Zahlerseite droht.

Vor und während der Implementierung von RTP müssen Finanzdienstleister eine Reihe noch offener Punkte klären, was durchaus aufwändiger sein kann.

Kosten etwa vergleichbar mit Instant-Payments-Einführung

Wieviel Zeit und Ressourcen ein RTP-Projekt in Anspruch nimmt, lässt sich pauschal nur schwer beantworten. Aber einige grobe Richtwerte helfen bei einer ersten Einschätzung: Wird ein entsprechendes Projekt mit der klassischen Wasserfallmethodik angegangen, sind 18 bis 24 Monate Dauer anzusetzen. Mit modernen Mitteln wie einer agilen Entwicklung lässt sich dieser Zeitraum aber verkürzen. Wichtig ist dabei vor allem, eine klare strategische Vorstellung zu haben, was ein RTP-Produkt können soll. Außerdem muss dieses in die langfristige Geschäftsplanung des Finanzinstituts passen. Die tatsächlichen Kosten sind von den jeweiligen konkreten Gegebenheiten abhängig. Aber sie dürften ungefähr mit denen einer Instant-Payments-Einführung vergleichbar sein. Ist diese bei einem Institut bereits geschehen, fallen nur noch etwa 30 bis 40 Prozent dieser Kosten an.

Fortführung der Digitalisierung

In jedem Fall dürfte sich die Investition recht bald amortisieren. Denn Produkte und Services rund um RTP stärken die Kundenbindung und können den Instituten helfen, Marktanteile zurückzugewinnen. Zumal bisher noch kein großer Player in einer Marketingkampagne verkündet hat, in den Markt rund um RTP einzusteigen. Dass die Masse der Finanzinstitute stattdessen lieber abwartet, mag angesichts der globalen Gesamtsituation vielleicht verständlich sein, wirklich einleuchtend ist es nicht. Denn letztlich ist RTP die logische Fortführung des Digitalisierungsprozesses in Staat und Gesellschaft. Eine analoge Rechnungsbearbeitung wird sich sehr bald kein Unternehmen mehr leisten können, egal ob dahinter wirtschaftliche Notwendigkeiten oder rechtliche Erfordernisse wie der eBilling-Zwang der öffentlichen Hand stehen. Auch zukünftige Entwicklungen des Finanzsystems wie der digitale Euro werden sicherlich mit eBilling und RTP eher mitzugehen sein als auf analogem Weg. Wer früher digitalisiert, arbeitet später entspannter.

Whitepaper Request to Pay

Detaillierte Ausführungen zu den erwartbaren technischen Fragestellungen, dem Aufwand und den Marktchancen von RTP enthält das aktuelle Whitepaper „Wie Request to Pay für Finanzdienstleister zur Erfolgsgeschichte wird“ des Hamburger Beratungs- und Softwarehauses PPI AG. Es steht hier zum kostenlosen Download bereit.