In vielen Banken kollidieren der Wille zur Innovation und die Fokussierung auf die absehbar durch KI generierten Erträge: Denn den durch KI zu erwartenden Effizienzgewinnen stehen hohe Initialaufwände entgegen, was die Umsetzung von KI-Projekten ausbremst.

Beim Einsatz Künstlicher Intelligenz stehen Banken vor schwierigen Investitionsentscheidungen.

Künstliche Intelligenz wird zukünftig eine feste Größe im Bankwesen sein, beginnend mit Back-Office-Aufgaben und zunehmend auch im direkten Kundenkontakt. Insbesondere im Back Office konnten bereits erste Erkenntnisse gewonnen werden, beispielsweise durch pilotierte Wissens-Bots, KI-gesteuerte Fraud-Komponenten oder KI-gesteuerte Preismodelle.

Für Finanzdienstleister steht der große Durchbruch in der Produktivität noch bevor. Das ergab eine Studie der Strategieberatung Roland Berger, wonach 49 Prozent der befragten Entscheidungsträger einen Durchbruch in der KI-Technologie für ihr Unternehmen bis 2025 erwarten. Dies ist auch auf die Notwendigkeit vieler Finanzinstitutionen zurückzuführen, zunächst Grundlagenarbeit in ihren Datenspeichern zu betreiben, um dann aufbauend auf einer belastbaren Dateninfrastruktur effektive KI-Modelle zu trainieren.

Makroökonomische Hintergründe bremsen Investitionsappetit

Im Kontext von hartem Wettbewerb, geopolitischen Spannungen und den daraus resultierenden ökonomischen Herausforderungen sehen sich viele Banken einem starken Kostendruck ausgesetzt. Um dieser Realität mittelfristig zu begegnen und gleichzeitig die Folgen von Arbeitskräftemangel und zunehmender Alterung aufzufangen, muss Künstliche Intelligenz Teil der Zukunftsstrategie von Banken sein. Hierfür sollte als erster Schritt die Daten-, Schnittstellen- und IT-Infrastruktur von Geldinstituten aktualisiert werden.

Auch nach Abschluss unbedingt notwendiger Transformationsprojekte zur Erstellung sauberer Datenstrukturen entstehen beim Betrieb von KI-Modellen hohe fixe Kosten für Entwicklung, Training und Wartung. Wesentliche Treiber sind Gehälter für KI-Experten sowie Bereitstellungskosten für leistungsfähige Hardware, die für das Training und den technischen Betrieb von entwickelten KI-Anwendungen zur Verfügung gestellt werden müssen. Entscheidend ist die Fähigkeit, entwickelte Use-Cases auf der vorhandenen Hardware skalieren zu können, um letztendlich Effizienzgewinne erzielen zu können.

Return on Investment ist stark Use-Case-abhängig

Mit Blick auf die hohen finanziellen Vorleistungen sehen sich Banken daher mit einem Dilemma konfrontiert. Investitionen in Künstliche Intelligenz sind für den Erhalt der Wettbewerbsfähigkeit, insbesondere gegenüber FinTechs, unerlässlich. Erste Pilotprojekte zeigen aber auch, dass vereinzelt die Erwartungen an KI enttäuscht werden. Wenn das Management bereit ist, in IT-, Daten- und KI-Infrastruktur zu investieren und Innovationen im eigenen Haus aktiv voranzutreiben, ist daher im Gegenzug ein funktionierendes Innovationsmanagement zwingend erforderlich, das die Marktfähigkeit einzelner KI-Business Cases im Hinblick auf Aufwand und Nutzen bewerten kann, bevor es in die Umsetzung geht.

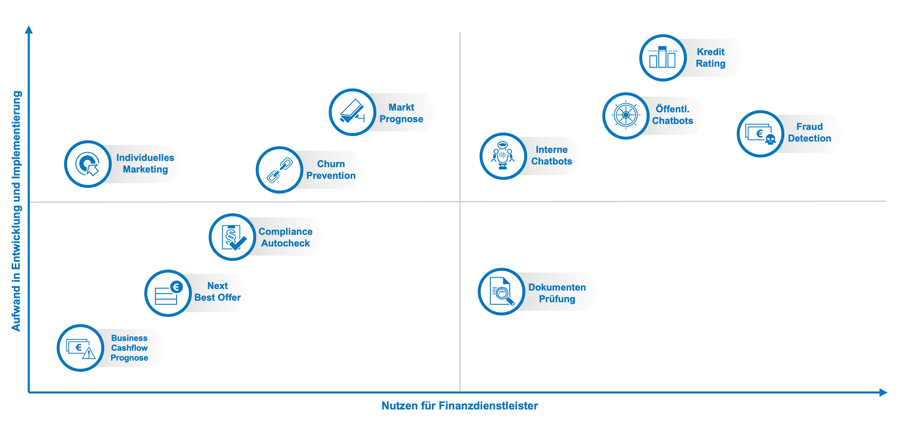

Entscheider sollten mittelfristig einen Fokus auf Use-Cases legen, die zwar hohen Implementierungsaufwand benötigen, jedoch auch signifikanten Nutzen versprechen.

Im Grundsatz sollten Innovatoren Anwendungsfälle von Künstlicher Intelligenz objektiv nach Umsetzungsaufwand und erwartetem Nutzen für ihr Institut bewerten, um den Return on Investment (ROI) zu approximieren. Auf Basis dieser Analyse können Use-Cases entsprechend des verfügbaren Budgets und Planungshorizonts in die engere Wahl genommen werden. Für die meisten Institute sind Anwendungsfälle wie stark individualisiertes Marketing, die Prävention von Kundenabwanderung durch Churn Prevention oder ein Marktmodell zur Analyse makroökonomischer und politischer Zusammenhänge deshalb uninteressant. Diese Anwendungsfälle erfordern eine sehr komplexe KI-Modellierung, welche im aktuellen Stadium konventionelle Tools nicht signifikant übertreffen können.

Mächtige KI ist mit hohen Integrationsleistungen verbunden

Deutlich realistischer ist der Einsatz von Künstlicher Intelligenz für Aufgaben mit geringen Abhängigkeiten innerhalb des eigenen Bankensystems. Prominente Beispiele sind Next-Best-Offer-Systeme für Vertriebsmitarbeiter, welche durch die Analyse einer Vielzahl von Vertragsdaten erfolgversprechende Folgeangebote identifiziert, oder die KI-gestützte Analyse von Cashflows zur Vermeidung von Liquiditätsengpässen. Dieser Anwendungsfall gewinnt insbesondere durch die steigende Anzahl von Echtzeitüberweisungen im Euro-Raum an Relevanz. Auch die interne Überprüfung von Prozessen durch einen Compliance-Autocheck kann mit vergleichsweise geringem Aufwand durch eigene KI-Implementierungen umgesetzt werden.

Den größten Mehrwert versprechen jedoch komplexe Anwendungsfelder, die einzelne Prozesskomponenten der Wertschöpfung eines Finanzinstituts disruptieren. Allen voran sind hier Fraud Detection Modelle zu nennen, die bereits heute signifikant bessere Ergebnisse erzielen als ihre regelbasierten Vorfahren. Dies gilt für die Prüfung von Dokumenten auf Betrug, für die Geldwäscheprävention, insbesondere aber für KI-Modelle zur Erkennung von Betrug im Zahlungsverkehr. Durch die verpflichtende Einführung des Namensabgleichs bei Empfängerkonten und die steigenden Betrugsraten bei Echtzeitüberweisungen sind Banken stark gefordert, die Weiterentwicklung ihrer Betrugserkennungssysteme durch künstliche Intelligenz voranzutreiben.

Intelligente Chatbots sind bereits als erste Pilotprojekte bei einigen Banken im Einsatz und haben sich mittlerweile flächendeckend durchgesetzt. Besonders vielversprechend sind interne Wissensbots, die Sachbearbeitern individuell die benötigten Informationen zur Verfügung stellen und so die Effizienz des zentralen Supports, aber auch des klassischen Bankberaters enorm steigern. Auch kundenseitige Chatbots stehen in den Startlöchern, um die bislang unbefriedigenden regelbasierten Bots auf den Webseiten vieler Banken abzulösen. Nicht zu vernachlässigen bei der Implementierung interner wie externer Chatbots ist der Aufwand für Feintuning, Testing und Retraining der Modelle. Denn selbst bei Verwendung eines mächtigen Basismodells wie GPT oder Llama müssen die Antwortmöglichkeiten eines Bots eingeschränkt und an das eigene Institut angepasst werden.

Eigenentwicklung ist nur für große Institute sinnvoll

Wegen hoher Vorleistungen für disruptive KI-Modelle in der Betrugserkennung, durch Chatbots oder in anderen Bereichen ist die Entwicklung solcher Module insbesondere für große Institute realistisch. Denn sie verfügen über genug Budget, um Hardware, KI-Experten sowie eine skaliert IT-Infrastruktur zur Verfügung zu stellen. Durch diese Gegebenheiten können ausgewählte Anwendungsfälle durch ein dezidiertes Data Science Team vorangetrieben und bereits produktive KI-Modelle gewartet werden.

Kleine und mittelgroße Geldhäuser sind gut beraten, aussichtsreiche KI-Module nicht inhouse zu entwickeln. Stattdessen sollten sie ausgewählte KI-Module als externe Services an ihre Systeme anbinden. Dies beugt sprungfixen Kosten für Entwicklung, Wartung und Betrieb vor und sichert eine hohe Flexibilität. Ein besonderes Augenmerkt ist in diesem Kontext auf den Austausch von Daten zu legen, welche über eine Schnittstelle zur individuellen Anpassung angebundener KI-Module verwendet werden.

So könnte beispielsweise ein Wissensbot über einen Serviceanbieter bezogen werden, welcher die Qualität und Verfügbarkeit des zugrundeliegenden Modells sicherstellt. Der Wissensbot wird über eine sichere Schnittstelle mit internen Dokumenten der Bank angereichert, sodass er dem Endnutzer, beispielsweise einem Sachbearbeiter des Geldhauses, relevante Informationen zur Verfügung stellen kann. Aus diesem Grund ist es besonders wichtig, auf entsprechende Zertifizierungen des Serviceanbieters zu achten, welche den Betrieb und Austausch von Daten in einem zulässigen regulatorischen Rahmen sicherstellen.