„Wer Visionen hat, sollte zum Arzt gehen“, hat Ex-Bundeskanzler Helmut Schmidt kantig zu Protokoll gegeben. Bei Daten ist das anders: Die Erschließung von KI-Innovationen bedarf einer Datenvision, zu welcher sich auf Vorstandsebene commited wird.

Banken benötigen eine Datenstrategie.

Keine Technologie wird in absehbarer Zeit die Geschäftsmodelle von Finanzinstituten so stark beeinflussen wie Künstliche Intelligenz (KI). Durch die Entwicklung und Implementierung intelligenter Modelle haben Banken die Möglichkeit, vorhandene Prozesse grundlegend zu verbessern und Angebote für ihre Kunden zu entwickeln, die über das klassische Portfolio hinaus gehen. Grundlage hierfür ist eine tragfähige Datenstrategie, welche durch eine Datenvision motiviert wird.

Für viele Institute gilt jedoch weiterhin: Eine unternehmensweite KI- oder Datenstrategie wurde noch nicht entwickelt und wird stattdessen durch einzelne unabhängige Projekte überbrückt, welche separierte Use Cases umsetzen. Um als Geldinstitut breitflächig von den im Haus vorhandenen Daten profitieren zu können, sollten Entscheider in Betracht ziehen, eine bereichsübergreifende Daten- Und KI-Strategie zu entwickeln und somit den Grundstein für datenbasiertes Banking zu legen. Dadurch können zwischen Abteilungen Synergieeffekte erzielt und Infrastrukturthemen gesammelt angegangen werden.

Erschließung von Datenpotenzialen erfordert Priorisierung auf Vorstandsebene

Ob Web 4.0, Blockchain oder Cloud Computing: Technologische Trends wurden bislang innerhalb vieler Banken insbesondere durch Fachabteilungen im Rahmen von Implementierungen an konkreten Produkten oder Anwendungen vorangebracht. Dadurch kann die Relevanz bestimmter Themen in konkreten Pilotprojekten demonstriert und in einem zweiten Schritt können tatsächlich relevante Trends unternehmensweit durch ein Commitment auf Vorstandsebene auf die Agenda gesetzt werden.

Die Mehrwert-generierende Verwendung von Datenschätzen wird – anders als andere technologische Trends – mittelfristig über den Erfolg von Geldhäusern entscheiden. Vorstände sollten deshalb nicht auf Innovationen innerhalb ihrer Fachabteilungen warten, sondern aktiv eine unternehmensweite Datenstrategie entwickeln. Im Rahmen einer solchen Strategie können auf C-Level die Weichen für die Entwicklung neuer Geschäftsmodelle und Prozesse gestellt werden, die aktiv Daten als Asset verwenden.

Auf die Datenstrategie folgt die KI-Strategie einer Bank. Google-CEO Sundar Pichai verglich zuletzt die neuesten Entwicklungen in Künstlicher Intelligenz mit der Entdeckung des Feuers, was Bankenlenkern ein wichtiger Hinweis sein sollte: KI wird auch und insbesondere für Finanzinstitute zum entscheidenden Baustein in der Ausbeutung vorhandener Datenschätze. In vielen Banken werden diese jedoch noch nicht weitreichend als zentraler Teil der eigenen Wertschöpfungskette begriffen. Um diesen Paradigmenwechseln für das eigene Geldinstitut aufzugreifen, sind Entscheider gut beraten, für ihr Haus Chancen zu evaluieren und eine Datenstrategie zu entwickeln, welche die Verwendung Künstlicher Intelligenz als wichtigen Aspekt berücksichtigt.

Umsetzung der Datenvision muss durch technische und geschäftliche Bestandteile operativ getragen werden

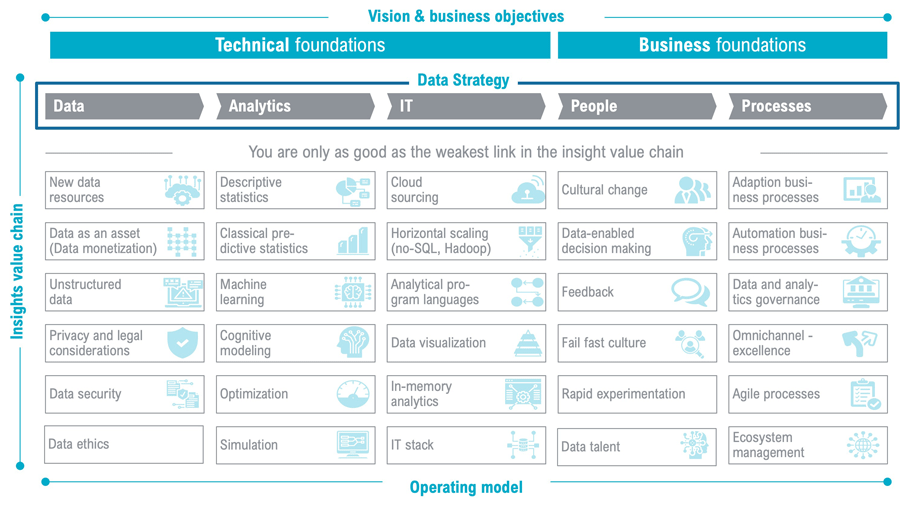

Datengetriebene Innovationen, beispielsweise durch die Implementierung von KI, sollten somit kontinuierlich vorangetrieben werden. In der Umsetzung empfiehlt sich für Entscheider die Berücksichtigung technischer sowie geschäftlicher Bausteine, welche zusammen ein ganzheitliches Operationsmodell bilden. Dieses kann beispielsweise projektbezogen zur Umsetzung einzelner Innovationen verwendet werden. Entscheidend ist die ganzheitliche Betrachtung aller Bestandteile, um Produktivitätsverluste zu vermeiden.

Entscheider sollten im Rahmen ihrer Datenstrategie technische wie geschäftliche Aspekte berücksichtigen.

Technisch sind Transformationsprozesse von den vorhandenen Daten aus zu entwickeln. Das notwendige Verständnis von Daten als Asset und nicht als Nebenerzeugnis erfordert hierbei je nach Unternehmenskultur eine erneute Fokussierung auf die vorhandenen Datenvorkommnisse. Diese gilt es zu identifizieren und die Nutzbarkeit der Daten zu analysieren. Insbesondere die Verbindung unterschiedlicher Daten-Silos birgt die Chance, bedeutsame Synergieeffekte zu erzielen. So kann beispielsweise die Verwendung unstrukturierter Daten in Kombination mit strukturierten Daten oder die Verknüpfung von Daten unterschiedlicher Fachabteilungen zu Erkenntnissen führen, welche bei isolierter Betrachtung einzelner Datenfelder unsichtbar bleiben würden. In diesem Prozess ist zu prüfen, inwieweit neu erschlossene Datenquellen unter Berücksichtigung des Datenschutzes und der Compliance verwendet werden können.

Unternehmenskultur ist entscheidender Faktor für Transformationsprozesse

Für ein ganzheitliches Bild auf datengetriebenes Banking und die damit verbundenen Innovationen müssen die Voraussetzungen in Unternehmen für Innovationsprojekte berücksichtigt werden. Dazu gehören unter anderem die erforderlichen Skills für Umsetzung und Betrieb datengetriebener Lösungen.

Damit Mitarbeiterinnen und Mitarbeiter datengetriebene Innovationen und wegweisende KI-Ansätze erfolgreich umsetzen können, sollten Entscheider die Kultur innerhalb ihres Instituts ins Auge fassen. Wichtige Aspekte einer erfolgsversprechenden Kultur, sind unter anderem die Möglichkeit, aus Fehlern aktiv lernen und sich als Mitarbeiter ausprobieren zu können sowie schnell Feedback zu den eigenen Ideen zu erhalten. Aber auch die Talentsuche und Mitarbeiterweiterentwicklung und -bindung stellen Topprioritäten für Finanzinstitute dar. Die jeweiligen Anforderungen aus Anwendungsfällen sollten auf Vorstandsebene transparent gemacht werden.

Die avisierte Unternehmenskultur und Datenphilosophie sollten sich in den Betriebsprozessen widerspiegeln. Die Umsetzung datengetriebener Prozesse profitiert von agilen Arbeitsweisen, da diese kurze Feedback-Schleifen ermöglichen.

Geschäftsmodelle sind ausgehend von dem Asset Daten zu denken

Grundlage einer nachhaltigen KI-Strategie ist das unternehmensweite Verständnis von Daten als Asset, das innovative Prozesse und Geschäftsmodelle begründet und nicht nur begleitet. Entscheider sollten deshalb als ersten von vielen Schritten durch eigenes Vorbild eine konstruktive Unternehmenskultur begründen, die Daten bei der Erschließung von Prozessen und Anwendungen in den Mittelpunkt stellt. Unverzichtbar hierfür ist eine eng verzahnte Daten- und KI-Strategie, die von der Vorstandsebene ausgehend ins Unternehmen transportiert wird. Zu einer gelungenen Adaption datengetriebener Anwendungsfälle sind somit neben Kultur und Strategie auch Aspekte des Organisationsaufbaus, technische Voraussetzungen und Auswirkungen auf Prozesse zu beachten – orientiert an einer Weg weisenden Datenvision.

Dabei muss man sich auch nicht von der Verachtung Helmut Schmidts für Visionen irritieren lassen. Denn er gestand ein: „Sie haben einem uralten Mann zugehört. Sie müssen ihn nicht unbedingt ernst nehmen“.