Immer mehr Unternehmen führen Konzepte der Industrie 4.0 ein. Banken und Sparkassen müssen im Hinblick auf das Firmenkundengeschäft überlegen, welche Rolle sie in den entstehenden digitalen Wertschöpfungsnetzwerken der Industrie einnehmen wollen.

Finanzinstitute müssen sich in digitalen Ökosystemen positionieren.

Der Industrie Deutschlands stehen neben den Effekten des Corona-Virus mindestens zwei sich gegenseitig verstärkende Disruptionen ins Haus:

- Zum einen die Dekarbonisierung und die Umsetzung weiterer Nachhaltigkeitskonzepte,

- zum anderen die umfassende Digitalisierung der Geschäfts- und v. a. Produktionsprozesse, die mit den Schlagwörtern „Industrie 4.0“ oder dem Internet of Things (IoT) umschrieben werden kann.

Industrie 4.0 vernetzt Maschinen

Auf Basis von DLT-Systemen (Distributed-Ledger-Technologien – Blockchain) baut die Großindustrie in diesem Zusammenhang sogenannte digitale Ökosysteme – oder besser gesagt: digitale Transaktions- und Wertschöpfungsnetzwerke – auf, an die sich die Zulieferer zukünftig andocken werden müssen.

Grob gesagt, bedeutet das Konzept der Industrie 4.0 die Vernetzung von Maschinen über cyber-physikalische Systeme: Über Sensoren an den Maschinen werden Maschinendaten erhoben und ausgelesen sowie „digitale Zwillinge“ realer Aktiva und Objekte geschaffen. Diese digitalen Zwillinge stellen sozusagen „digitale Akten“ realer Objekte dar.

Die resultierenden Massendaten (Big Data) werden dann in sogenannten Data Lakes (Datenseen) – Systemen zur Speicherung der Rohdaten eines Unternehmens – abgelegt, die quasi das Gedächtnis der digitalen Welt darstellen. Diese Datenseen können wiederum in sogenannte Daten-Clouds – Speicher- und Rechnerkapazitäten, die über das Internet bereitgestellt werden – überführt werden.

Blockchain als Buchhaltung der Industrie 4.0

Methoden der Künstlichen Intelligenz (KI) als Hirn der digitalen Welt analysieren die Daten, erstellen Prognosen, heben Effizienzpotenziale und tragen zur Entwicklung neuer Geschäftsmodelle bei. Die Cloud-Anbieter, die die Speicherung der Daten vornehmen bieten den Firmenkunden entsprechende KI-Anwendungen zur Analyse der Daten als Apps gleich mit an.

Damit die Datenströme zwischen den Maschinen sicher sind, können sie durch DLT abgesichert werden, DLT-Systeme können als im Internet dezentral verteilte, relativ manipulationssichere Datenbanken verstanden werden. Sie stellen sozusagen die Buchhaltung der digitalen Welt dar. Insbesondere ermöglichen sie über sog. Tokens einen sicheren Wertetransfer über das Internet.

DLT schaffen damit die Möglichkeit, dass zwischen den Maschinen für einzelne Leistungen Mikrozahlungen erfolgen können. DLT stellt nicht nur die Datensicherungsschicht in der Industrie 4.0, sondern auch das Bindeglied zwischen Realwirtschaft und Finanzwirtschaft dar.

Digitale Ökosysteme der Industrie 4.0

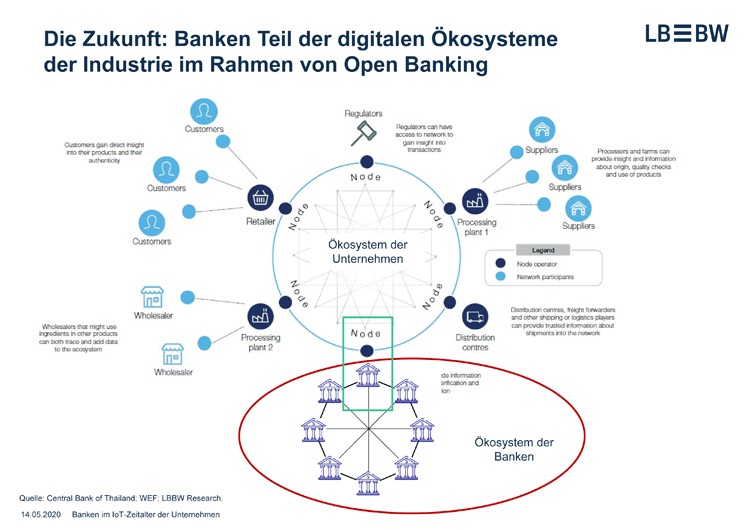

Die Großindustrie baut auf Basis von DLT digitale Transaktionsnetzwerke, sogenannte Ökosysteme, auf. Digitale Ökosysteme sind sich dynamisch entwickelnde Gemeinschaften verschiedenster Akteure, die durch die Nutzung eines gemeinsamen Sets an Ressourcen (z.B. über eine Plattform) und durch die Einhaltung gemeinsam vereinbarter Werte (Governance) Märkte bilden und in einem gemeinsamen Geschäftsmodell Werte schaffen.

Damit die Objekte innerhalb dieser Systeme autonom agieren und Verrechnungen zwischen ihnen stattfinden können, werden gleichzeitig digitale Bezahlsysteme für sie entwickelt. DLT ermöglicht es, kleinteilige Finanztransaktionen zwischen den dezentral interagieren Teilnehmern in Echtzeit zu berechnen, in Rechnung zu stellen, zu begleichen und buchhalterisch abzubilden.

Strategische Fragen für Banken

Vor diesem Hintergrund dürfte es für die Banken zentral sein, sich an die Ökosysteme der Industrie 4.0 anzudocken. Traditionelle Intermediärsaufgaben werden sich nämlich durch DLT verändern, neue Rollen werden entstehen, und Softwareapplikationen werden stark an Bedeutung gewinnen. DLT sind für die Finanzindustrie damit eine große Chance zur Gestaltung neuer Geschäftsmodelle.

Durch DLT-Systeme verändern sich Grundaufgaben der Finanzindustrie fundamental. Tokenisierung ist der Prozess der digitalen Abbildung eines vorhandenen realen Vermögenswerts auf einer DLT. DLT-Systeme ermöglichen es, Wertpapiere ex-post zu tokenisieren, d. h. digital abzubilden, und gleichzeitig sui generis („native“) digitale Assets zu kreieren.

DLT-Systeme ermöglichen zudem programmiertes digitales Geld. Hierfür stehen langfristig unter Umständen Angebote digitalen Zentralbankgelds (Central Bank Digital Currency – CBDC) oder privatwirtschaftliches digitales Geld (z. B. Facebooks Libra Coin) zur Verfügung, sei es in Form eines digitalen Kontos bei einer Zentralbank, sei es als Kryptowährung auf einer DLT-Plattform, die für den Zahlungsverkehr in den IoT-Systemen genutzt werden könnte.

Um Mikrozahlungen zwischen Maschinen und Objekten zu ermöglichen, sind zuvor für diese Entitäten digitale Identitäten zu schaffen. Finanzinstitute bekommen hier neue Aufgaben als Verwahrsammelstelle für digitale Assets (Custody) sowie Erzeuger und Verwalter von digitalen Identitäten.

Banken müssen sich in Ökosystemen positionieren

Für die Banken ist nun eine entscheidende Frage, wie sie sich in diesen Ökosystemen in Bezug auf das IoT positionieren. Denn nicht nur stellen Industriebanken mögliche Wettbewerber in diesen Systemen dar, sondern auch die Tech-Konzerne. Die potenziell neue Konkurrenz seitens Software-Firmen ergibt sich aus Kostenvorteilen derselben. Erstens, weil die Gründung einer Bank teuer, die Gründung einer Software-Firma relativ günstig ist. Cloud-Anbieter machen die Gründung einer Software-Firma zudem einfach; und das Hinzufügen von FinTech-Services in ein Firmenportfolio ist ebenfalls relativ günstig.

Banken werden Teil der digitalen Ökosysteme der Industrie im Rahmen von Open Banking.

Fazit: Banken müssen in neue Technologien investieren

Gerade die traditionellen Banken müssen in dieser Situation aufpassen, dass ihr nicht durch Tech-Firmen oder branchenfokussierte Banken der Industriekonzerne zukünftige Aufgaben wie die Organisation des Zahlungsverkehrs in Industrie-4.0-Netzwerken weggenommen werden, sodass ihnen im Extremfall am Ende lediglich regulatorisch auferlegte Dienstleistungen verbleiben.

Banken müssen daher noch stärker als bislang in ihre technologischen Kenntnisse und Möglichkeiten investieren, um in den nächsten Jahren insbesondere die digitale Transformation des Mittelstands begleiten zu können. Denn es ist zu erwarten, dass es in den nächsten Jahren ein Zeitfenster geben wird, innerhalb dessen die Zulieferunternehmen von der Großindustrie Gelegenheit bekommen, sich an deren DLT-Systeme anzudocken.