Die Gesellschaft strebt eine digitale und nachhaltige Wirtschaft an. Hausbanken können langfristig Kunden gewinnen und halten, wenn sie sich entsprechend entwickeln. Eine aktuelle Studie zeigt, warum Banken sich jetzt aktiv um Nachhaltigkeit bemühen sollten.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

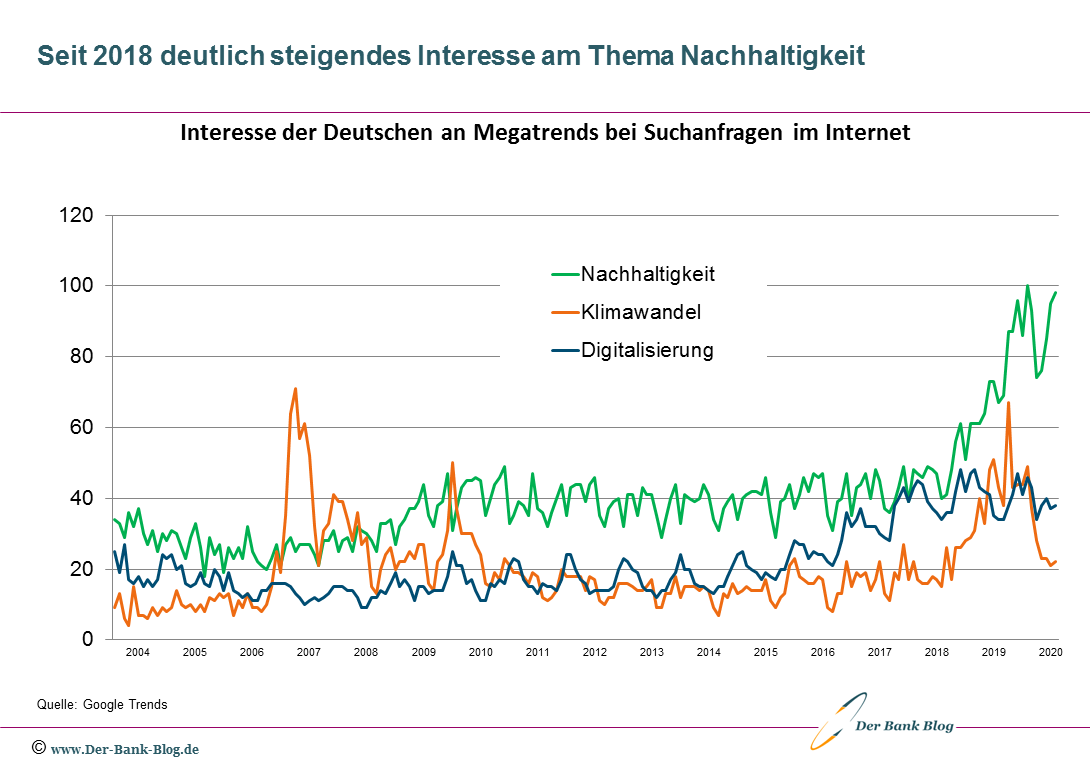

Nachhaltigkeit ist ein fundamentaler Megatrend, der in der Breite der Gesellschaft verankert ist. Zwei Drittel aller Bankkunden in Deutschland sind entweder komplett von Nachhaltigkeit überzeugt oder zumindest nachhaltigkeitsorientiert. Das Thema beeinflusst zunehmend das Konsumentenverhalten und entwickelt sich auch im Bankgeschäft zu einem zentralen Treiber für die Transformation der Kreditwirtschaft.

Um die Verbreitung des Themas Nachhaltigkeit in der Finanzindustrie zu untersuchen, hat das Beratungsunternehmen zeb im Sommer 2020 eine Studie durchgeführt und mit den Ergebnissen einer vorherigen Studie von 2014 verglichen. Dabei kamen die Autoren zu dem Ergebnis, dass die Anzahl der Menschen, die sich um Nachhaltigkeit sorgen, in den letzten 6 Jahren um 300 Prozent gewachsen ist. Damit gehen Anforderungen an die Wirtschaft und nicht zuletzt an den Finanzsektor einher.

2018 führt der „Greta-Effekt“ zu einer deutlichen Steigerung des Interesses der Deutschen am Thema Nachhaltigkeit.

Zufriedenheit mit der Hausbank

Zunächst wurde eine Korrelation zwischen Kundenprofilen mit Tendenz zur Nachhaltigkeit und der generellen Zufriedenheit mit der Leistung der eigenen Hausbank festgestellt. Aktuell wünschen sich zwei Drittel der Befragten, dass ihre Hausbank Fortschritte hin zu mehr Nachhaltigkeit macht. Wird die Thematik Nachhaltigkeit von Banken nicht bedient, ist dieses Kundensegment allerdings bereit, den Finanzpartner schnell zu wechseln.

Potenziale ausschöpfen

Bei Privatkunden sind ganze zwei Drittel des jährlichen Marktvolumens von insgesamt 50 Milliarden Euro Erträge pro Jahr von Nachhaltigkeit zumindest tangiert. Für eine nachhaltige Bank seien Kunden auch bereit, mehr zu bezahlen. Im Hinblick auf diese Zielgruppe, seien damit zusätzlich Ertragspotenziale von ca. 820 Millionen Euro realisierbar. Dazu kommt ein Marktpotenzial von ca. 1,6 Milliarden Euro, das zum Beispiel durch das Angebot von ESG-konformen Investments ausgeschöpft werden könne.

Unterstützende Regulatorik

Gleichzeitig sei eine Steigerung von Regularien in den nächsten Jahren notwendig, um Rahmenbedingungen für die Implementierung von Nachhaltigkeit zu schaffen. Die traditionellen Kreditrisiken müssen nun um umwelt- und sozialspezifische Herausforderungen erweitert werden und ebenso professionell gemanagt werden.

Eine ganzheitliche Betrachtung des Finanzsektors sei dabei entscheidend, um den gesellschaftlichen Erwartungen gerecht zu werden. Auf diese Weise könnte die Regulierung dabei helfen, die bestehenden Ertragspotenziale freizulegen.

Nachhaltigkeit in der Finanzbranche

Das Thema Nachhaltigkeit ist ein ganzheitliches Thema, das konsequent durch die gesamte Wertschöpfungskette der Kreditindustrie gedacht werden muss. Dabei gilt es, Intransparenz und Reputationsschäden zu vermeiden. Das sogenannte oberflächliche Green-Washing wird dabei vom werteorientierten Kunden abgestraft werden. Wer die bestehenden und noch kommenden Regularien diesbezüglich einhält und mit Gestaltungswillen voran geht, werde in Zukunft einen großen Marktanteil gewinnen können.

Drei Handlungsschritte für die Transformation zur Nachhaltigkeit

Aktuell gibt es laut den Autoren aber noch reichlich Nachholbedarf bei den Finanzdienstleistern. Um werteorientierte Kunden systematisch und langfristig zu gewinnen, müsse das Wettbewerbsprofil in Sachen Nachhaltigkeit gestärkt werden. Um die Transformation zur nachhaltigen Bank anzugehen, empfehlen sich dabei drei Handlungsschritte:

- Klarheit über Betroffenheit, Positionierungspotenziale und aktuellen Reifegrad schaffen.

- Ganzheitliche und individuell glaubwürdige strategische Positionierung erarbeiten.

- Strategische Roadmap mit einem individuellen Transformationspfad aufsetzen.

Die Banken, die es schaffen, den Transformationspfad einzuschlagen, werden sich entsprechend des gesellschaftlichen Trends langfristige Ertragsquellen sichern können.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.