Vielfältige Neuerungen im Zahlungsverkehr der Banken und Sparkassen

© Shutterstock

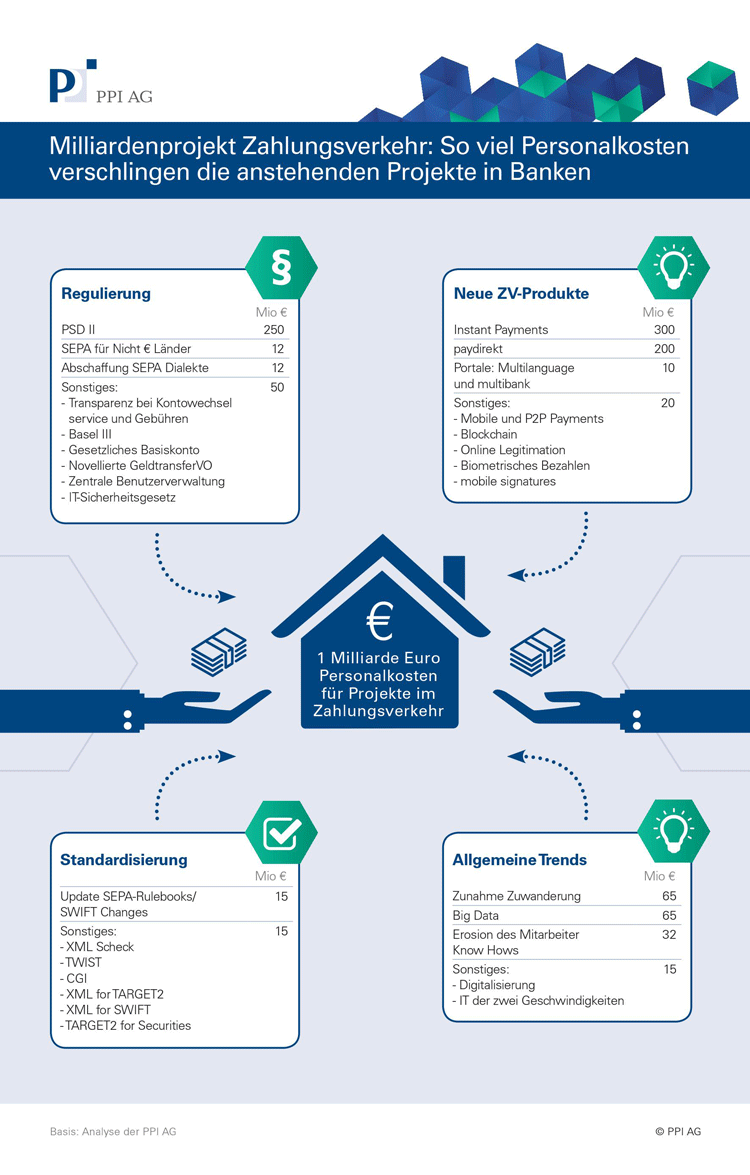

Eine Milliarde Euro allein an Projektkosten für Personal kommen auf die rund 2.000 Kreditinstitute in Deutschland in den kommenden zwei bis drei Jahren zu. Allein im Bereich Zahlungsverkehr. Das zeigt eine Berechnung der PPI AG.

Der Zahlungsverkehr in Deutschland befindet sich in einem großen Umbruch. Treiber sind vor allem Regularien wie SEPA und PSD II, gesetzliche Vorgaben wie das Basiskonto, aber auch neue Produkte wie Instant Payments oder die Folgen der verstärkten Zuwanderung. Die Umsetzung all dieser Themen in den Geldhäusern sorgt für massiven Personalaufwand. Berechnungen auf Grundlage aktueller Markteinschätzungen und langjähriger Projekterfahrung gehen davon aus, dass tausende Arbeitsstunden nötig sind. Aufgeteilt auf vier relevante Einflussbereiche werden so knapp mehr als eine Milliarde Euro nur für Personalprojektkosten im Bereich Zahlungsverkehr bis 2018 fällig. Es gilt parallel an diversen Stellschrauben zu drehen.

Langweiler oder High Potential?

Wer den Bedarf an einer Milliarde Euro Personalkosten liest, kann sich vorstellen, dass dafür viele Fachkräfte benötigt werden. Bankmitarbeiter, die sich mit den Fallstricken der Regularien und den Spezifika des europäischen Zahlungsverkehrs auskennen. IT-Kräfte, für die XML keine fremde Computersprache ist. Mitarbeiter, die sich die Implementierung neuer und die Aufrüstung bestehender Systeme im Rahmen von Big Data zutrauen. Denn allein in diesem Bereich werden 65 Millionen Euro an Personalkosten anfallen.

Doch diese dringend benötigten Fachkräfte müssen nicht nur bezahlt, sondern erst einmal gefunden werden. Immer mehr Banken in Deutschland stellen fest, dass die Zahlungsverkehrsexperten in den eigenen Reihen ausgelastet sind und die Rekrutierung auf dem Arbeitsmarkt schwierig ist. Eine Möglichkeit, kurzfristig trotz Personalmangels die Projekte umzusetzen ist, externe Mitarbeiter auf Projektbasis zu beauftragen. Doch da auch diese gefragt und langfristig teuer sind, lohnt es sich, intern zu investieren. Zahlungsverkehrsexperten in den eigenen Reihen fortzubilden und zu fördern bedeutet, das Know-how für längere Zeit zu sichern. Daher kommt vor allem der internen Talentsuche eine große Bedeutung zu. Aufgabe der Führungskräfte und Personaler ist es, die zentrale strategische Relevanz und Attraktivität des Zahlungsverkehrs aufzuzeigen. Zahlungsverkehrsexperten müssen weg vom Langweiler-Vorurteil. Banken, denen dieser Schachzug gelingt, profitieren später von günstigeren Umsetzungskosten, weil sie nicht teuer einkaufen müssen. Auch für Mitarbeiter lohnt sich die Qualifikation zu langfristig gefragten Spezialisten.

In der vorliegenden Berechnung werden mindestens 32 Millionen Euro an Kosten veranschlagt, um durch HR-Maßnahmen die Erosion von Mitarbeiter-Know-how zu stoppen. Dazu kommen schwer zu schätzende Kosten für die Ausbildung und Einstellung neuer Mitarbeiter, die den künftigen Anforderungen des Zahlungsverkehrs gewachsen sind. Denn beispielsweise erfordert das gesetzlich vorgeschriebene Basiskonto besonders in Kombination mit der verstärkten Zuwanderungsrate neue Qualifikationen der Angestellten. Wer im Zahlungsverkehr Kunden berät oder Informationsmaterial bereitstellt, muss beispielsweise weitere Sprachen beherrschen. Natürlich ist es auch notwendig, dass sich Kundenberater mit Regularien und Vorschriften auskennen. Schulungen sind daher unerlässlich.

Hohe Belastung und kaum Ertrag

Belastend für die Kreditinstitute ist auch, dass den hohen Personalkosten kaum zusätzliche Erträge gegenüber stehen. Es handelt sich somit um weitere Kosten für die bereits in Effizienzprogrammen feststeckenden Banken. Das Angebot des Basiskontos generiert kaum zusätzliche Erträge, macht jedoch umfangreiche Schulungen der Mitarbeiter oder gar Neueinstellungen nötig. Auch die Umsetzung der PSD-II-Vorschriften ist zunächst eine reine Pflichterfüllung, ohne damit neues Marktpotenzial erschließen zu können.

Nach PPI-Berechnungen ist insgesamt ein Personalaufwand von 1.061.000 Personentagen fällig (siehe Infografik). Das Milliardenprojekt Zahlungsverkehr wird dabei von vier Oberthemen beeinflusst: Regulierung, neuen Zahlungsverkehrsprodukten, Standardisierung und allgemeinen Trends.

Zahlungsverkehrsprojekte der Banken verursachen Kosten im Milliardenbereich

Neue Welt des Zahlungsverkehrs

Den größten Brocken an Personalkosten verursachen neue Zahlungsverkehrsprodukte. Insgesamt werden bis 2018 rund 530 Millionen Euro an Personalkosten anfallen, um mit der Entwicklung Schritt zu halten. Innovationen von Fintechs müssen integriert oder mit eigenen Lösungen abgewehrt werden. Die Echtzeit-Zahlungsverkehrslösung Instant Payments verursacht mit 300 Millionen Euro den größten Kostenanteil. Paydirekt, das mobile Bezahlverfahren vieler Banken und Sparkassen, wird etwa 200 Millionen Euro an Personalkosten verursachen. Weitere Innovationen wie Blockchain, multibankfähige Portale oder biometrisches Bezahlen sorgen für zusätzliche 30 Millionen Euro.

Auch gesellschaftliche und allgemeine Trends haben Einfluss auf den Zahlungsverkehr. Nach PPI-Einschätzungen fallen dafür weitere 177 Millionen Euro an. Schlagworte wie Big Data, Digitalisierung aber auch Zuwanderung sind relevante Themen der Zukunft.

Regulierungs-Tsunami bewältigen

Schnell auf Trends zu reagieren, fiel den Kreditinstituten bisher schwer. Dafür ist neben einem komplexen Bankapparat vor allem die Regulierungswelle verantwortlich. Ressourcen sind vielfach in Projekten zur Umsetzung von Gesetzen und Regeln gebunden. Allein die Vereinheitlichung des Euro-Zahlungsverkehrs, kurz SEPA, war eine große Investition. Seit dem 1. August 2014 sind alle Euro Überweisungen und Lastschriften vollständig auf das einheitliche System umgestellt. Doch auch damit ist das Projekt noch nicht vollständig von der Agenda: Nun folgt noch die analoge Umstellung für Nicht-Euro-Länder – ein Kostenaufwand in Höhe von etwa zwölf Millionen Euro für deutsche Geldhäuser. Die Abschaffung der SEPA-Dialekte, die länderspezifisch noch existieren, kostet weitere zwölf Millionen Euro. Noch weitaus massiver werden die Aufwände für die Erfüllung der PSD-II-Vorschriften. Die Zahlungsdienste-Richtlinie verursacht ganze 250 Millionen Euro allein an Personalkosten für die Umsetzung. Beispielsweise muss ein Kontozugang für Dritte (Zahlungsauslöse- und Kontoinformationsdienste) eingerichtet werden und die PSD-Vorschriften müssen auch für den Auslandszahlungsverkehr (AZV) umgesetzt werden.

Zu den großen Brocken SEPA und PSD II kommen weitere vom Gesetzgeber initiierte Aufwände in Höhe von rund 50 Millionen Euro für das Angebot eines gesetzlichen Basiskontos, das IT-Sicherheitsgesetz, Basel III oder die künftig benötigte Transparenz beim Kontowechsel. Insgesamt verursachen gesetzliche verursachte Anpassungen somit 324 Millionen Euro an Personalkosten (siehe Infografik).

Dagegen erscheinen die Aufwände für Standardisierung mit rund 30 Millionen Euro klein. Das Update der SEPA-Rulebooks und beispielsweise die Umstellung auf XML verursachen für den Zahlungsverkehr zwar nur vergleichsweise wenig Arbeit, wirken sich aber zusätzlich noch auf andere Bankprojekte aus.

Zukunft im Blick

Banken tun somit gut daran, Ressourcen für das Mammutprojekt Zahlungsverkehr einzuplanen und es ganz oben auf die Agenda zu setzen. Das beinhaltet neben einem groß genügenden monetären Budget vor allem die wichtigste Ressource: den Mitarbeiter. Geldhäuser, die rechtzeitig in interne Talentsuche, Fortbildung und Recruiting investieren, werden einen strategischen Vorteil haben. Nur sie werden in der Lage sein, die nötigen Manntage überhaupt mit qualifizierten Mitarbeitern zu erfüllen. Andere werden sie teuer einkaufen oder notwendige Zahlungsverkehrsprojekte sogar aufschieben müssen.