Chatbots bieten vielfältige Einsatzmöglichkeiten für Banken und Sparkassen. Mit Künstlicher Intelligenz versehen, können Sie Bankmitarbeiter im Kundenservice mit automatisierten Antworten und Prozessen effizient untersützen.

Chatbots, die mit Künstlicher Intelligenz ausgestattet sind, haben gute Perspektiven für einen Einsatz im Banking.

Mit der Veröffentlichung der „KI-Strategie“ im Juli 2018 hat die Bundesregierung das Thema Künstliche Intelligenz (KI) weiter forciert. Ziel der Bundesregierung ist es, den Technologiebereich durch Investments in Forschung und Entwicklung weiter auszubauen und Deutschland in diesem Bereich an die Weltspitze zu führen.

Die Einsatzmöglichkeiten von KI in der Bankenbranche sind sehr vielfältig. Künstliche Intelligenz kann die Effizienz im Kundenservice verbessern und somit sowohl Kunden als auch internen Support Agenten Zeit und Ressourcen einsparen. Sie kann Daten von Kunden bezüglich des Risikoprofils auswerten und somit maßgeblich zum Erfolg im Risikomanagement beitragen. Darüber hinaus gewinnen Sprachassistenten immer mehr an Bedeutung. Der Kunde kann Bots per Sprache nach seinem Kontostand oder eingegangenen Überweisungen fragen oder sich über neue Produkte und Services informieren.

Effizienzerhöhungen im Kundenservice durch Künstliche Intelligenz

Insbesondere der Kundenservice ist im Bankensektor für KI Applikationen relevant. Durch eine stetig steigende Anzahl an Support Tickets auf digitalen Kanälen und gestiegene Erwartungen (z.B. neue Kanäle, 24/7, Self-Service) ist die Herausforderung für Banken gewachsen. KI bietet in diesem Zusammenhang das ideale Medium um Anfragen skalierbar und effizienter zu lösen, und gleichzeitig die Zufriedenheit von Kunden zu steigern.

In der ersten Stufe kann KI allgemeine Fragen ohne IT-Systemintegrationen beantworten beispielsweise zu bestehenden Produkten und Services oder zu allgemeinen Fragen wie FAQs. In der zweiten Stufe können dann mithilfe von Schnittstellen auch individuelle Fragen z. B. zu Daueraufträgen, bestehenden Verträgen oder Kreditstatus beantwortet werden.

Vorteile einer hybriden Lösung

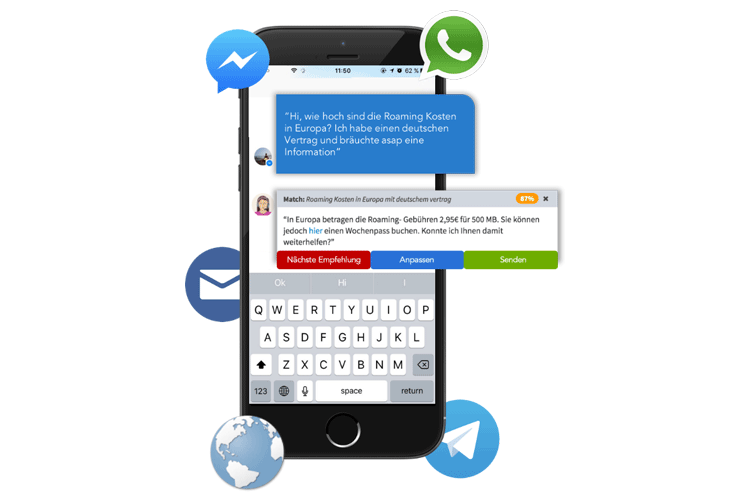

Die Angst, dass ein KI System Fragen falsch an den Kunden versendet ist bei einer hybriden Lösung unbegründet. Beim sogennanten „supervised learning“ lernt der Chatbot direkt vom Mitarbeiter und es besteht keine Gefahr, dass sich der Lernprozess verselbstständigt und falsche Antworten trainiert werden. Bei einer hybriden Lösung lernt der Chatbot immer dann, wenn eine von der KI vorgeschlagene Antwort durch den Agenten bestätigt wird. Im Gegenzug können so auch gezielt einzelne Antworten wieder verlernt werden, falls diese nicht mehr relevant sind.

Die Agent+KI Hybridlösung von e-bot7 analysiert eingehende Nachrichten, leitet sie an die richtige Abteilung weiter und stattet Support Agenten während des operativen Geschäfts mit smarten Antwortvorschlägen aus. Das KI-System lernt stetig mit und unterstützt Mitarbeiter mit automatisierten Antworten und Prozessen.

Die KI erkennt eingehende textbasierte Kundenanfragen, z. B. auf Websites über Live Chats, und schlägt auf Basis des Erlernten sowie der kundenspezifischen Daten eine Antwortmöglichkeit vor. Nachdem in einer Pilotphase das KI-System durch die Callcenter-Agenten bei der Auswahl der richtigen Antworten unterstützt wird, antwortet das KI-System danach je nach gewünschtem Automatisierungsgrad automatisiert, ohne dass ein Callcenter-Agent weiter involviert ist. Somit kann der Kundenservice zu Beginn gerade bei einfacheren Anfragen perspektivisch aber auch bei komplexeren individuellen Anfragen deutlich entlastet werden.

Status quo von KI-Anwendungen

Finanzdienstleister haben den Mehrwert von KI-basierten Applikationen inzwischen erkannt. Allerdings variiert das Tempo, mit dem sie die Einführung von KI-Lösungen angehen. Direktbanken sind hier typischerweise deutlich schneller unterwegs und flexibler bei der Umsetzung. Aber auch Großbanken sehen die Potenziale in dem Bereich und fangen bereits an sich damit zu beschäftigen. Es ist nur eine Frage der Zeit bis solche Systeme auch bei traditionellen Banken etablieren.