Apple Pay ist in aller Munde, aber ist es auch der Durchbruch im Mobile Payment?

© Shutterstock

Nachdem allgemein erwartet worden war, dass das neue iPhone mit NFC Technologie ausgestattet sein wird, hat Apple nun mit Apple Pay einen eigenen Ansatz für das mobile Bezahlen vorgestellt. Wird dies den Durchbruch für Mobile Payment bringen?

Spekulationen gab es ja schon länger, dass Apple sich nach dem Erfolg bei Musik auch einen Anteil am weltweiten Zahlungsverkehrskuchen sichern will. Mit 800 Millionen in iTunes hinterlegten Kreditkarten sind die Startvoraussetzungen dafür nicht schlecht. Banken weltweit träumen von solchen Kundenzahlen.

Ab Oktober 2014 wird Apple in den USA das neue Bezahlverfahren Apple Pay starten und seine Payment-Lösung danach vermutlich sehr schnell auch global ausrollen. Mit dabei sind Käufer des neuen iPhone 6 und ab 2015 wird die neue Apple Watch ebenfalls kontaktloses Bezahlen über NFC ermöglichen, d.h. auch iPhone 5 Nutzer können mit dabei sein.

Das folgende Video zeigt die Einführungspräsentation von Apple Pay, in der alle wichtigen Elemente vorgestellt werden:

Zunächst ist festzustellen, dass Apple etwas geschafft hat, woran PayPal, Google, Amazon, Square und andere gescheitert sind: Alle großen Kreditkartenorganisationen und Banken sind von Anfang an mit an Bord. Die beteiligten Institute repräsentieren 85% des US Kreditkartenmarktes. Wie vorher die Musikindustrie und die Zeitungsverlage scheinen sie sich mächtig darüber zu freuen, dass sie bei Apple mitmachen dürfen, statt einem (anderen) vermeintlich übermächtigeren Gegner ausgeliefert zu sein. Dafür scheint man gerne eine geringere Marge in Kauf zu nehmen. Laut Financial Times soll Apple in den USA 0,15 % des Transaktionsvolumens von den von Beginn an teilnehmenden Banken erhalten, In Europa entspräche der halben Interchange Fee. Unklar ist bislang, ob und ggf. welchen Anteil Apple von den Kreditkartenunternehmen und vom Einzelhandel erhält. Es dürfte spannend sein, bei der Veröffentlichung neuer Geschäftszahlen mal genau hinzuschauen, welchen Ertrag Apple Pay beisteuert.

Apple Pay: Die Kredit- oder Bankkarte auf dem Smartphone

Auch weite Teile des Einzelhandels scheinen begeistert zu sein. In den USA gibt es bereits 220.000 Akzeptanzstellen, darunter einige Ketten, wie McDonald’s, Macy’s, Staples, Toys“R“Us, Disney und Subway, welche die neue Zahlungsfunktion unterstützen. In einigen eigenen Apps von Händlern wird Apple Pay ebenfalls integriert sein, womit dann auch Onlinekäufe unterstützt werden.

Wie funktioniert Apple Pay?

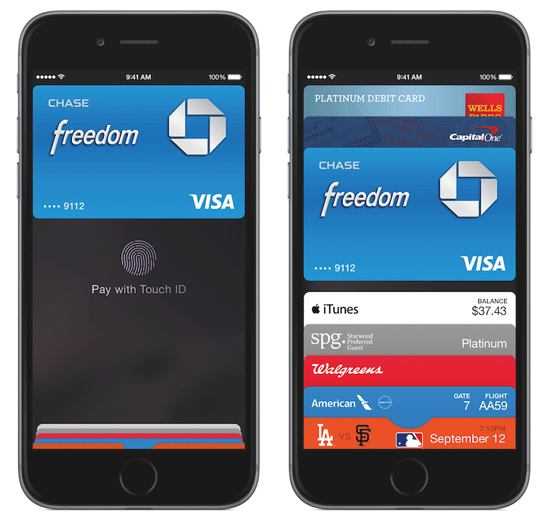

Man benötigt eines der beiden neuen iPhone 6 Modelle oder die Apple Watch (dann geht auch ein iPhone 5) und eine hinterlegte Kreditkarte, z.B. die in iTunes. Eine neue Karte kann man durch einfaches Fotografieren und Freischalten hinzufügen. Natürlich kann man auch mehrere Karten zur Auswahl hinterlegen.

Per NFC Technologie werden die Zahlungsdaten an der Kasse übertragen und per Fingerabdruck auf den Touch-ID-Sensor wird die Zahlung bestätigt. Das Ganze funktioniert auch ohne NFC Terminal, sofern Apple Pay in eine ZahlungsApp des Einzelhändlers integriert ist

Im folgenden Video können Sie in einer Demovorführung sehen, wie einfach das System funktioniert:

Es muss weder eine Kreditkartenummer noch eine Adresse eingetippt werden. Weder soll der Händler die Bankinformationen des Kunden erhalten, noch die Bank Daten über das was der Kunde kauft. Auch Apple erfährt nach eigenen Angaben nicht, was der Kunde kauft. Alle Zahlungsinformationen sollen in dem Secure Element Chip im iPhone sicher und verschlüsselt gespeichert werden. Für die Sicherheit nutzt Apple sowohl ein Kryptogramm als auch einen Token.

In einem Interview hat Apples CEO Tim Cook ausdrücklich erläutert, dass das Sammeln von Daten kein Bestandteil des Apple Geschäftsmodells sei (im Unterschied zu Google) und der Kunde sich auf die Sicherheit des Systems verlassen könne. Das folgende Video zeigt den relevanten Ausschnitt des Interviews:

Vorteile von Apple Pay

Apple hat es mal wieder geschafft, vorhandene Technologien zu einem innovativen und derzeit einzigartigen Leistungsbündel zu kombinieren. Es sind dies die NFC-Technik, der Fingerabdrucksensor und das integrierte Secure Element. Dass das Ganze nicht nur sicher, schnell und einfach ist, sondern auch noch mit der bewährten User Experience von Apple Produkten einhergeht, macht das mobile Bezahlen via Apple Pay für Kunden verlockend einfach und den anderen bislang vorhanden Angeboten am Markt weit überlegen. Hinzu kommt das Versprechen, keine Daten von Bezahlvorgängen der Kunden zu sammeln.

Das die Banken in absehbarer Zeit vergleichbare Eigenentwicklungen an den Markt bringen können, erscheint angesichts der beim Thema Mobile Payment zu beobachtenden Lethargie wenig wahrscheinlich. Sie freuen sich sogar, dem Zwang dazu enthoben zu sein, indem sie sich mit Apple partnerschaftlich verbinden und so ihren Kunden (endlich mal) eine innovative Lösung bieten zu können.

Das Henne-Ei-Problem (welches oft als zweitgrößtes Hemmnis in der Verbreitung von Mobile Payment bezeichnet wurde) hat Apple ebenfalls von Beginn an gelöst, indem sowohl Banken und Kreditkartenunternehmen als auch eine große Anzahl von Einzelhändlern mit an Bord sind. Die professionelle Akzeptanz des neuen Verfahrens ist somit sichtbar vorhanden und ausgeprägt, was die Akzeptanz beim privaten Verbraucher sicherlich nachhaltig fördern wird.

Effekte durch Apple Pay

Die Einführung von Apple Pay hebt mobiles Bezahlen auf eine neue Entwicklungsstufe:

- Mit der Einführung von Apple Pay ist klargeworden, dass NFC der Standard für mobile Zahlungen ist. QR Code und andere Methoden werden damit verschwinden oder zumindest an Bedeutung verlieren.

- Mit Schaffung dieser Klarheit wird die Anzahl der NFC Akzeptanzstellen für kontaktloses Bezahlen sprunghaft ansteigen.

- Die Migration von Karten mit integriertem NFC Chip für kontaktloses Bezahlen wird sich ebenfalls beschleunigen, auch wenn Karten mittelfristig Schnee von gestern sein werden.

- Das Verständnis und die Akzeptanz von kontaktlosen Bezahlmitteln bei den Konsumenten werden sich deutlich verbessern. Alleine, dass man darüber spricht, wird die herrschenden Bedenken kanalisieren und eindämmen. Mobile Payment wird populär(er).

- Wettbewerber werden versuchen, mit ähnlichen Lösungen auf den Markt zu kommen, allen voran Google, das seine Wallet entsprechend anpassen wird. Dies wird die genannten Effekte wiederum beschleunigen, auch wenn man bei Android basierten Lösungen bereits im Vorfeld aufgrund der anderen Geschäftsphilosophie die Frage des Datenschutzes wohl skeptischer beurteilen muss (was dann zu wiederkehrender Verbraucherskepsis führen wird).

Wann wird Apple Pay nach Deutschland kommen?

Derzeit sind von den etwa 800.000 bei deutschen Händlern installierten Terminals gerade einmal um die 35.000 NFC-fähig. Dies wird sich jedoch sehr schnell ändern, wie die jüngste Initiative von MasterCard zeigt, die einen vollständigen Ausbau ihrer 450.000 Akzeptanzstellen bis 2018 vorsieht. Man kann wohl davon ausgehen, dass auch die Mehrzahl der übrigen Einzelhändler nicht aussen vor bleiben will, was durch eine aktuelle Studie des EHI Retail Institute wird.

Gleichwohl wird Deutschland vermutlich nicht das erste europäische Apple Pay Land werden, möglicherweise nicht einmal das erste deutschsprachige, da die Schweiz sowohl eine höhere iPhone als auch NFC Penetration ausweist. Ich rechne mit einer Einführung von Nord nach Süd, entsprechend der Kreditkartenverbreitung, d.h. zunächst wird Apple Pay in UK und dann in den nordischen Ländern eingeführt werden.

Betrachtet man die Zahlungen im deutschen Einzelhandel erfolgten 2013 laut dem EHI Retail Institute nur 5,4 Prozent mit Kreditkarten, dafür 36 Prozent mit Girokarte.

Die vermeintlich niedrige Verbreitung von Kreditkarten hierzulande sehe ich jedoch nicht als entscheidend an, vielmehr rechne ich damit, dass Apple auch die in Deutschland üblichen Girokarten in Apple Pay integrieren wird. Letztlich scheint die EMV Kompatibilität das ausschlaggebende Merkmal zu sein, auf der die Integrationsfähigkeit beruht.

Der Versuch der Banken eine eigene Alternative zu schaffen, dürfte spätestens seit dem geplanten Alleingang der Sparkassen zum Scheitern verurteilt sein. Die Entwicklung eigener (Insel)Systeme, noch dazu, wenn diese auf Karten setzen, wird auch beim Verbraucher scheitern, wie z.B. bisherige Initiativen wie GiroGo zeigen. Auch kommt es auf integrierte Lösungen an, die sowohl online, als auch am POS funktionieren.

Meine Prognose ist, dass Apple Pay in Deutschland Ende 2015/Anfang 2016 eingeführt wird.

Revolution durch Apple Pay?

Man kann davon ausgehen, dass Apple in gewohnter Art und Weise erst mal nur die Basics in Apple Pay vorstellt hat und weitere Entwicklungen sukzessive folgen werden, wie z.B. die Nutzung der Bluetooth Low Energy (BLE) Technologie des iBeacons für spezielle Informationen und Angebote am Point-of-Sale. Auch die bereits von anderen Anbietern bekannte Möglichkeit, Zahlungen von Person zu Person (P2P) vorzunehmen, dürfte bald integriert werden.

Mit Apple Passbook liegt zudem bereits eine Anwendung für Coupons, Tickets und Loyalty Programme vor, die jetzt nur noch mit dem Zahlungssystem zu einer integrierten Lösung verbunden werden muss. Gerade in diesem Bereich sehen Experten den eigentlichen „Goldesel“ des mobilen Bezahlens. Die Marketingexperten rund um den Globus sitzen sicherlich schon in den Startlöchern, um das damit verbundene Potential zu heben.

Dies alles hat Elemente einer (friedlichen) Revolution. Apple greift nicht – wie einige erwartet hatten – disruptiv in den Zahlungsverkehrsmarkt ein. Warum auch sollte sich Apple antun wollen, in die Gefahr einer Regulierung zu laufen. Schon die bisherigen Apple Lösungen bauten auf Kooperationen mit Partnern auf, sei es mit der Musikindustrie oder den Telekoms dieser Welt. Apple nutzt stets geschickt die vorhandenen Infrastrukturen und ergänzt sie um ein eigenes Ecosystem, das sich durch Kunden- und Benutzungsfreundlichkeit auszeichnet. Dass Apple für die Bereitstellung seiner Infastruktur resp. seiner Hardware auch einen Obolus verlangt, verengt zwar die Margen der entsprechenden Unternehmen, ist aber nur legitim. In den bisherigen Fällen scheinen auch alle Beteiligten gut damit leben zu können.

Besondere Würze erhält das Angebot von Apple durch die offenen APIs und die darauf aufbauenden Apps. Sicherlich werden auch im Bereich Payment neue innovative Lösungen kommen, welche den Endkunden sonst nie erreicht hätten.

Fazit: Apple ist es gelungen, ein weiteres „Big Thing“ in die Welt zu setzen und man darf auf die weiteren Entwicklungen mehr als gespannt sein.

3 Kommentare

Ganz aktuell von heute Morgen:

Sparkassen wollen mit Apple zusammenarbeiten

Vielleicht bin ich da zu pessimistisch, aber wenn man sich die rohen Zahlen anschaut, dann bin ich mir gar nicht sicher, ob es in Deutschland ueberhaupt eingefuehrt wird?

40 Millionen Smartphones, 17% Marktanteil von Apple (ca. 7 Mio iPhones wenn wir aufrunden) , 7% Anteil von ip6/6+ runden wir mal auf 10% auf, dann sind 700.000 ipay faehige Telefone im Umlauf. Wenn jeder davon fuer 50,- Euro einkauft verdient Apple damit 52.500,-€ (wenn ich mich nicht verrechnet habe). Das waere bei 100% Adaption (die echte Quote wird sicher recht hoch sein)…und zugegeben sehr niedrigen Warenkoerben. Wenn man die 5% KKartenzahlungen da ansetzt wird es noch erschreckender. Lohnt sich das fuer AAPL?

Eine andere Sache, die in der Berichterstattung oft vernachlaessigt wird, sind die fehlerhaften NFC-Terminals. Hier in England stehe ich ein ums andere Mal im Laden und muss dann doch mit Karte und PIN bezahlen, weil NFC nicht funktioniert. An der KK mag ich, dass ich zur Not auf den Chip zurueckgreifen kann oder am Automaten Bargeld abholen (oder auf den Magnetstreifen oder auf ganz klassische Ritsch-Ratsch-Art). Wie wollen Apple, die Banken, die Einzelhaendler eine 100%ige Funktion garantieren ohne vor Ort einen Fallback zu haben?

(Ich entschuldige die fehlenden Umlaute, da ich von einem UK Macbook aus schreibe)

Danke für die interessante Rechnung. Ich würde da allerdings etwas anders ansetzen:

7 Mio NFC fähige iPhones innerhalb der kommenden 2-3 Jahre.

Jetzt stellt sich die Frage, welche Kreditkartendurchdringung iPhone Nutzer haben. Ich gehe mal bei den über 18 jährigen von 80% aus. Aus Marktstudien ist bekannt, dass mit Apple Kunden höhere Einzelhandelsumsätze als mit anderen generiert werden.

Meine These bleibt daher unverändert eine Einführung Ende 2015 / Anfang 2016, dann haben wir auch deutlich mehr NFC Terminals.