Banken und Sparkassen haben derzeit mehrere Probleme, unter anderem die anhaltende Niedrigzinspolitik, den Wettbewerbsdruck, veraltete Mainframearchitekturen und einen fehlenden Nutzerfokus. Alle diese Probleme haben FinTechs nicht. Banken könnten von den jungen Finanz-Startups einiges lernen.

Banken und Sparkassen könnten einiges von FinTech-Startups lernen.

Seit der Finanzkrise hat sich das Marktumfeld für Banken deutlich verändert. Die andauernde Niedrigzinsphase hat dazu geführt, dass sich die bisherigen Geschäftsmodelle nicht mehr rechnen. Zusätzlich zu den veralteten Geschäftsmodellen haben Banken auch mit veralteten Strukturen zu kämpfen:

- Die in den letzten Jahrzehnten gewachsene Zahl an Mitarbeitern bringt einen hohen Verwaltungsaufwand und lange Entscheidungszyklen mit sich.

- Technische Altlasten verhindern die Anbindung neuer Technologien, zum Beispiel die Blockchain oder Instant Payment.

- Gewachsene Mainframestrukturen können den schnellen Datenverkehr – bedingt durch den Einsatz neuer Technologien – nur mühsam abbilden.

Gleichzeitig ändert sich langfristig der Kundenstamm der etablierten Banken und stellt ungewohnte Ansprüche:

- Die junge Kundengeneration (z.B. Generation Y oder Z) ist mit Smartphones und Tablets aufgewachsen und erwartet von einer modernen Bank die passenden mobilen Services.

- So wie sich Nutzerverhalten und Technologie ändern, sind auch Produktinnovationen unumgänglich.

In genau diese Lücke stoßen FinTechs: Was traditionelle Banken und Sparkassen an Produkten für die jüngeren Generationen versäumt haben, haben die FinTechs – frei von Altlasten – mit einer atemberaubenden Time-to-Market umgesetzt. Mit völlig neuen Mitbewerbern am Markt stehen die deutschen Banken nun unter Druck. Was macht den Erfolg von FinTechs aus und welche Schlüsse können etablierte Banken daraus für ihre eigenen Digitalisierungsinitiativen ziehen?

Unterschiede zwischen Banken und FinTechs

Warum haben FinTechs viele Probleme der alteingesessenen Banken erst gar nicht? Dazu muss man verstehen, was diese beiden Bereiche signifikant unterscheidet: Während Banken meistens das Bestehende weiterentwickeln, nutzen FinTechs die Technologie, um für die nachrückenden Generationen von Banking-Kunden neue positive Erfahrungen schaffen.

Banken – Fortschritt durch Finanzinnovationen

Unter dem Begriff „Finanzinnovationen“ werden Neuerungen im Finanzsektor verstanden. Neben neuen Märkten und Finanzierungsinstrumenten (Produktinnovationen), fallen auch neue Geschäftsformen darunter. Finanzinnovationen entstehen meistens im Zusammenhang mit der Liberalisierung oder Deregulierung nationaler und internationaler Finanzmärkte. Demzufolge sind Finanzinnovationen Weiterentwicklungen innerhalb des Finanzsektors, die auf der Veränderung der äußeren Rahmenbedingungen basieren – das muss allerdings nicht zwingend mit dem Einsatz neuer Technologien einhergehen. Natürlich kann auch einer Finanzinnovation ein disruptiver Gedanke zugrunde liegen: Die erste Kreditkarte von Diners Club war zum Beispiel eine fundamentale Weiterentwicklung der Scheckzahlung. Beispiele für Finanzinnovationen der jüngeren Geschichte sind Asset-backed Securities oder Credit Default Swaps, die seit der Finanzkrise in einem negativen Licht stehen.

FinTechs – Fortschritt durch Technologie

Das Wort „FinTech“ setzt die Begriffe „financial“ und „technology“ zusammen und beschreibt damit Innovationen im Finanzbereich, die an technologische Weiterentwicklungen gekoppelt sind. Die Technologie ist dabei sogar ausschlaggebend für den nächsten Innovationsschritt. Ein Beispiel hierfür sind die Bereiche Data-Analytics und – Robo Advice: Hier sticht das FinTech „Scalable Capital“ hervor, dass mittlerweile ein Vermögen von einer Milliarde Euro verwaltet. In vielen Fällen werden jedoch viel einfachere Technologien wie Instant Payment oder moderne Apps genutzt, um bestehende Geschäftsmodelle zu attackieren.

Was zeichnet FinTechs also aus?

- Sie schaffen ein frisches, modernes Kunden- beziehungsweise Nutzererlebnis, weil sie technologische Innovationen beherrschen und mit modernen Arbeitsmethoden für die Kunden einfach zu verwendende Produkte entwickeln.

- FinTechs verwenden dank modular aufgebauter IT-Infrastruktur eine schlanke und innovative Produktarchitektur.

- FinTechs automatisieren und digitalisieren so viel wie möglich.

- Durch das Denken in Minimum Viable Products sind FinTechs mit ihren Produkten schneller am Markt.

- Die Zahl der Mitarbeiter ist überschaubar und die Entscheidungswege sind kurz, dank einer schlanken, oft weniger hierarchischen Aufstellung.

- Kleine, multifunktionale Teams verantworten die Produktentwicklung end-to-end.

- Die Mitarbeiter haben viele Freiheiten und arbeiten weitgehend selbstorganisiert.

Was können Banken von FinTechs lernen?

Der erste und wichtigste Schritt ist, FinTechs nicht als Konkurrenten wahrzunehmen, sondern mit ihnen zusammenzuarbeiten und sie als Sparringpartner zu nutzen. Mit dieser Bereitschaft als Voraussetzung können Banken von FinTechs in drei signifikanten Bereichen lernen:

- Organisatorische Rahmenbedingungen

- Technologie und

- Arbeitsweisen.

1. Organisatorische Rahmenbedingungen

Es ist sinnvoll, sich den Aufbau eines FinTechs genau anzusehen und diesen fernab der alten Strukturen nachzubauen. Am besten geht das in sogenannten „Digital Labs“, auf einem „Campus“ oder im Rahmen von „Leuchtturmprojekten“. Die Gemeinsamkeit ist, dass es sich um abgegrenzte Bereiche einer Bank handelt, wo kleine Teams mit neuen Arbeitsmethoden im engen Kontakt zum Nutzer Produkte entwickeln.

Die Linienorganisation und das Management werden bei diesen Initiativen in regelmäßigen Feedbackrunden einbezogen und haben so die Chance, den Innovationsprozess aktiv und bidirektional mitzugestalten. Ohne diese Einbindung besteht die Gefahr, dass sich ein abgegrenzter Nukleus entwickelt, dessen Produkte nicht mehr in die Gesamtorganisation integriert werden können und somit auch nicht an die Nutzer ausgeliefert werden. Langfristig muss es auch in der Gesamtorganisation Ziel sein, unabhängige, selbstorganisierte sowie end-to-end-verantwortliche Liefereinheiten zu entwickeln, die nicht funktional aufgebaut sind, sondern wertorientiert in regelmäßigen, kurzen Zyklen neue Produkte liefern.

2. Technologie

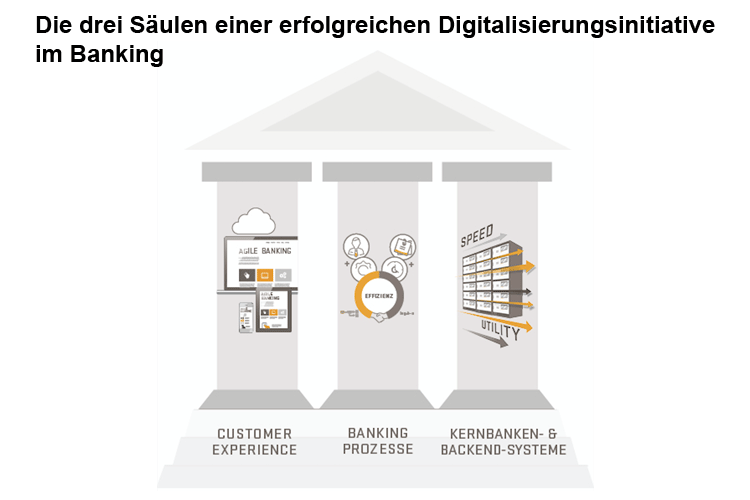

Future Banking bedeutet nicht, lediglich schöne Benutzeroberflächen für das Onlinebanking zu bauen. Vorteile in Schnelligkeit und Flexibilität werden nur dauerhaft erzielt, wenn man Digital Banking im wahrsten Sinne des Wortes von vorne bis hinten neu denkt und auf die Zukunft ausrichtet. Eine erfolgreiche Digitalisierungsinitiative nimmt aus technologischer Sicht daher drei Bereiche in den Fokus: die Kernbanken- & Backend-Systeme, die Banking-Prozesse und die Customer Experience.

FinTechs ziehen ihre Vorteile aus modernen Technologien, die wendig sind und dem Wunsch der jungen Kundengeneration nach flexiblen und individuell konfigurierbaren (mobilen) Lösungen standhalten. Auch die IT-Infrastruktur etablierter Banken muss die schnellen technologischen Entwicklungen mitmachen können, anbindungsfähig sein und eine schnelle Time-to-Market unterstützen – daher ist eine kritische Prüfung der aktuellen Strukturen ratsam. Bevor die Mainframe-Architektur mühsam erneuert wird, sollte jedoch geprüft werden, ob es nicht günstiger ist, eine neue Architektur basierend auf der Microservice-Technologie zu etablieren. Für eine durchgängig positive User Experience sollten im Hintergrund moderne Back-End-Systeme und schlanke interne Bankprozesse zusammenspielen: Was lässt sich automatisieren und digitalisieren? Und ja, schließlich ist dann auch noch ein benutzerfreundliches Frontend wichtig.

Die Vorteile von Schnelligkeit und Flexibilität werden nur dauerhaft erzielt, wenn die Bereiche Customer Experience, Banking Prozesse und Kernbanken-/Backend-Systeme end-to-end betrachtet werden.

3. Arbeitsweisen

Der Erfolg von FinTechs beruht nicht nur auf modernen Technologien, sondern auch auf einer gänzlich anderen Arbeitsweise. Es lohnt sich also, langfristig moderne Produktentwicklungsmethoden auch im eigenen Unternehmen anzuwenden. Ansätze wie Design Thinking oder Business Modell Canvas können dazu beitragen, innovative Geschäftsmodelle zu entwickeln und so neue Einnahmequellen zu etablieren. Für die Entwicklung der Produkte selbst kann Scrum zu einer schnelleren Time-to-Market beitragen und die Produkte zielgenauer auf die Kunden auszurichten, indem Nutzerfeedback in den Entwicklungsprozess integriert wird. Kanban wiederum hilft, die bestehenden Prozesse zu analysieren, zu verbessern und Abhängigkeiten zu managen. Ziel von Kanban ist es, eine Aussage über die Durchlaufzeit treffen zu können, um die Produktlieferung vorhersagbarer zu machen.

Verkleinerung der Lücke zwischen Banken und FinTechs

Zusammengefasst können etablierte Banken folgende Schritte setzen, um die Lücke zu den FinTechs zu verkleinern:

- Aufbauen eines Digital Labs, um sich die Vorteile von FinTech-Strukturen zu Nutze zu machen

- Aufsetzen kleiner, multifunktionaler Teams mit End-to-End-Verantwortung, die nah am Nutzer und dessen Bedürfnissen arbeiten (User Experience schaffen)

- Intensive Zusammenarbeit mit verschiedenen FinTechs, um Synergien zu heben und Ergänzungspotential zu erschließen

- Die eigene IT-Infrastruktur und –Architektur kritisch prüfen und gegebenenfalls eine Modernisierung einleiten

- Mit Methoden wie Design Thinking den Nutzerfokus schärfen

- Arbeiten mit agilen Produktentwicklungsmethoden wie Scrum, um die Time-to-Market zu verkürzen.

Christoph Schmiedinger

Christoph Schmiedinger ist Koautor des Beitrags. Er arbeitet als Berater bei borisgloger consulting mit Schwerpunkten in den Bereichen Enterprise Agility, agile Transformationen und skalierte Projekte in Banking und Finance.

Bevor er in die Unternehmensberatung wechselte, hat er bei einem der bedeutendsten Anbieter sicherheitskritischer Kommunikationslösungen sein Team erfolgreich nach agilen Prinzipien geführt.