Eine neue Studie zeigt, dass digitale Innovationen im Finanzsektor den persönlichen Service noch lange nicht ersetzen können. Aber Technologien könnten Mitarbeitern helfen, ihren Kunden ein deutlich besseres Erlebnis zu verschaffen.

Der Trend zur Digitalisierung hat unseren Alltag und die Unternehmenswelt nachhaltig verändert. Banken und Sparkassen werden später als andere Branchen erfasst, aber nicht weniger heftig. Im Bank Blog finden Sie aktuelle Studien zu diesem wichtigen Thema.

Noch können Finanzdienstleister den Menschen nicht ersetzen. Zum einen, weil ein Gros der Kunden den persönlichen Service noch immer schätzt. Zum anderen, weil Automatisierungen, Künstliche Intelligenz und Datenanalysen den rationalen Geist noch nicht vollends aufwiegen können.

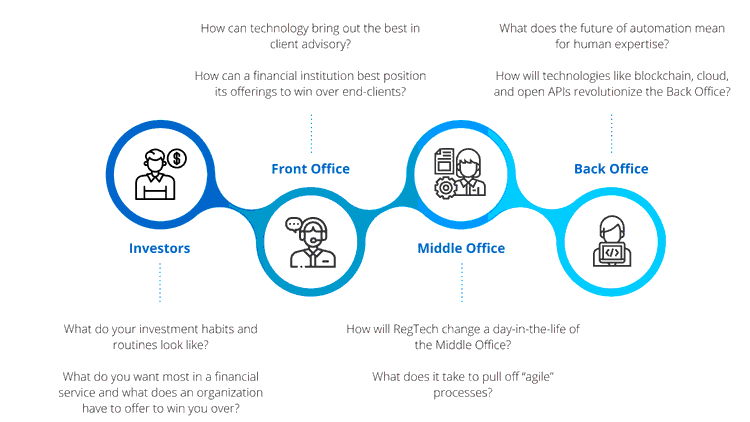

Eine neue Studie des Finanzdienstleistungsunternehmens Avaloq legt allerdings nahe, dass Banken und Vermögensverwalter durch digitale Technologien ihren Kunden ein deutlich verbessertes Erlebnis bieten, ihre Front- Middle- und Back- Office-Prozesse erheblich verbessern und deutlich effizienter werden können.

Nicht ersetzen, sondern unterstützen

Befragt wurden Finanzinstitute, Bankkunden und Anleger weltweit. Der Erhebung nach braucht die Finanzbranche weiterhin dedizierte Kundenberater, Frontmitarbeiter sowie Regulierungs- und Risikomanagement-Spezialisten. Der Mensch wird geschätzt: 62 Prozent der befragten Anleger würden keinen reinen Roboter-Service nutzen wollen. 53 Prozent der Bankkunden würden jedoch auch gerne über eine nicht traditionelle Firma wie Apple oder Google ihre Bankgeschäfte abwickeln oder investieren.

73 Prozent der befragten Anleger gaben an, dass Künstliche Intelligenz, Robotik und Automatisierung die für die Zukunft prägenden Branchentrends seien. Niedrige Kosten sind für 69 Prozent der Kunden und ein guter Ruf für 64 Prozent bei der Beurteilung eines Dienstleisters nach wie vor maßgeblich. Durch digitale Verbesserungen könnten Banken zukünftig einen erheblich verbesserten Service erbringen. Dafür werde es aber neue Spezialisierungen und Anpassungen brauchen.

Die Stoßrichtung lautet: Nicht ersetzen, sondern unterstützen. Digitale Technologien können dem Mitarbeiter viel unangenehme Arbeit abnehmen, damit er sich auf das Wesentliche konzentriert. Die Befragten sind sich größtenteils einig, dass digitale Technologien dabei helfen werden, menschliche Fehler zu vermeiden und Ressourcen für spezialisierte Aufgaben freizusetzen.

Schneller, effizienter und flexibler dank KI

Die Autoren der Studie zeigen sich sicher, dass auf intelligenter Automatisierung beruhende Technologien wie Robotik und maschinelles Lernen in den nächsten Jahren große Vorteile für Finanzinstitute bringen werden. Die Befragten selbst erwarten die Implementierung weiterer cloudbasierter Prozesse, weil sie von der damit einhergehenden Effizienz, Flexibilität und einer kürzeren Time-to-Market für neue Produkte überzeugt seien.

Technologien wie künstliche Intelligenz unterstützen die Finanzberater und helfen, schneller und produktiver zu wirken. Auch voraussehen zu können, was ein Bankkunde als Nächstes will oder was er tun wird, und darauf entsprechend zu reagieren, werde zu einem entscheidenden Wettbewerbsvorteil. Im Middle Office rechnet die Branche damit, vor allem im Bereich Regulierung von den neuen Technologien zu profitieren. So wird beispielsweise das Management zeitintensiver Vorschriften für Geldwäscheprävention und Know-your-Customer effizienter.

In der Zukunft würden jene Unternehmen zu Marktführern, die etwa Echtzeitverarbeitung oder Straight-out-Processing auf Grundlage sauberer und konsistenter Daten beherrschen, heißt es in der Umfrage. „RegTech” etwa bleibe ein Innovations- und Wachstumsbereich, der noch stark an Bedeutung gewinnen werde.

Umwelt und Soziales als Benchmark

Einen Wechsel des Finanzinstitutes würden 43 Prozent der Befragten vor allem dann in Betracht ziehen, wenn sie bei einem Unternehmen von dessen sogenannten ESG- Kriterien (Environment, Social, Governance) überzeugt sind. Auch der Finanzsektor muss sich offenbar mit den gestiegenen ethischen Ansprüchen einer Wissensgesellschaft entwickeln.

Fragestellungen zur Digitalisierung von Banken und Vermögensverwaltern.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.