Einer aktuellen Studie zufolge geht die Eigenkapitalrendite der deutschen Banken dramatisch zurück. Um die absehbare strukturelle Renditelücke zu schließen sind eine beschleunigte Transformation und grenzüberschreitende Zusammenschlüsse erforderlich.

Zahlreiche Trends und Entwicklungen sind von übergeordneter strategischer Bedeutung für Banken und Sparkassen. Im Bank Blog finden Sie Studien zu den wichtigsten strategischen Trends und Entwicklungen im Finanzbereich.

Eine Analyse der Unternehmensberatung Bain & Company zur Entwicklung der deutschen Kreditinstitute zeigt erhebliche strukturelle Schwächen. Während auf der Ertragsseite die Provisionsüberschüsse bei jährlich rund 30 Milliarden Euro stagnieren leiden die Zinsüberschüsse weiter unter der Nullzinspolitik der Europäischen Zentralbank. Zugespitzt hat sich die Situation zuletzt durch ein rückläufiges Handelsergebnis.

Entgegen dem globalen Trend stieg die Cost-Income-Ratio der hiesigen Kreditinstitute seit Anfang dieser Dekade um 10 Prozentpunkte und nähert sich mit 73 Prozent wieder dem Niveau des Finanzkrisenjahrs 2008.

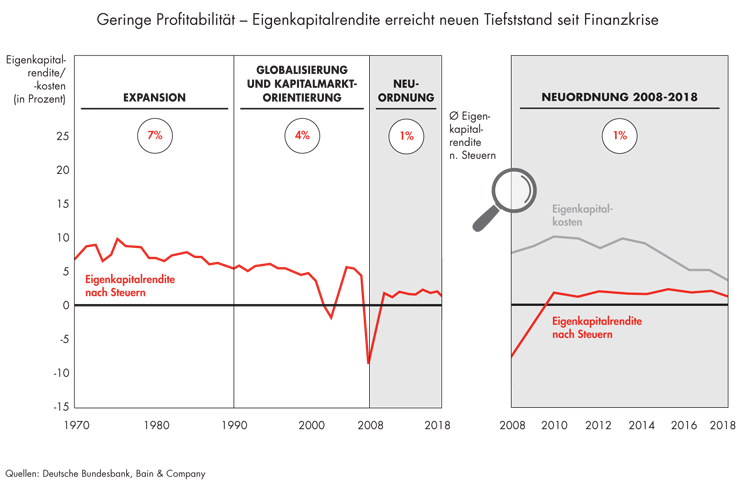

Bei rückläufigen Erträgen und – vor allem durch Investitionen in die Digitalisierung und verschärfter Regulierung – unverändert hohen Kosten hat sich die Eigenkapitalrendite nach Steuern 2018 auf 1,0 Prozent halbiert und drohe weiter zu sinken. Selbst wenn man die Besonderheiten des §340g HGB und damit die aufwandswirksamen Zuführungen zum Sonderposten für allgemeine Bankrisiken herausrechne, bleibe die Eigenkapitalrendite mit 2,4 Prozent unter den durchschnittlichen Eigenkapitalkosten von 3,5 Prozent. Nur jede siebte Bank verdiente zuletzt ihre Eigenkapitelkosten.

Deutsche Banken international abgeschlagen

Allerdings waren nicht alle Institutsgruppen gleichermaßen mit strukturellen Herausforderungen konfrontiert. Insbesondere die Automobil- und Privatbanken erzielten 2018 überdurchschnittliche Eigenkapitalrenditen, und die Renditen der Kreditgenossenschaften und Sparkassen liegen ohne Berücksichtigung der Risikovorsorge gemäß §340g HGB weiterhin auf einem ansehnlichen Niveau. Dennoch mussten auch diese Institutsgruppen einen Rückgang im Vergleich zum Vorjahr hinnehmen.

Im internationalen Wettbewerb belegen dagegen selbst in Deutschland gut platzierte Institutsgruppen mit ihren Eigenkapitalrenditen nur hintere Ränge. Unangefochtener Spitzenreiter sind die US-Banken, die zuletzt eine Eigenkapitalrendite von 12 Prozent erwirtschafteten. Die europäischen Häuser, die ebenfalls unter der Politik der EZB sowie der verschärften Regulierung leiden, erzielten im Durchschnitt eine Rendite von 7 Prozent.

Gesamtprofitabilität gerät mittelfristig in Gefahr

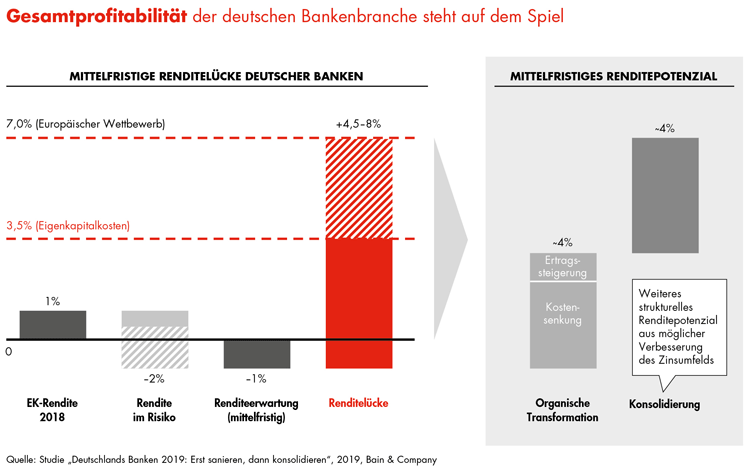

Die signifikante Renditelücke der deutschen Banken, sowohl im internationalen Vergleich als auch gemessen an den Eigenkapitalkosten, könnte in den kommenden Jahren noch größer werden. Eine Szenario-Rechnung im Rahmen der Studie ergibt, dass sich mittelfristig selbst in einem nur leicht eingetrübten Umfeld die Eigenkapitalrendite noch einmal halbieren könnte. In einem Negativszenario gerät die Gesamtprofitabilität der deutschen Kreditwirtschaft in Gefahr. Es droht eine negative Rendite von -1,0 Prozent.

Die geringe Profitabilität der deutschen Banken könnte existenzgefährdend sein.

Im Vergleich zum europäischen Wettbewerb entspricht dies einer Ergebnislücke von 8 Prozentpunkten beziehungsweise 40 Milliarden Euro. Allein zur Deckung der Eigenkapitalkosten wäre eine Steigerung des Ergebnisses um 23 Milliarden Euro erforderlich.

Deutschlands Banken müssten daher alle Hebel in Bewegung setzen, um ihre Geschäftsmodelle zukunftssicher zu machen und die Lücke zu schließen. Doch die Analyse zeigt auch, dass selbst eine konsequente organische Transformation mit aggressiven Maßnahmen zur Kostensenkung die Eigenkapitalrendite in den kommenden Jahren lediglich um rund 4 Prozentpunkte steigen lässt.

Transformation erfordert vorherige Konsolidierung

Ohne strukturelle Maßnahmen können die deutschen Banken daher auch mittelfristig nicht zu auskömmlichen Renditen zurückkehren. Es bedarf einer breit angelegten Konsolidierung auf nationaler und europäischer Ebene, um die Eigenkapitalrendite um weitere 4 Prozentpunkte zu erhöhen. Das nationale Konsolidierungstempo, das bisher vorgelegt wurde, reicht bei weitem nicht aus.

Seit 2008 sank die Zahl der Banken gerade einmal um durchschnittlich 2 Prozent pro Jahr, Großfusionen blieben aus. Doch selbst bei einer höheren Dynamik sind die dringend erforderlichen Skalen- und Synergieeffekte auf nationaler Ebene nach wie vor limitiert.

Grenzüberschreitende Zusammenschlüsse setzen allerdings eine europäische Bankenunion und damit eine politische sowie eine regulatorische Harmonisierung voraus.

Eine europäische Konsolidierung erfordere vorab zudem eine nationale Sanierung und Profitabilisierung. Nur mit effizienten sowie skalierbaren Geschäfts- und Betriebsmodellen können die deutschen Banken in internationalen Zusammenschlüssen die erhofften Kostensynergien realisieren.

Im Vergleich zu europäischen Wettbewerbern droht deutschen Banken mittelfristig eine erhebliche Renditelücke.

Geschäftsmodelle müssen zukunftsfähig werden

Bei der Transformation ihrer Geschäfts- und Betriebsmodelle hätten die deutschen Institute erheblichen Nachholbedarf. Viele Geschäftsmodelle wurden bislang nicht an die neue Ertragsrealität angepasst. Betriebsmodelle wurden zwar stabilisiert, aber nicht in erforderlichem Maß restrukturiert oder skaliert, um der Margenerosion entgegenzuwirken.

Damit die Institute wieder aus einer Position der Stärke heraus agieren können, empfiehlt Bain den Fokus auf die folgenden vier Stoßrichtungen zu legen:

- Komplexitätsreduktion: Vereinfachung als Schlüssel zur nachhaltigen Sanierung.

- Digitalisierung: Verbesserung des Kerngeschäfts und Schaffung neuer Geschäftsmodelle.

- Kundenorientierung 2.0: Kundenfokus leben und organisatorisch verankern.

- Nachhaltigkeit: Kunden von morgen binden und begeistern.

Zugleich müssen die Banken ihre Strategie konsequent weiterentwickeln, mit dem Ziel, die Zukunftsfähigkeit der Geschäftsmodelle zu gewährleisten und die Profitabilität kurz- beziehungsweise mittelfristig zu steigern.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.