Die Corona-Krise hat die europäischen Großbanken erheblich getroffen. Eine Analyse untersucht die erheblichen Unterschiede im Vergleich zu US-Banken und zeigt deren Ursachen.

Europa Banken im Corona-Herbst

Die vom Coronavirus ausgelöste Rezession hat die europäischen Banken erheblich getroffen. Die Erträge der 20 größten Institute sanken im ersten Halbjahr um 5 Prozent verglichen mit dem Vorjahr. Das lag vor allem an einem Minus beim Zinsüberschuss (-3,5 Prozent) und den sonstigen Erträgen (-34 Prozent), das ein florierendes Kapitalmarktgeschäft nicht ausgleichen konnte.

Der Zinsüberschuss profitierte zwar vom Volumenwachstum, litt aber unter anhaltendem Margendruck, Zinssenkungen in den USA und Mittelosteuropa, der Aufwertung des Euro gegenüber vielen Schwellenländerwährungen und geringeren Dividendeneinnahmen. Der Provisionsüberschuss war konstant. Hier hielten sich einerseits höhere Einnahmen aus dem Wertpapierhandel und der Emission von Anleihen und Aktien und andererseits geringere Erträge aus der M&A-Beratung und der Vermögensverwaltung aufgrund niedrigerer verwalteter Aktiva die Waage.

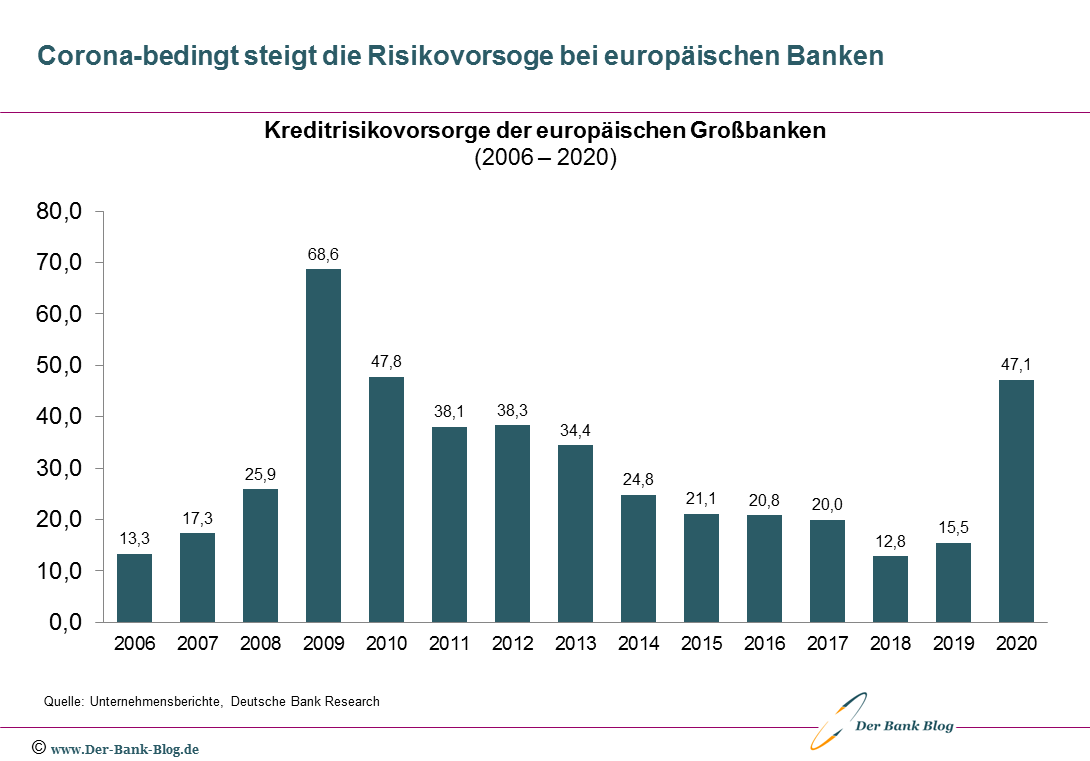

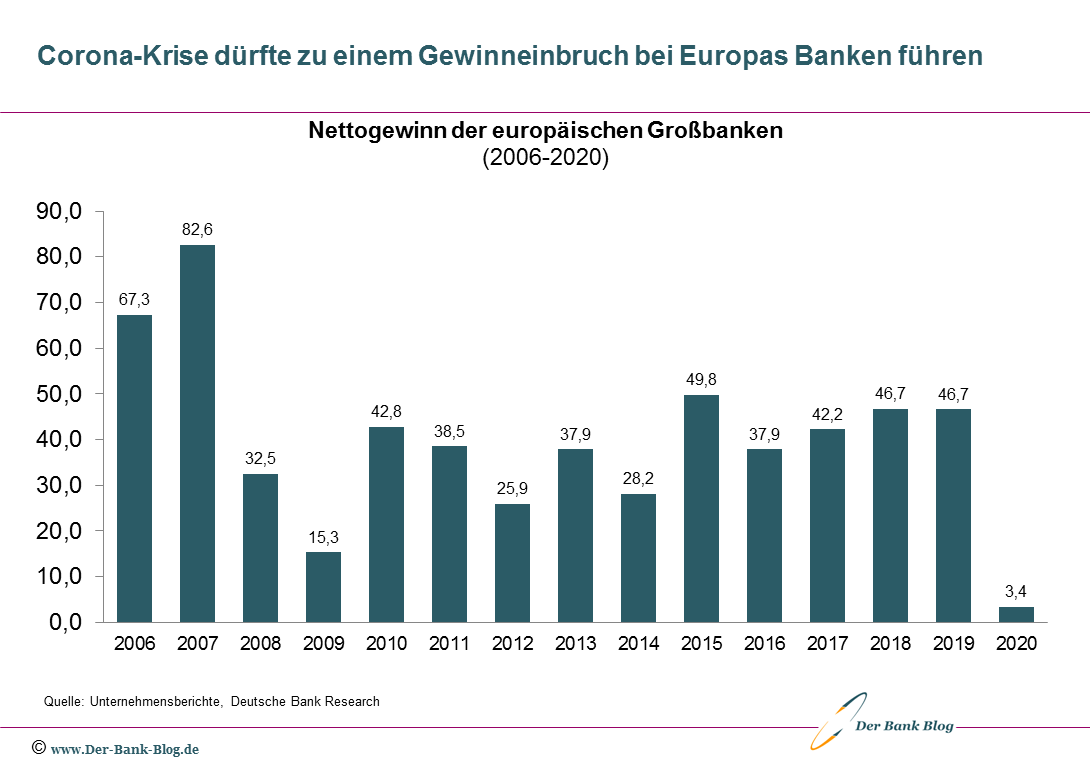

Den größten Effekt auf die GuV insgesamt hatte jedoch der massive Anstieg der Kreditrisikovorsorge, die sich mehr als verdreifachte. Im Ergebnis blieb nach Steuern fast kein Gewinn mehr übrig (-94 Prozent), obwohl es den Banken erneut gelang, die Kosten zu verringern (-4 Prozent).

Entwicklung der Kreditrisikovorsorge bei europäischen Großbanken.

Entwicklung des Nettogewinns bei europäischen Großbanken.

Positive Kernkapitalquote und starke Liquiditätsausstattung

Positiv entwickelte sich dagegen die Kernkapitalquote (CET1), die im Vorjahresvergleich um 0,5 Prozent-Punkte auf durchschnittlich 14 Prozent zulegte, und auch die Leverage-Ratio ging nur leicht um 0,1 Prozent-Punkte auf 4,8 Prozent zurück. Beide profitierten von der Streichung von Dividendenzahlungen auf Anraten der EZB.

Einen Boom verzeichnete seit Beginn der Krise die Kreditvergabe an Unternehmen, unterstützt von staatlichen Garantien. Die Banken erhöhten auch ihre Einlagen bei den Notenbanken enorm und sicherten damit ihre starke Liquiditätsausstattung. Zusammen mit beträchtlichen Staatsanleihekäufen führte dies zu einer kräftigen Ausweitung der Bilanzsumme (+7,5 Prozent).

Konsolidierung der Corona-Effekte erwartet

In den nächsten Quartalen wird sich eine Reihe dieser Effekte voraussichtlich ins Gegenteil umkehren. Das Wachstum der Unternehmenskredite dürfte sich aufgrund einer schwächeren Nachfrage und verschärfter Kreditstandards deutlich verlangsamen. Im Einklang mit einem weiteren Rückgang der Finanzmarktvolatilität und der beginnenden wirtschaftlichen Erholung werden die Banken wahrscheinlich auch ihre überschüssigen Liquiditätsreserven schrittweise reduzieren. Dies dürfte geringere Einnahmen aus dem Wertpapierhandel mit sich bringen, aber auch die Risikovorsorge sollte langsam vom gegenwärtig hohen Niveau aus wieder zurückgehen.

US-Banken kommen besser durch die Krise

Verglichen mit ihren europäischen Wettbewerbern haben die sieben großen US-Banken (ähnlich wie die Volkswirtschaft als Ganzes) die Krise bislang etwas besser überstanden. Sie sind insgesamt – bei einem Gewinnrückgang um rund 60 Prozent – moderat profitabel geblieben, obwohl sie weit größere Rückstellungen für zukünftige Kreditausfälle gebildet haben.

Diese stiegen auf das 5,5-fache des Vorjahreswerts. Das ist insofern erstaunlich, als die Wirtschaftsleistung in den USA dieses Jahr dank einer geringeren Exportabhängigkeit, eines größeren Konjunkturprogramms und weniger strengen Lockdowns nicht so stark schrumpfen dürfte (-4 Prozent) wie in Europa (Euroraum -8 Prozent, Großbritannien -10,2 Prozent).

Andererseits fehlen in den USA staatliche Kreditausfallgarantien wie in Europa, außerdem enthält das Kreditbuch der US-Banken im Durchschnitt mehr Risiken und nicht zuletzt können sich die dortigen Kreditinstitute dank einer fundamental besseren Profitabilität auch schlicht eine höhere Risikovorsorge „leisten“.

Die Erträge der US-Banken sind trotz des stärkeren Gegenwinds durch die Zinssenkungen der Fed sogar um 2 Prozent gegenüber dem Vorjahr gewachsen. Allerdings wirken die Kapitalquoten etwas schwächer und weniger robust als in Europa.

Die vollständige Studie „European banks suffer more than US peers in the corona crisis“ können Sie hier direkt herunterladen.