Die Targobank ist derzeit das einzige deutsche Kreditinstitut, das Chatbots bereits aktiv im Kundenservice einsetzt. Über die Erfahrungen und Zukunftsperspektiven habe ich mich mit Ates Demir und Gerrit von der Hardt unterhalten.

Für Chatbots im Banking gibt es zahlreiche Einsatzgebiete sowohl im Front- als auch im Backoffice

Chatbots ist derzeit ein viel diskutiertes Thema im Finanzsektor. Vor allem im Ausland gibt es bereits einige Anwendungen. Auch hierzulande gibt es bereits (wenige) konkrete Projekte, die meisten Institute warten jedoch noch ab. Dabei verleihen neue innovative Technologien aus dem Bereich Künstliche Intelligenz wie Machine Learning oder Spracherkennung dem Thema neuen Schwung. Die Targobank gehört in Deutschland zu den Pionieren beim Einsatz von Chatbots und hat damit bereits seit 2014 Erfahrungen gesammelt. Mit Ates Demir und Gerrit von der Hardt habe ich mich ausführlich über das Thema unterhalten.

Interview mit Ates Demir und Gerrit von der Hardt, Targobank

Ates Demir ist seit 2005 als Direktor für das Internet und Mobile Banking der Targobank zuständig. Dies beinhaltet die Verantwortung für den Webauftritt, den Online-Vertrieb sowie Online-Banking und Brokerage. Dazu gehören auch die mobilen Anwendungen und Bezahllösungen der Targobank.

Ates Demir ist Direktor der Targobank und für das Internet und Mobile Banking zuständig.

Vor seiner Zeit bei der Targobank, war Ates Demir sieben Jahre im Kreditkartengeschäft der Citigroup in New York beschäftigt. Dort war er unter anderem als CFO am Aufbau der digitalen Geschäftseinheit von N.A. Cards mitverantwortlich.

Gerrit von der Hardt leitet als Abteilungsmanager der Targobank ein Innovationsteam für Digitalisierung und Automatisierung im Ressort Operations. Darin beschäftigen sich Projektmanager und Prozessexperten mit Methoden des Lean Managements zur Optimierung von Prozessen sowie mit der Initiierung und Umsetzung von Digitalisierungsprojekten. Dabei bestehen Schnittstellen zum Online-Kanal und in den Vertrieb.

Gerrit von der Hardt ist Abteilungsmanager der Targobank und leitet ein Innovationsteam für Digitalisierung und Automatisierung im Ressort Operations

Vor seinem Einstieg in die Targobank war Herr von der Hardt mehr als zehn Jahre lang bei einer internationalen Management Beratung für die Themen Operational Excellence sowie HR und Change Management tätig war.

Chatbots bieten zahlreiche Anwendungsmöglichkeiten

Der Bank Blog: Welche Bedeutung messen Sie dem Thema Chatbots aktuell und für die nächsten ein bis drei Jahre bei?

Ates Demir: Im Zuge der fortschreitenden technologischen Entwicklung sehen wir viele Anwendungsszenarien für Chatbots, sowohl im Backoffice als auch im Frontend. Für uns ist das Thema vor allem an der Schnittstelle zum Kunden relevant. Der dialogorientierte Ansatz und die darin enthaltenen Gamification-Elemente stellen für viele Kunden einen zusätzlichen Anreiz zur Nutzung dar. Aktuell prüfen wir, ob wir Chatbots noch stärker auf unserer Webseite einsetzen, um noch serviceorientierter mit dem Kunden kommunizieren zu können, zum Beispiel zur Online-Terminvereinbarung oder beim Ausfüllen von Formularen im Online-Produktverkauf.

Gerrit von der Hardt: In meinem Bereich steht die Einbindung von Chatbots in den Kundenservice im Vordergrund.

Der Bank Blog: Über welche konkreten Einsatzbereiche für Chatbots denken Sie denn nach?

Gerrit von der Hardt:. Ein Einsatzgebiet ist die Vorsortierung von Kundenanfragen durch Kategorisierung (zum Beispiel allgemeine Anfragen, Beschwerden oder Kündigungen) und dort wo erforderlich, die automatisierte Weiterleitung an unsere Spezialisten. Hier sehen wir Möglichkeit, das Kundenerlebnis zu verbessern und Mehrfachschleifen und Rückfragen zu vermeiden. Kunden akzeptieren Online-Systeme vor allem dann, wenn ihnen schnell und klug geholfen wird. Für beratungsintensive Anlässe sehen wir den Filial- und Telefonkanal weiterhin als wichtigsten Kontaktkanal an.

Der Bank Blog: Mit anderen Worten, Sie denken vor allem über einen Einsatz an der Schnittstelle zum Kunden nach?

Gerrit von der Hardt: Im Augenblick steht dies im Vordergrund, aber sicherlich wäre auch ein interner Einsatz denkbar.

Verbesserung des Kundenerlebnisses durch Chatbots

Der Bank Blog: Sehen Sie Chatbots primär unter dem Aspekt der Personalkostenersparnis oder eher unter dem Aspekt „Zeitgewinn durch Entlastung von Routinearbeiten“?

Gerrit von der Hardt: Im Vordergrund stehen ganz klar die Möglichkeiten, Kundenanfragen schneller und besser zu beantworten und so das Kundenerlebnis zu verbessern.

Ates Demir: Wenn Chatbots einem Kunden zum Beispiel das Ausfüllen von 20 oder 30 Feldern in einem Formular erleichtern beziehungsweise abnehmen, verbessert man damit massiv das Kundenerlebnis.

Der Bank Blog: Es gibt erste Hochrechnungen, dass Chatbots der Finanzbranche zu massiven Personalkosteneinsparungen verhelfen könnten. Das würde bedeuten, dass sich durch einen Einsatz erhebliche Mitarbeiterkapazitäten einsparen ließen. Wie beurteilen Sie diese Prognosen?

Gerrit von der Hardt: Momentan halte ich das noch für Glaskugelleserei. Selbst wenn wir die meisten unserer Standardanlässe über Chatbots abwickeln lassen würden, glaube ich kurzfristig nicht an diese Auswirkungen. Der Fokus liegt klar auf dem Kundenerlebnis. Und für komplexe Anfragen und Beratungssituationen bleibt der Mensch unverzichtbar.

Lena, der erste Chatbot einer deutschen Bank

Der Bank Blog: Sie bieten – als erste Bank in Deutschland – seit 2014 einen Chatbot auf Ihrer Webseite an. Wie ist die Nutzung und welche Resonanz haben Sie von Ihren Kunden erhalten?

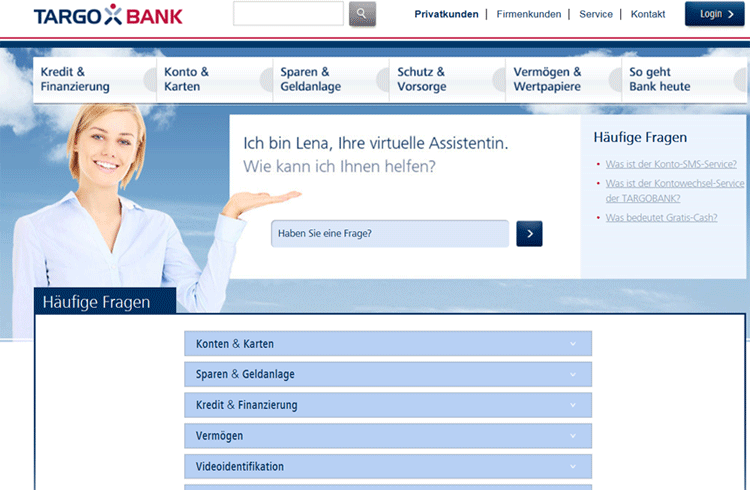

Ates Demir: Lena ist ein Chatbot der ersten Generation, das heißt nicht mit Künstlicher Intelligenz, sondern mit einer großen Datenbank und entsprechender Logik im Hintergrund ausgestattet. Wir bieten unseren Kunden damit einen Service für viele Fragen rund um die Targobank und unserer Produkte an. Lena ermöglicht schnelle Online-Auskünfte zu Standardfragen. Um den Service kontinuierlich zu verbessern, werden sämtliche Kundenfragen anonymisiert in einer dynamischen Wissensdatenbank gespeichert.

Die virtuelle Assistentin Lena der Targobank ist der erste Chatbots eines deutschen Kreditinstituts

Gerrit von der Hardt:Wir verzeichnen bis zu 10.000 Anfragen pro Monat mit traditionellen Peaks zu Jahresbeginn (wegen Steuerthemen u.ä.). Lena bietet zwei Bereiche, die gleich häufig genutzt werden: Erstens ein offenes Suchfeld, in das man eine Frage oder ein Stichwort eingeben kann und zweitens eine umfassende Sammlung häufiger Fragen (FAQ).

In der Regel stellt ein Nutzer eine oder zwei Fragen. Kunden haben anschließend die Möglichkeit, anzuklicken, ob ihnen geholfen werden konnte oder nicht. Lena verzeichnet eine Erkennungsquote von ca. 90 Prozent, was ein Indiz dafür ist, dass Lena die allermeisten Fragen des Kunden versteht.

Der Bank Blog: Welches sind die drei meistgestellten Fragen an Lena?

Gerrit von der Hardt: An erster Stelle stehen Fragen rund um den Kontoauszug. An zweiter Stelle stehen Fragen zur Einrichtung unseres Konto-SMS-Services, einer Alerting-Funktion zum Girokonto. Und an dritter Stelle stehen die Themen Kartensperrung und Kontowechsel.

Der Bank Blog: Wie fragen die Kunden: In ganzen Sätzen oder eher in Stichworten?

Gerrit von der Hardt: Das ist ganz unterschiedlich: Das Spektrum reicht vom kompliziert verschachtelten Fragesatz bis hin zu Einzelbegriffen, wobei letztere überwiegen.

Der Bank Blog: Wie kam es zu der Namensgebung?

Ates Demir: Wir arbeiten auf unserer Webseite und im Marketing viel mit personalisierten Bildlandschaften, in denen wir eher Menschen als Dinge darstellen. Damit wollen wir den zwischenmenschlichen Bezug zu unseren Kunden stärken. Vor diesem Hintergrund haben wir auch Lena als Person dargestellt. Der Name wurde damals in einem kreativen Brainstorming ausgesucht.

Sprachsteuerung für einfache Banking-Dialoge

Der Bank Blog: Denken Sie über Sprachlösungen nach?

Gerrit von der Hardt: Ja, aber eher über einfache Anwendungen, um beispielsweise eine einfachere Dialogsteuerung am Telefon zu bieten statt der üblichen Abfragemethodik in Alternativen. Bei uns können Kunden heute schon eine Überweisung per Sprache über das Telefon eingeben. Allerdings wird die Zeit zeigen, ob nicht die mobilen Möglichkeiten, die das Smartphone bietet, diese telefonische Nutzung in den Hintergrund rücken lässt.

Der Bank Blog: Planen Sie die Nutzung von Lösungen für Amazons Echo, Siri und Googles Home?

Gerrit von der Hardt: Wir sehen verschiedene Einsatzbereiche, die zum Teil auch durch unserer Muttergesellschaft Crédit Mutuel näher untersucht werden, aber in naher Zukunft kann ich keine umfassenden Anwendungen für Bankgeschäfte erkennen.

Ates Demir: Denkbar wäre es, analog zum App-Bereich entsprechende Lösungen für sprachgesteuerte Bankanwendungen programmieren zu lassen. Allerdings sehen wir darin derzeit noch ein Nischenthema.

Wir können uns vorstellen Kontostandsabfragen und ähnliches via Sprachsteuerung über unsere Banking-App ermöglichen. Dies dann auch mit Systemen wie Alexa zu ermöglichen, wäre ein möglicher übernächster Schritt. Komplexere Bankgeschäfte via Sprachsteuerung sehe ich allerdings derzeit noch nicht.

Der Bank Blog: Wie beurteilen Sie Chatbot-Lösungen über Social Media Messenger-Dienste wie Facebook, WhatsApp oder Twitter?

Gerrit von der Hardt: Hier gilt es natürlich die rechtlichen und insbesondere datenschutzrechtlichen Anforderungen zu beachten. Das ist bei Anbietern wie Facebook oder WhatsApp nicht unproblematisch, speziell, wenn wir in die Nähe der legitimierten Themen kommen. Hier wird sich in den nächsten Jahren zeigen, was uns die Rechtsprechung vorgibt und was die Kunden sich wünschen.

Derzeit sind die Technologien noch stark fragmentiert, vor allem im Hinblick darauf, ob und wie Daten und intelligente Systeme über eine Cloud zur Verfügung gestellt beziehungsweise gespeichert werden. Die Entwicklung zeigt in Richtung mehr Cloud-Lösungen, damit weg von internen Systemen. Und selbst wenn man sich für eine private Cloud entscheidet, werden bestimmte Routinen von den Anbietern weiter extern gehalten, was im Hinblick auf die hohen Sicherheitsanforderungen im Banking nicht unproblematisch ist. Banken werden sich ganz sicher schwer damit tun, einem IT-Anbieter interne Informationen zur Weiterentwicklung seines Systems zur Verfügung zu stellen.

Künstliche Intelligenz als nächste Ausbaustufe

Der Bank Blog: Wie sehen Sie die Perspektiven für Chatbots, die mit Künstlicher Intelligenz ausgestattet sind?

Ates Demir: Das ist sicherlich die nächste Ausbaustufe. Man muss sich nur anschauen, was heute schon auf einem Smartphone verfügbar ist. Siri und entsprechende Google-Anwendungen zeigen den Weg auf. Eine Umsetzung benötigt aber Zeit und das entsprechende Investment.

Der Bank Blog: Arbeiten Sie bereits an Themen und Projekten im Bereich KI?

Ates Demir: Unsere französische Mutter Crédit Mutuel, eine genossenschaftliche Bankengruppe, führt bereits Pilotprojekte in diesem Bereich durch. Es gibt eine Partnerschaft mit IBM, die verschiedene Anwendungen von Watson pilotiert.

Der Bank Blog: Welchen Stellenwert hat das Thema Chatbots im Rahmen Ihrer digitalen Technologiethemen, gemessen am Volumen für innovative Investitionen?

Ates Demir: Der Anteil ist derzeit noch recht gering. Zum einen ist die Zahl der Chatbot Projekte noch überschaubar, zum anderen sprechen wir hier nicht von einer Technologie, die zwangsläufig teuer ist. Dahinter verbirgt sich keine Rocket Science sondern im Wesentlichen eine Webanwendung für die Kundenkommunikation, die teilweise schon im Einsatz ist. Die Datenbankstrukturen im Hintergrund sind nicht allzu komplex, es kommt vielmehr vor allem auf die richtigen Inhalte an. Wenn allerdings das Thema Künstliche Intelligenz zur Anwendung kommt, kann dies durchaus andere Dimensionen einnehmen.

Gerrit von der Hardt: Wenn wir perspektivisch unsere Prozesswelt mit Künstlicher Intelligenz verknüpfen sollten, wären damit entsprechende Investitionen in Menschen und Technik verbunden. Bis Künstliche Intelligenz allerdings zum Alltagsbestandteil einer Bank wird, wird sicherlich noch ein Jahrzehnt vergehen.

Proaktiver Vertrieb mit Künstlicher Intelligenz ist (noch) Science Fiction

Der Bank Blog: Erwarten Sie, dass Chatbots eines Tages Vertriebsaufgaben übernehmen werden?

Gerrit von der Hardt: Das persönliche Gespräch bleibt die Basis der Kundenbeziehung, davon sind wir weiterhin überzeugt. Aber selbstverständlich müssen wir für Selbstentscheider etwas anbieten. Robo Advisor werden ja bereits eingesetzt. Das wird sich Schritt für Schritt weiter entwickeln, wobei man schauen muss, wie die Kundenakzeptanz ausfallen wird.

Der Bank Blog: Halten Sie auch eine aktive und proaktive Rolle für Chatbots für möglich und wahrscheinlich? Also dass Chatbots – z.B. bei Vorliegen bestimmter Kontomerkmale – selbständig Kunden anrufen oder ansprechen und so eigenständige Vertriebsaufgaben (z.B. bei der Geldanlage) wahrnehmen?

Ates Demir: Aus heutiger Sicht gehört das noch in den Bereich Science Fiction. Um einen dafür notwendigen Dialog komplett mit allen Eventualitäten und in natürlicher Sprache abzudecken, muss sich die Technologie noch erheblich weiter entwickeln.

Das System müsste nicht nur in der Lage sein, dem Kunden ein gutes Gefühl zu vermitteln, kompetent erscheinen und glaubhafte Lösung anbieten. Vor allem käme die Ausstrahlung von Emotionen hinzu. Nicht umsonst präferiert die Mehrheit unserer Kunden bei komplexen Finanzthemen nach wie vor den Face-to-Face Kontakt mit einem Berater aus Fleisch und Blut. Das zu ersetzen, dürfte für technische Lösungen ferne Zukunftsmusik sein, egal ob als Chatbot im Internet oder als Roboter in der Filiale.