Kunden bewerten, auch durch die Erfahrungen der Pandemie, ein Telefonat gleichwertig mit einem Filialbesuch: Als persönlichen Kontakt. Banken sollten ihre Call Center zu vollwertigen Beratungscentern entwickeln, die auch auf Distanz ein erstklassiges Kundenerlebnis garantieren.

Call Center in Banken und Sparkassen sollten zu vollwertigen Vertriebseinheiten ausgebaut werden.

Die Commerzbank hat sich von ihrem bisherigen Filialkonzept verabschiedet, 350 der rund 800 Filialen werden geschlossen. Die Deutsche Bank will weitere 100 Filialen schließen und auch Sparkassen und Volksbanken sind weiter auf Konsolidierungskurs. Das entspricht dem geänderten Kundenverhalten und wird auf der Kostenseite mittelfristig Erleichterung schaffen, schließlich gilt Deutschland im Vergleich zu England oder den Niederlanden hinsichtlich der Filialen immer noch als „overbanked“.

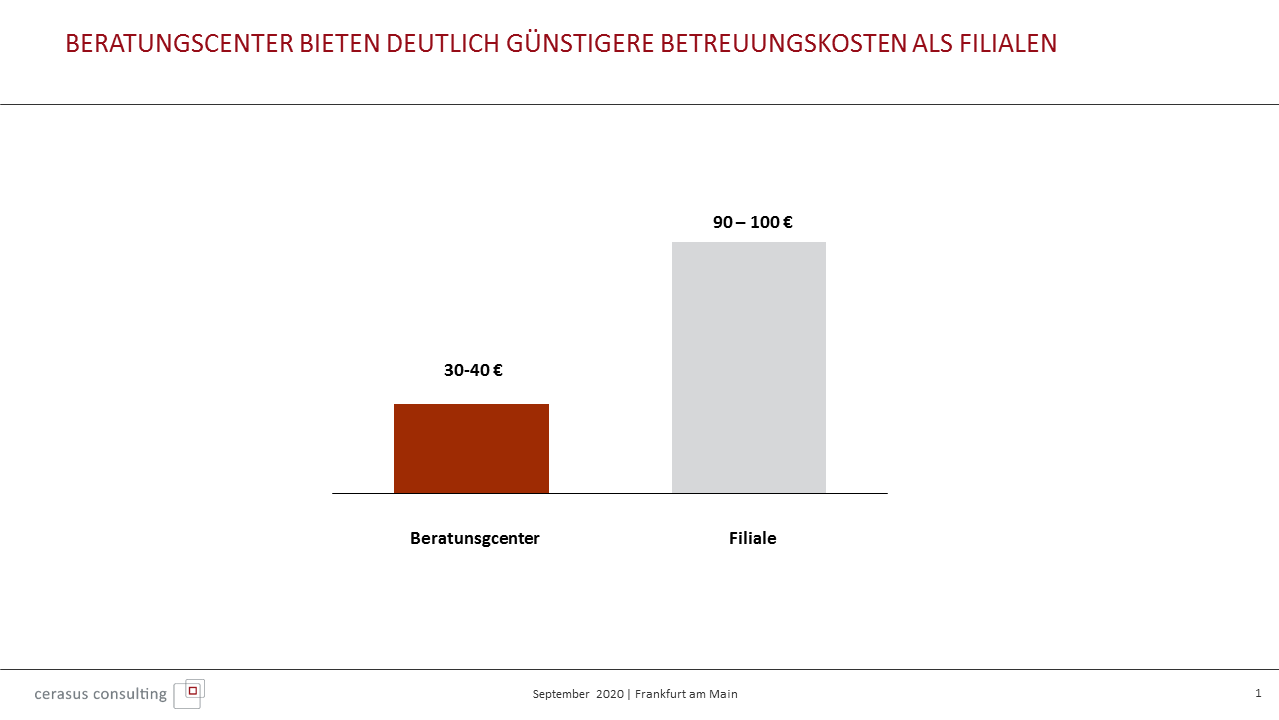

Als alternativer Betreuungskanal steht, neben dem Online-Angebot, das Telefon im Fokus, das derzeit eine Renaissance erlebt. Verstärkt durch die Corona-Krise hat die Akzeptanz erheblich zugenommen. Kunden bewerten ein Telefongespräch mittlerweile wie ein Gespräch in der Filiale: als persönlichen Kontakt. Das ist aus Kostensicht eine gute Nachricht, weil die Betreuungskosten dadurch deutlich gesenkt werden können.

Durchschnittliche Betreuungskosten pro Kunde pro Jahr im Retailgeschäft im Vergleich.

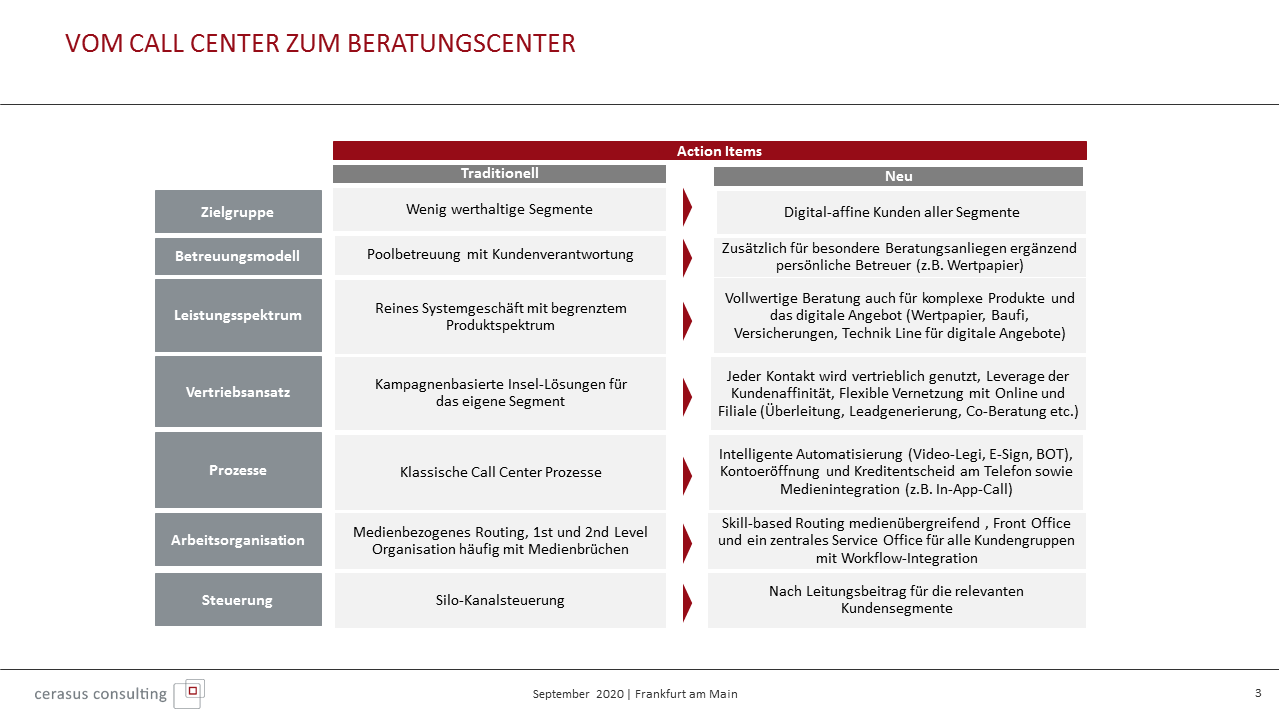

Weiterentwicklung des Vertriebs- und Servicemodells

Viele Banken und Sparkassen segmentieren Ihre Kunden nach dem intern ermittelten Ertragspotenzial, was im Ergebnis fast immer dazu führt, dass die weniger werthaltigen Kundensegmente „nur“ noch über Telefon-, E-Mail und zunehmend Video-Chat betreut werden. Seit langem ist bekannt, dass auch viele werthaltige Kunden digital-affin sind und eine Direktbetreuung zu schätzen wissen.

Ein Beratungscenter einer Bank oder Sparkasse bietet alle Leistungen von der Überweisung bis zur Baufinanzierung.

Die Zwänge durch Corona haben deutlich gezeigt, dass die Kunden insgesamt sehr offen für digitale Zugangswege und Beratungsformate sind – ja sie fordern diese sogar ein. Die Entwicklung weg vom Filialapparat hin zu digitalen Zugangskanälen erfordert eine Weiterentwicklung des gesamten Vertriebs- und Servicemodells.

Telefongespräch ebenbürtig mit Filialbesuch

Das bedeutet zunächst, dass aus Call Centern vollwertige Beratungscenter werden – viele Banken sind bereits auf diesem Weg. Es reicht dabei auch nicht aus, aus einem rein auf Effizienz getrimmten Call-Center mit günstigen Teilzeitkräften eine preiswerte Alternative zur persönlichen Betreuung in der Filiale aufzubauen. Ganz im Gegenteil: es braucht eine kundenzentrierte und fachlich versierte Mannschaft, die On-Demand die Kundenbedürfnisse befriedigen kann: von der schnellen Überweisung über die WPHG-konforme Wertpapierberatung bis hin zur komplexen Baufinanzierung. Die Beherrschung des Direktgeschäfts und die erforderliche technische Infrastruktur sind dabei notwendige Voraussetzungen.

Die Konsequenzen sind aber weitreichender. Die „betreuende Einheit“ und der „Beziehungsmanager“ als Drehkreuz für die Kundenbeziehung tritt dadurch immer mehr in den Hintergrund. Situative Hilfestellung, Problemlösung und anlassbezogene Beratung prägen das Kundenerlebnis, das über den Produktabschluss entscheidet. Geprägt sind die Kundenerwartungen nicht zuletzt durch die digitalen Champions, deren konsequenten Kundenfokus und intuitive Prozesse. Die Vorstellung, als Bank eine (starre) Betreuung für den Kunden festzulegen, entspricht nicht mehr dem Kundenbedarf.

Banken sollten sich öffnen und die Leistung ihrer Berater bzw. Vertriebskanäle konsequent an ihrem Gesamtbeitrag ausrichten statt an starr zugeordneten Kundesegmenten und Produktkatalogen.

Anlassbezogene Ansprache und stärkere Produktorientierung

Wählt der Kunde Kanal und Zugang zur Bank konsequent nach seinen Bedürfnissen, wird jeder Kontakt zur zentralen Vertriebschance. Um diese Chancen zu nutzen, ist eine anlassbezogene Ansprache notwendig. Berater und digitale Kanäle können bei effizienter Nutzung der vorhandenen Daten im Sinne einer Next Best Offer bzw. Next Best Action ansprechen.

Viele Chancen liegen aktuell im Bereich Wertpapiere, weil sich die deutschen Sparer zunehmend für neue Asset-Klassen öffnen, sowie im klassischen Ratenkredit. Aktiver, anlassbezogener Vertriebs-Push ist schlagend. Dem Thema Data Analytics kommt dabei eine sehr wichtige Bedeutung zu.

Viele Banken müssen zunächst noch an den Voraussetzungen zur Nutzung von Daten arbeiten: die Durchdringung bei Werbeerlaubnis und Einwilligung zur Datennutzung liegt häufig nur bei rund 50 Prozent. Sind die Voraussetzungen gegeben, bedarf es der erforderlichen Skills (Data Scientists), um zielgenaue Angebote für die Kunden zu ermitteln und ein performante CRM-Schnittstelle in das Frontend der Agents, um diese auch im Gespräch sichtbar zu machen.

Experten on Demand

Mit Blick auf Einkommens- und Vermögenssituation ergeben sich nach wie vor Unterschiede in der Betreuungsintensität und -komplexität. Nimmt man Customer Focus und die aktuellen Entwicklungen ernst, sollten die Retailbanken Experten On Demand für komplexe Themen wir Wertpapiere, Baufinanzierung und Versicherungen anbieten – und zwar über jeden Kanal. Der Kunde wählt, ob er eine Wertpapierberatung in der Filiale, per Telefon oder per Video machen möchte. Entsteht eine Vertrauensbasis, hat sich eine 1:1 Beziehung auf der Expertenbasis (z.B. für das Depotjahresgespräch) durchaus bewährt. Aber auch das hängt vom Kundenwunsch ab.

Beratungscenter als gleichberechtigter Vertriebskanal

Das Messen der Aktivitäten und Ergebnisse und die Verzielung wird durch die neue Welt komplexer. Ein einfaches Vergütungsmodell nach Produktabschlüssen greift zu kurz. Der Leistungsbeitrag des Beratungscenters – so wie aller anderen Kanäle – setzt sich aus der Service-Performance, den direkten Verkäufen, den Leads für den stationären Vertrieb und dem Beitrag zur Kundenzufriedenheit und Kundenbindung zusammen. Dies sollte sich bei Messung und Verzielung über einen Leistungsbeitrag wiederfinden. Die noch häufig anzutreffende Silo-Steuerung einzelner Kanäle und die daraus zwangsläufig resultierende Rivalität der Kanäle muss zwingend aufgebrochen werden.

Kundenverantwortung, führende Technologie, schlanke Prozesse und eine echte Multikanal-Steuerung über alle Kanäle.

Um ein passendes Leistungsbeitragsmodell und die die nötige kundenorientierte Verzahnung der Kanälen umzusetzen, ist ein zukunftsgerichtetes Vertriebsmanagement erforderlich, dass den Beitrag der einzelnen Kanäle am Erfolg berücksichtig – mit einer tragenden Rolle und konsequenterweise der End to End-Verantwortung für den Erfolg eines Produktes – über alle Kundensegmente und Kanäle hinweg.

Mehr Informationen zum Thema finden Sie im Whitepaper „Beratungscenter im Retailbanking“.