Personalisierung erleben Verbraucher überall. Bisher jedoch noch nicht im Retail Banking. Das wird sich ändern. Denn Personalisierung ist der Schlüssel zu Kundenbindung, Ertragswachstum, Kostensenkung. Und wichtiger noch: der erste Schritt in Richtung Ecosystem-Banking.

Personalisierung eröffnet Banken und Sparkassen zahlreiche neue Chancen im Retail Banking.

Wenn Serienliebhaber Netflix einschalten, müssen sie nicht lange suchen, was sie interessieren könnte – Netflix schlägt es ihnen vor. Amazon scheint schon beim Aufruf der Seite zu wissen, was der Online-Shopper will. Und Reiseportale bieten ihren Kunden die zum jeweiligen Fernweh passenden Ziele an. Lange mussten sich Konsumenten fragen: Warum kann das nicht auch meine Bank?

Daher ist Personalisierung zum heißesten Thema im Retail Banking geworden. Führende Banken haben verstanden, dass sie individuelle Kundenpräferenzen besser und fokussierter bedienen können. Damit können sie Kundenbindung und ‑zufriedenheit verbessern, neue Ertragspotenziale realisieren und Kosten senken. Sie schaffen Wettbewerbsvorteile gegenüber anderen Banken und wappnen sich gegen Angreifer aus anderen Industrien.

Den Kunden verstehen

Auch wenn es sich trivial anhören mag, ist es die absolute Grundvoraussetzung: Personalisierte Dienstleistungen müssen aus Sicht des Kunden verstanden und umgesetzt werden. Das Ziel ist, jedem bestehenden und potenziellen Kunden

- ein seiner Situation entsprechendes individuelles Erlebnis,

- über den richtigen Kanal und

- zum richtigen Zeitpunkt

zu bieten.

Damit wird die persönliche Beziehung zwischen Kunde und Berater in die digitale Welt übertragen und perfektioniert. Dies erfordert eine radikale Neugestaltung der Kundenbeziehung mit faktenbasiertem Kundenverständnis, analyse- und kontextgetriebener Interaktion sowie permanenter Verarbeitung von Kundenfeedback und Kundenreaktion.

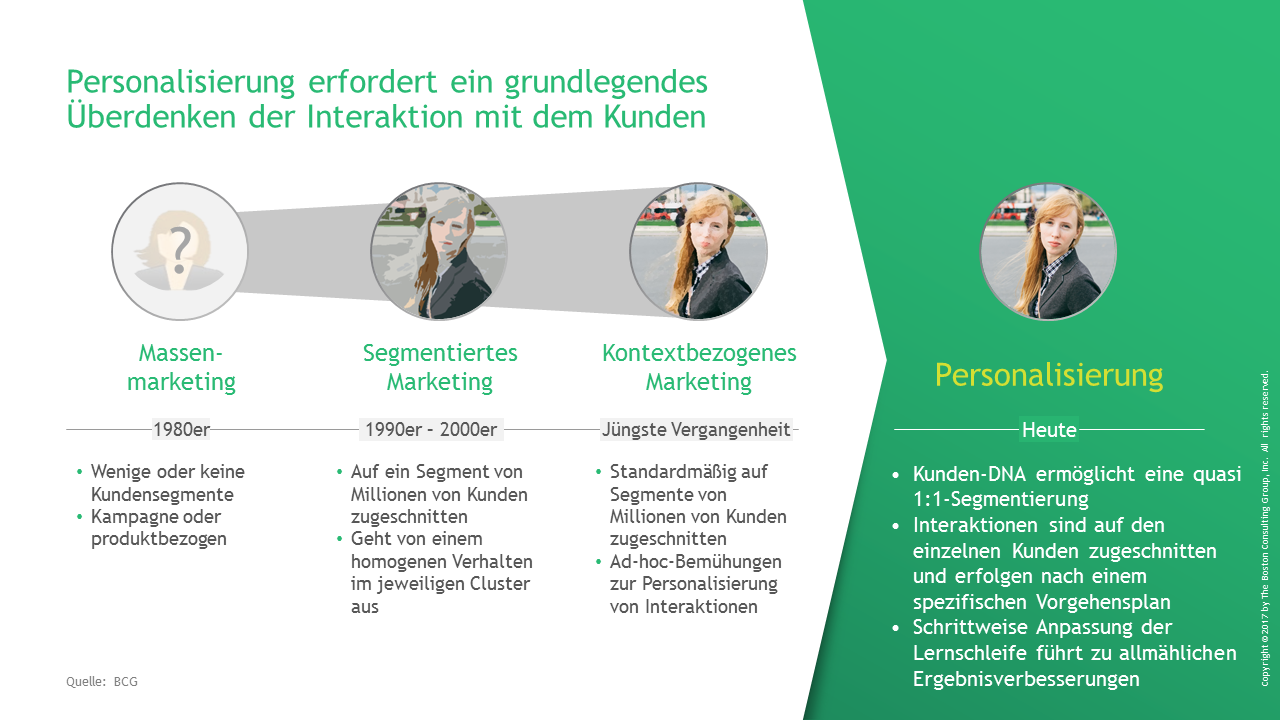

Personalisierung läutet im Retail Banking eine neue Phase der Interaktion mit Kunden ein.

Die Zeit ist reif für personalisierte Angebote

Retailbanken haben seit jeher den Anspruch, jedem Kunden die beste Lösung zu bieten. Bei den Kunden kommt das so aber noch nicht an. Zu häufig empfinden sie, dass Banken weniger den Kundennutzen als die eigenen Gewinne im Blick haben. Personalisierung bietet Banken die Chance, einen neuen Anlauf zu nehmen und die Beziehung zu ihren Kunden neu zu definieren.

Es gibt drei zentrale Gründe, warum Banken Personalisierung jetzt angehen sollten:

- Die Kunden wollen persönliche Angebote.

- Der Wettbewerb schläft nicht.

- Die Technologie macht es möglich.

1. Die Kunden wollen persönliche Angebote

Personalisierung stellt für immer mehr deutsche Bankkunden einen kritischen Faktor bei der Wahl ihrer Bank dar. „Personalisierung ist für mich das wichtigste oder ein sehr wichtiges Kriterium“, sagen laut einer aktuellen BCG-Erhebung

- 61 % der Befragten im Hinblick auf die Bankauswahl als Neukunde,

- 42 % im Hinblick auf die Entscheidung, die aktuelle Bankverbindung aufzugeben,

- 64 % im Hinblick auf die Entscheidung, die Beziehung zur aktuellen Bank zu vertiefen.

2. Der Wettbewerb schläft nicht

Kunden erwarten auch deshalb eine personalisierte Interaktion mit ihrer Bank, weil sie dies als Kunden insbesondere im Internet und am Smartphone bereits von anderen Unternehmen gewohnt sind. Die Hälfte der Deutschen sieht sich inzwischen auch als digitale Bankkunden.

Tech-Player definieren nicht nur das Anspruchsniveau der Kunden im Retail Banking, sondern werden zunehmend auch als direkte Wettbewerber relevant. Die auf Daten basierende umfassende Kenntnis ihrer Kunden und der stark personalisierte Marktzugang von Plattform-Playern können auch im Banking entscheidende Wettbewerbsvorteile sein.

3. Die Technologie macht es möglich

Die für personalisierte Dienstleistungen erforderlichen Technologien sind vollständig erprobt und haben ihren Nutzen unter Beweis gestellt.

Die Zeit ist reif. Die Voraussetzungen dafür, mit Personalisierung Erfolge zu erzielen, sind in allen Banken gegeben. Unsere Projekterfahrung zeigt: Bereits nach sechs Monaten können Piloten live gehen, selbst wenn man bei Null beginnt.

Personalisierung schafft Werte

Dass Personalisierung von Kunden erwartet und aufgrund der Marktdynamik erforderlich wird, ist nur die eine Seite der Medaille. Mindestens ebenso wichtig ist die andere Seite: Für jede Bank ist die Entwicklung personalisierter Dienstleistungen eine wertschaffende Investition, mit der sich kurzfristig Kosten senken und kurz- bis mittelfristig Erträge steigern lassen.

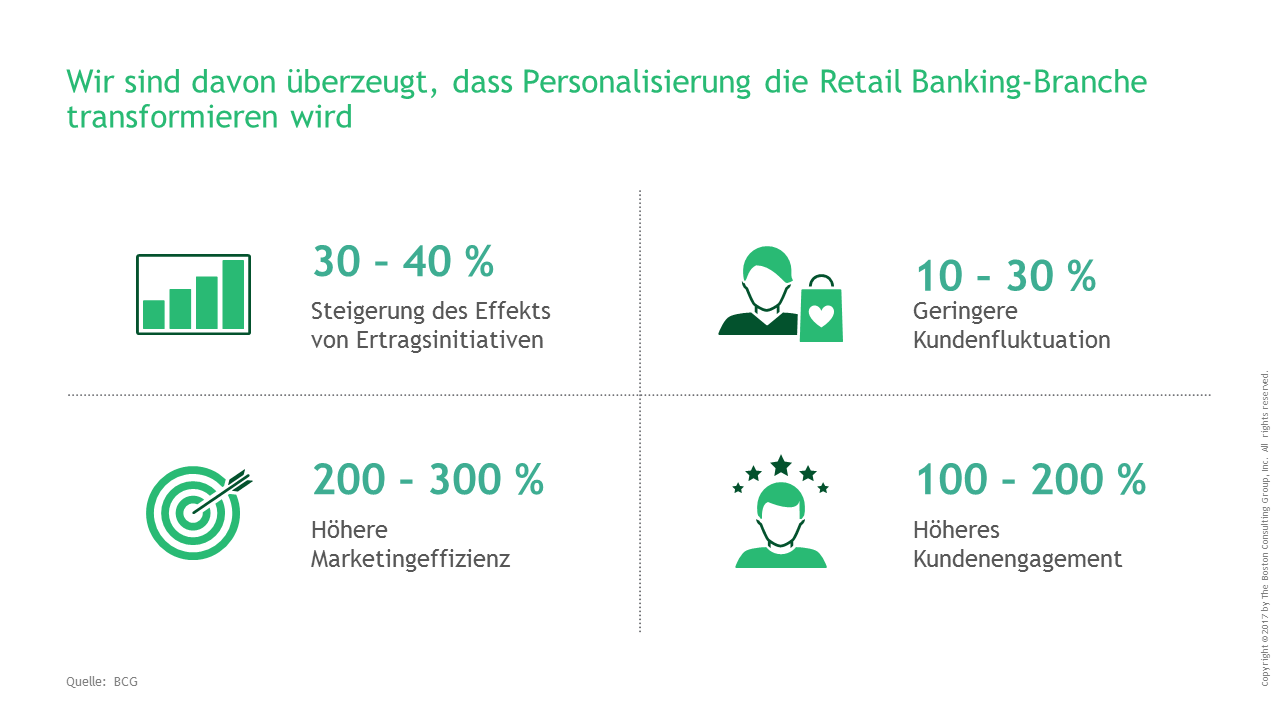

Vielfältige Transformationseffekte im Retail Banking durch Personalisierung.

Positive Effekte für Banken durch Personalisierung

Die positiven Effekte für die Bank lassen sich in drei Themenbereiche zusammenfassen:

- Bankzentrierte Personalisierung,

- Kundenerlebniszentrierte Personalisierung und

- Geschäftsmodellzentrierte Personalisierung.

Bankzentrierte Personalisierung

Hierunter fallen Initiativen, die direkte positive Effekte für die Bank haben und gleichzeitig jedem Kunden eine deutlich verbesserte individuelle Kundenerfahrung bieten. Ein typisches Beispiel sind Kreditprozesse, die vorhandene Daten nutzen, um Kreditentscheidungen auf Abruf zur Verfügung zu stellen (Pre-Scoring). Dadurch können bekannte Kunden eine Kreditentscheidung unmittelbar bei Anfrage oder sogar ein proaktives Angebot der Bank erhalten. Die Bank spart in erheblichem Umfang Prozesskosten und der Kunde Zeit.

Ein weiteres Beispiel sind zielgerichtete Kundenbindungsmaßnahmen, die einem möglichen Kundenverlust vorbeugen und dem Kunden wiederum sowohl eine bessere Betreuung bieten als auch die Mühen eines Kontowechsels ersparen. Dabei ist ein Angebot des geeigneten Produkts zur richtigen Zeit oft die effektivste Kundenbindungsmaßnahme.

Darüber hinaus können Banken durch Personalisierung bei der Preisgestaltung das individuelle Nachfrageverhalten und die Preissensitivität der Kunden berücksichtigen.

Insgesamt kommt es auf die integrierte Umsetzung aller Komponenten an. Ein Beispiel: Wenn ein Kunde seiner Bank Zugriff auf alle Kontobewegungen (auch bei Fremdbanken über PSD2) gibt, kann die Bank Kreditüberwachungskosten sparen und dadurch zum Beispiel den Zinssatz senken. Gleichzeitig erkennt die Bank aufgrund des ganzheitlichen Blicks Abwanderungsrisiken und Cross-Sell-Chancen wesentlich besser.

Derartige Initiativen sind nicht neu, wurden jedoch bisher meist einmalig umgesetzt. Heute können diese Initiativen vollautomatisiert und dauerhaft in die Prozesse integriert werden.

Kundenerlebniszentrierte Personalisierung

Hier steht das Kundenerlebnis im Vordergrund, während der Vorteil für die Bank ein Folgeeffekt ist. Es geht darum, Kunden als sogenanntes Segment of One jederzeit als Individuum zu erkennen und entsprechend der Interaktionshistorie und den Bestandsinformationen auch so zu behandeln. Dies kann zum Beispiel bedeuten, dass Informationen über den jeweils vom Kunden meistgeschätzten Kanal, zum richtigen Zeitpunkt und in der richtigen Tonalität versandt werden. Gleichzeitig wird eine allgemeine Kontaktaufnahme, in der Kunden sich nicht individuell angesprochen fühlen, unterlassen. Individuelle Beratungs- und Produktvorschläge werden automatisch entwickelt und Website und App werden permanent individuell angepasst.

Diese Art der Individualisierung ist von Onlinehändlern bekannt. Im Retail Banking wird sie jedoch noch kaum umgesetzt.

Geschäftsmodellzentrierte Personalisierung

Banken, die Personalisierung ins Zentrum rücken, machen sie zum Kern eines Produkt- und Serviceuniversums. Die Schaffung eines solchen Ecosystems würde Banken auf Augenhöhe mit Tech-Playern bringen und weniger angreifbar machen. Kern dieses Ecosystems sind Daten, Daten und nochmals Daten.

Diese Daten lassen sich von Retailbanken nutzen, um zum einen selbst neue, kundenorientierte Lösungen zu schaffen und sie zum anderen Partnern für deren Lösungen zugänglich zu machen. In beiden Fällen werden wiederum Daten generiert, die diesen Zyklus weiter befeuern und der Bank neue Ertragsquellen erschließen.

Den Wettbewerb darum, in diesen Ecosystems nicht nur Produktpartner, sondern die Spinne im Netz zu sein, werden Unternehmen aus verschiedenen Industrien ausfechten. Wenn Banken hier erfolgreich sein wollen, kann dies nur über maximal personalisierte Kundenerfahrungen geschehen, die auf einer konsequenten und das Kundeninteresse in den Vordergrund stellenden Datennutzung basieren.

Keine Zeit verlieren

Retailbanken sollten keine Zeit verlieren und Personalisierung in die Tat umsetzen. Natürlich gibt es in allen Banken noch Probleme mit der Verfügbarkeit und Qualität von Daten. Unsere Erfahrung zeigt jedoch eindeutig, dass jede Retailbank über ausreichend Daten verfügt, um ihren Kunden ein ganz neues Erlebnis zu bieten. Tatsächlich haben Banken aufgrund des Zugangs zu Zahlungsverkehrsdaten aktuell noch einen Vorteil gegenüber anderen Akteuren, der jedoch unter anderem aufgrund von PSD2 stetig schwindet.

Wie sollten Banken vorgehen? Der erste Schritt ist die Identifikation eines konkreten Anwendungsfalls für Personalisierung – am besten mit klar erkennbarem Ergebnispotenzial für die Bank. Innerhalb weniger Monate kann dann ein Prototyp entwickelt, pilotiert und schließlich ausgerollt werden. Der Daten- und Modellkern kann anschließend für weitere Anwendungsfälle genutzt und ausgebaut werden. Schon nach kurzer Zeit können Retailbanken mit erfolgreichen Personalisierungsmaßnahmen Ergebniseffekte erzielen.

Noch wichtiger ist jedoch: Nur wenn sie durch personalisierte Dienstleistungen, Angebote und Kommunikation vergleichbare Erlebnisse schaffen wie Amazon und Netflix, werden Retailbanken im Wettbewerb um Kunden bestehen.