Ertrag und Profitabilität im deutschen Firmenkundengeschäft sind rückläufig. Während die Kreditvergabe an Unternehmen auf Rekordkurs bleibt, kämpfen deutsche Geldinstitute mit niedrigen Zinsen und schwachem Provisionsgeschäft.

Angesichts anhaltend niedriger Zinsen stehen Banken im Firmenkundengeschäft weltweit vor einem Profitabilitätsproblem. Das offenbart eine aktuelle Studie der Unternehmensberatung Bain & Company, für die u.a. veröffentlichte Daten von rund der Hälfte der 100 größten deutschen Finanzinstitute untersucht wurden.

Steigendes Kreditvolumen bei stagnierenden Erträgen

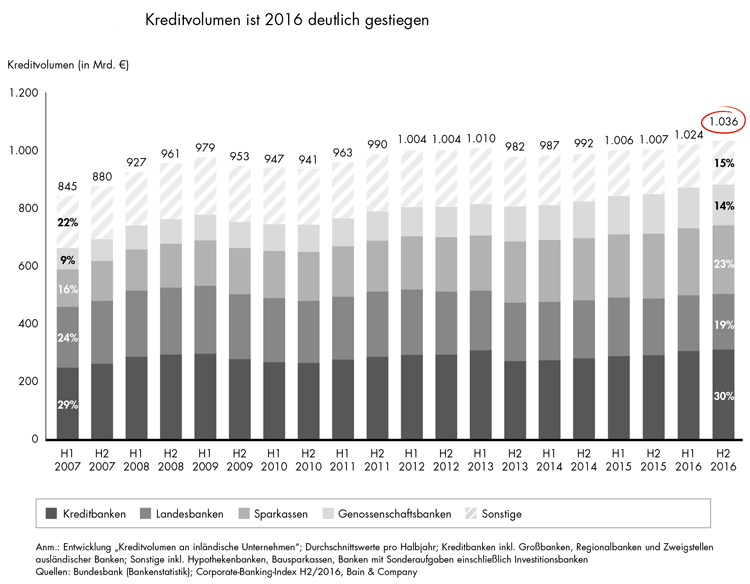

Während in Deutschland die Kreditvergabe an Firmenkunden weiter ansteigt, stagnieren die Erträge und Gewinne der Banken. Zuletzt profitierten die Institute bei den Erträgen zwar von einer regen Kreditnachfrage. Mit 1.036 Milliarden Euro erreichten die Darlehen an Firmenkunden im zweiten Halbjahr 2016 ein neues Rekordniveau.

Das Kreditvolumen im Firmenkundengeschäft ist 2016 deutlich gestiegen

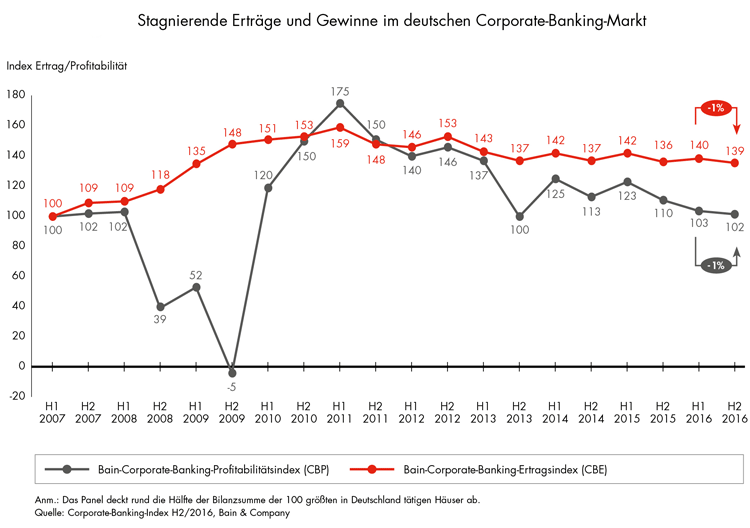

Die Erträge im Firmenkundengeschäft verharren jedoch bereits seit vier Jahren mehr oder minder auf dem gleichen Niveau. Zwar stabilisiert sich die Kreditmarge der Finanzinstitute mit 1,4 Prozent zumindest temporär. Die Profitabilität sank in diesem Zeitraum jedoch um gut 30 Prozent. Provisionsgeschäft und Cross-Selling liefern keinen Ersatz. 73 Prozent der Erträge der Banken resultieren damit nach wie vor aus dem Zinsüberschuss.

Erträge und Gewinne im deutschen Firmenkundengeschäft stagnieren

Zu viele unprofitable Firmenkunden

Die meisten Banken haben ihre Kostenstruktur bereits erfolgreich gestrafft oder sind gerade dabei. Sie können also bei anziehender Weltkonjunktur mit höheren Gewinnen rechnen. Allerdings haben Banken, so die Studie, zu viele unprofitable Kunden im Firmenkundengeschäft. Weltweit tragen lediglich rund 20 Prozent der Firmenkunden zum Gewinn einer multinationalen Bank bei, 50 Prozent liegen um den Break-Even herum und 30 Prozent sind Verlustbringer.

Der Gewinn könnte bereits deutlich steigen, würde eine Bank bei ihren unprofitabelsten Kunden, dies sind etwa ein Prozent, kostendeckende Preise erheben oder sich von ihnen trennen. Darüber hinaus lässt sich durch die Trennung von unprofitablen Kunden das freiwerdende Kapital anderswo effizienter einsetzen.

Profitabilität pro Firmenkunde als Entscheidungsgrundlage

Wer sich intensiv mit der Profitabilität seiner Kunden auseinandersetzt, kann selbst im hart umkämpften Kreditgeschäft attraktive Margen erzielen.“

Dr. Christian Graf, Bain & Company

Einige Banken segmentieren ihre Kunden bereits nach Profitabilität und berücksichtigen dabei auch Faktoren wie Unternehmensgröße und zukünftiges Geschäftspotenzial. Diese Segmentierung bestimmt das Handeln der Bank über den gesamten Lebenszyklus des Kunden hinweg:

- Onboarding: Das zukünftige Ertragspotenzial eines Kunden fließt bereits in die Entscheidung über die Aufnahme einer Geschäftsbeziehung ein.

- Deal-Pricing: Kennt die Bank die Profitabilität eines Firmenkunden, fällt es ihr im konkreten Fall leichter zu entscheiden, ob sie gegen Dumping-Angebote der Konkurrenz mitbietet und so die Kundenbeziehung vertieft – oder nicht.

- Budgetplanung: Bei den Vorreitern basieren Planungsprozesse unter anderem auf individuellen Kundenprofilen und Prognosen über zukünftige Ertragschancen eines Kunden.

- Kundenmanagement: Je nach Konjunktur- und Branchenzyklus kann die Profitabilität von Firmenkunden erheblich schwanken. Eine Zwei- oder sogar Vierjahresperspektive glättet Verwerfungen und erleichtert fundierte Entscheidungen.

Premium Abonnenten des Bank Blogs haben direkten kostenfreien Zugriff auf die Bezugsinformationen zu Studien und Whitepapern.

Noch kein Premium-Leser?

Premium Abonnenten des Bank Blogs haben direkten Zugriff auf alle kostenpflichtigen Inhalte des Bank Blogs (Studienquellen, E-Books etc.) und viele weitere Vorteile.

>>> Hier anmelden <<<

Neu: Tagespass Studien

Sie wollen direkten Zugriff auf einzelne Studien, aber nicht gleich ein Premium-Abonnement abschließen? Dann ist der neue Tagespass Studien genau das richtige für Sie. Mit ihm erhalten Sie für 24 Stunden direkten Zugriff auf sämtliche Studienquellen.

>>> Tagespass Studien kaufen <<<

Ein Service des Bank Blogs

Der Bank Blog prüft für Sie regelmäßig eine Vielzahl von Studien/Whitepapern und stellt die relevanten hier vor. Als besonderer Service wird Ihnen die Suche nach Bezugs- und Downloadmöglichkeiten abgenommen und Sie werden direkt zur Anbieterseite weitergeleitet. Als Premium Abonnent unterstützen Sie diesen Service und die Berichterstattung im Bank Blog.