Allfinanz wurde in Deutschland – bis auf wenige sehr erfolgreiche Ausnahmen – für tot erklärt. Nun scheint es wie der Phönix aus der Asche zurückzukehren. Um das volle Potential zu enthalten, müssen jedoch einige Erfolgsfaktoren beachtet werden.

Das Konzept der Allfinanz lässt sich erfolgreich ins digitale Zeitalter übertragen.

Treiber der neuen Allfinanz-Welle ist vor allem die Digitalisierung, die Bancassurance in einem plattformbasierten digitalen Modell neu belebt. In diesem Modell stärkt Allfinanz die Ertragskraft der Bank und steigert die Kundenbindung. Digitale Bancassurance hat das Potential, den Markt nachhaltig verändern wird und welche Erfolgsfaktoren nötig sind, um das volle Potenzial der Bancassurance zu entfalten.

Allfinanz ist tot

Lassen Sie uns zunächst einen Blick zurückwerfen. Wir schreiben das Jahr 2008: Henri de Castries, der damalige Vorstandsvorsitzende der AXA, ist gerade vor die Presse getreten und hat das Konzept der Bancassurance öffentlich für „tot“ erklärt. Was war passiert?

Mit der Allianz und der Royal Bank of Scotland hatten gerade zwei große Befürworter der Bancassurance ihre jeweiligen Bank- und Versicherungssparten aufgegeben. Zu viele enttäuschende Erfahrungen und ausgebliebene Versprechungen waren vorausgegangen und die Renditen in der Praxis oft hinter den Erwartungen zurückgeblieben. Die Kritiker waren sich einig: Die kulturelle Differenz zwischen Bank und Versicherung sei nicht zu überbrücken.

Allfinanz lebt

Heute, knapp zehn Jahre später, ist das Konzept der Bancassurance erneut in aller Munde. Der Anteil des Bankenvertriebs am Vertriebswege-Mix von Versicherungen wächst stetig und Bancassurance ist aktuell der am stärksten wachsende Vertriebsweg in Europa.

Horváth & Partners konnte in den Jahren 2018 und 2019 eine klare Zunahme von Bancassurance-Aktivitäten im Markt beobachten. Der Grundstein dafür wurde durch eine Vielzahl von bemerkenswerten Kooperationen zwischen innovativen Playern aus der Banken- und Versicherungsbranche gelegt. Namhafte Beispiele wie die Partnerschaft der AXA und der ING belegen dies.

Vier Gründe für die Renaissance der Allfinanz

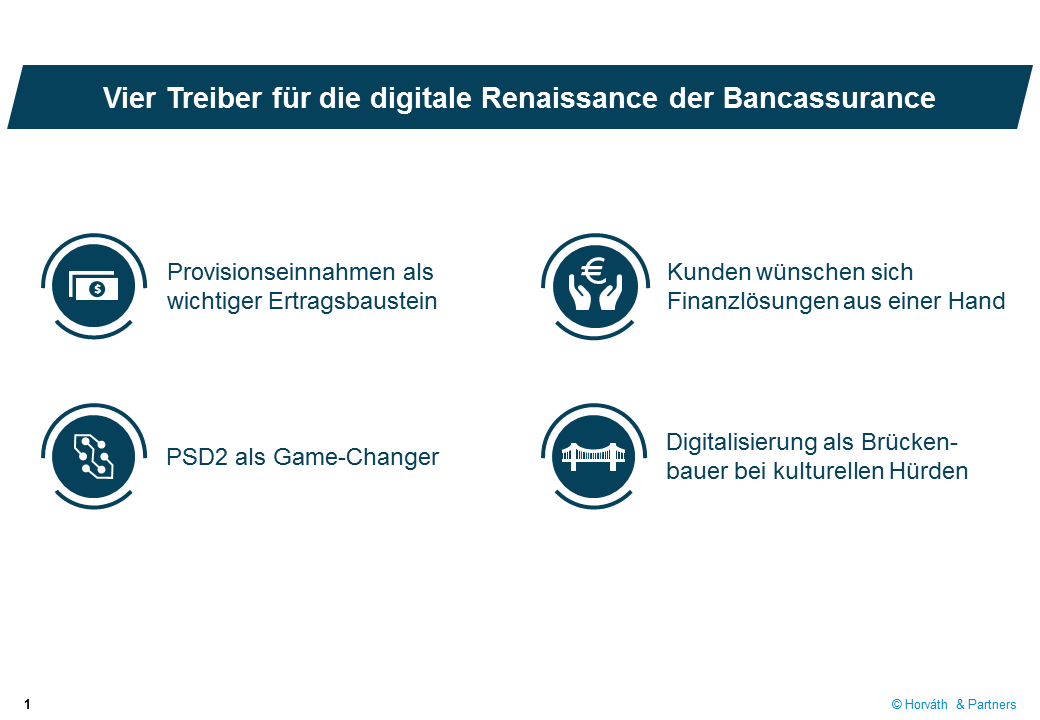

Für die digitale Renaissance der Bancassurance sind die folgenden vier Gründe maßgeblich:

- Provisionseinnahmen als wichtiger Ertragsbaustein,

- Kunden wünschen sich Finanzlösungen aus einer Hand,

- PSD2 als „Game-Changer“ sowie

- Digitalisierung als Brückenbauer bei kulturellen Hürden.

Ein wesentlicher Grund für das aktuelle Revival der Allfinanz sind die günstigen Rahmenbedingungen. Diese haben wir in vier Trends gebündelt.

1. Provisionseinnahmen als wichtiger Ertragsbaustein

Die Finanzbranche kämpft derzeit an vielen Fronten: Niedrigzinsphase, Regulierung, Digitalisierung und neue Wettbewerber sind nur einige Beispiele, die den Ertragsdruck auf etablierte Banken erhöhen. Neue Maßnahmen zur Ertragssteigerung gewinnen immer mehr an Bedeutung.

Dies ist darauf zurückzuführen, dass die klassischen Ertragskomponenten von Banken zunehmend unter Druck geraten. Laut der Deutschen Bundesbank sind die Zinserträge der Banken in Deutschland von 318 Mrd. Euro im Jahr 2009 auf 165 Mrd. Euro im Jahr 2017 gesunken, Tendenz anhaltend. Dies entspricht einem Rückgang von fast 50 Prozent.

Das Provisionsgeschäft rückt somit für Banken immer mehr in den Vordergrund. Bancassurance kann hier ein wesentlicher Baustein sein, um die Ertragskraft einer Bank zu stärken.

2. Kunden wünschen sich Finanzlösungen aus einer Hand

Anders als oft angenommen ist auf der Kundenseite das Bedürfnis nach Finanzen aus einer Hand durchaus gegeben. Voraussetzung hierfür ist jedoch eine schlanke und einfache Lösung.

Die App „Finanzguru“, eine Mischung aus elektronischem Haushaltsbuch und Vertragsmanager, hat es beispielsweise in kurzer Zeit geschafft, 420.000 „aktive Nutzer“ auf die Finanzguru-Plattform zu bringen. Check 24 zieht aktuell nach und arbeitet an einem eigenen Kontomanager.

Der Wunsch nach Allfinanz-Lösungen zeigt sich auch in diversen Marktstudien – Convenience steht hier im Vordergrund! Das Meinungsforschungsunternehmen YouGov hat im letzten Jahr gemeinsam mit dem InsurTech Friendsurance eine Umfrage über die Bedürfnisse im Online-Banking veröffentlicht. Demnach wünschen sich mehr als die Hälfte der Befragten Finanzangebote aus einer Hand. Insbesondere der Wunsch, Versicherungsverträge im Online-Banking einsehen, verwalten und optimieren zu können, ist dabei stark ausgeprägt.

3. PSD2 als „Game-Changer“

Diese Entwicklung erst möglich gemacht, hat die „Payment Service Directive 2“ (PSD2) der Europäischen Union. Mit ihrer Zahlungsdienste-Richtlinie hat die EU das Monopol der Banken beim Zugriff auf transaktionale Kundendaten gelöst. Nun müssen diese auch Drittanbietern einen standardisierten, nichtdiskriminierenden Zugang zum Bankkonto ihrer Kunden gewähren, sofern die Kunden dies freigeben.

Im Falle einer sicheren und vertrauensvollen Zusammenarbeit von Banken und Drittanbietern lässt sich eine Ausweitung des Produktangebotes und somit ein Mehrwert für die Kunden erzielen. Durch den gemeinsamen Austausch von Daten lassen sich zudem bessere und individualisierte Produkte und Dienstleistungen anbieten. Somit wird PSD2 zum Katalysator für Transformation und strategische Neuausrichtungen auf dem europäischen Bankenmarkt.

4. Digitalisierung als Brückenbauer bei kulturellen Hürden

Kritiker verweisen auch heute noch auf die kulturelle Differenz bei Bancassurance-Partnerschaften. Zu unterschiedlich seien nicht nur die Produkte, sondern auch die Geschäftslogiken. Sie vergessen dabei jedoch, dass der fehlende Erfolg der Bancassurance bisher vornehmlich aus menschlichen Faktoren resultierte. Im digitalen Umfeld ist der „Zusammenprall der Kulturen“ deutlich abgeschwächt.

So bestimmt beispielsweise eine automatisierte Analyse den Versicherungsbedarf des Kunden. Der Abgleich des aktuellen Versicherungsschutzes ist dabei schon eingeschlossen und wird um einen Preis- oder Leistungsvergleich ergänzt. Dies ist nur eines von vielen Beispielen, welches zeigt, dass die Digitalisierung neue Chancen für eine Neuerfindung der Bancassurance bietet.

Fünf Erfolgsfaktoren für das digitale Bancassurance-Modell der Zukunft

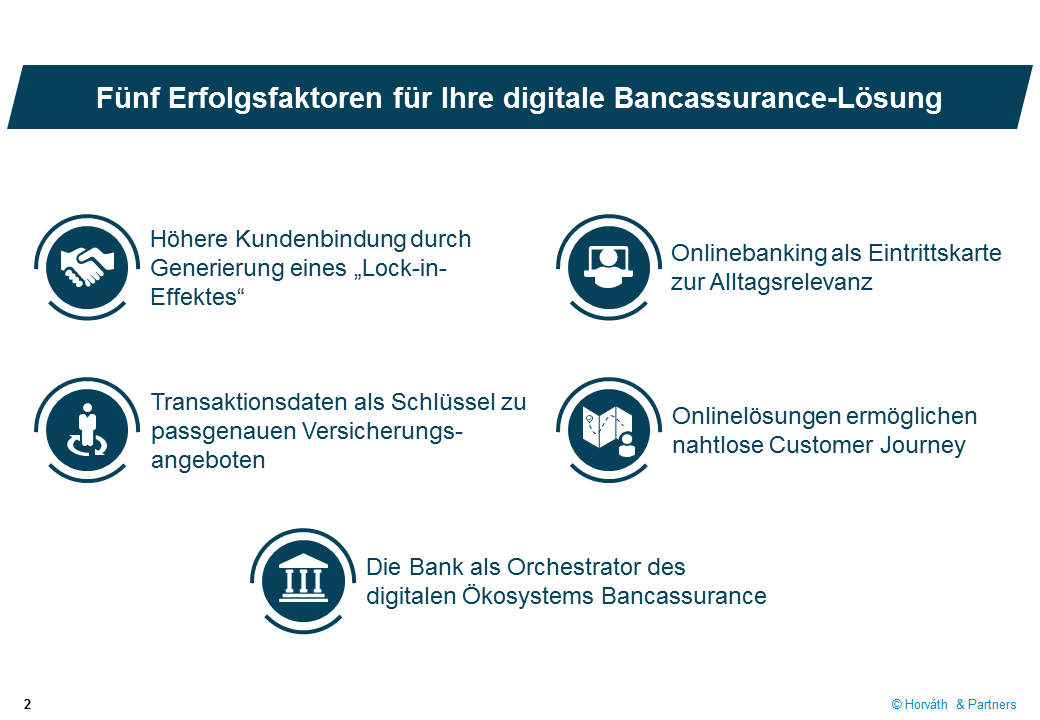

Bancassurance kann in einem digitalen und plattformbasierten Modell das volle Potenzial entfalten. Dabei sind die folgenden fünf Erfolgsfaktoren zu beachten:

- Höhere Kundenbindung durch Generierung eines „Lock-in-Effektes“,

- Onlinebanking als Eintrittskarte zur Alltagsrelevanz,

- Transaktionsdaten als Schlüssel zu passgenauen Versicherungsangeboten,

- Onlinelösungen ermöglichen nahtlose Customer Journey sowie

- Die Bank als Orchestrator des digitalen Ökosystems Bancassurance.

Bancassurance kann in einem digitalen und plattformbasierten Modell das volle Potenzial entfalten. Wir zeigen fünf Erfolgsfaktoren auf, die hierbei zu beachten sind.

1. Höhere Kundenbindung durch Generierung eines „Lock-in-Effektes“

In Zeiten digitaler Geschäftsmodelle verlieren Banken zunehmend den (physischen) Kundenkontakt. Gleichzeitig üben marktfremde Tech-Unternehmen (Alibaba, Apple, Facebook) sowie FinTechs Druck auf das Geschäftsmodell der Banken aus. Dadurch entsteht die Gefahr, dass Finanzinstitute auf Grund der hohen Vergleichbarkeit ihrer Angebote austauschbar und zum reinen Produktgeber degradiert werden.

Durch Zusatzservices lässt sich die Attraktivität für Kunden erhöhen. In einem ersten Schritt können dies banknahe Geschäfte wie Versicherungen sein. Studien zeigen, dass sich Bankkunden ohne Versicherungsvertrag deutlich schneller wieder von ihrer Bank lösen als Kunden, die dort ebenfalls ein Versicherungsprodukt halten.

2. Onlinebanking als Eintrittskarte zur Alltagsrelevanz

Das Onlinebanking fungiert dabei als Bindeglied zur Alltagsrelevanz, denn die Kundenkontaktfrequenz beträgt bei einer klassischen Direktbank typischerweise um die 30 Interaktionen im Monat.

Was Finanzinstituten jedoch fehlt, ist eine Emotionalisierung der Kundenbeziehung. Um diese zu erreichen, müssen Banken ihre Produktpalette erweitern und in Richtung „Beyond Banking“ öffnen. Durch exklusive und emotional aufgeladene Produkte kann sich Banking zu einem Marktplatz entwickeln, der Türen zu neuen Bereichen öffnet und an dem Kunden ihre Bedürfnisse gedeckt sehen.

Vorstellbar ist beispielsweise, dass Kunden ihren Traumurlaub auf Basis vom aktuellen Ausgabeverhalten automatisch vorgeschlagen bekommen, inkl. des dafür notwendigen Sparplans. Oder, dass das Auto des Kunden in die Analyse miteingebunden wird und Geld entsprechend alloziert wird, je nachdem ob ein Werkstatttermin anfällt oder neue Reifen erworben wurden.

3. Transaktionsdaten als Schlüssel zu passgenauen Versicherungsangeboten

Der logische erste Partner für Banken sind Versicherungen, denn das Geschäftsmodell ist ähnlich und eng mit der eigenen Kernkompetenz verbunden, was eine schnelle Go-to-Market-Strategie ermöglicht. Transaktionsdaten erlauben dabei nicht nur das Auslesen von Versicherungsverträgen bei Fremdinstituten, sondern auch die Bereitstellung von soziodemografischen (z.B. Haushaltsgröße, Beziehungsstatus) und sozioökonomischen (z.B. Nettoeinkommen, Lebenshaltungskosten) Daten.

Hierdurch lässt sich ein ganzheitliches Bild des Kunden erzeugen und Versicherungsunternehmen können zum richtigen Zeitpunkt und mit dem richtigen Angebot am richtigen Kontaktpunkt sein. So ergeben sich neue Möglichkeiten der Kundenansprache (z.B. beim Hauskauf), für die Akquise (z.B. beim Fernsehkauf im Einzelhandel) oder für die Bestandspflege (z.B. automatisierte Bedarfsprüfung), sowie erhebliche Cross-Selling-Potenziale (z.B. Kopplung einer Gebäudeversicherung an den Baufinanzierungstarif der Bank).

4. Onlinelösungen ermöglichen nahtlose Customer Journey

Im Zeitalter der Digitalisierung verliert der klassische Filialvertrieb an Bedeutung und Kundenpräferenzen verlagern sich zunehmend auf die digitalen Kanäle. Dies bietet Banken neue Möglichkeiten der Produktplatzierung und Kundenansprache. So können beispielsweise gemeinsame Omnikanal-Plattformen aufgebaut werden. Dabei gilt es, dem Kunden eine nahtlose Customer Journey mit abgestimmten Produkten und Abschlussstrecken zu bieten.

Den Unterschied zwischen Bank und Versicherung nimmt der Kunde dabei gar nicht mehr wahr. Vielmehr ist er Nutzer einer integrierten, offenen Plattform, die ihm ein reibungsloses Kundenerlebnis ohne System- und Prozessbrüche bietet. Gelingt dies, entsteht das neue Ökosystem Bancassurance, das Kunden langfristig an die Plattform bindet.

5. Die Bank als Orchestrator des digitalen Ökosystems Bancassurance

Im Ökosystem Bancassurance sehen wir die Bank in der Rolle des Orchestrators, da diese ihre Wettbewerbsvorteile wie Marke, Vertrauenswürdigkeit, Risikokompetenz sowie Produktexpertise einbringt und zudem Bereitsteller der technischen Plattform ist. Kunden werden im Ökosystem nicht nur aus der Perspektive der Bank betrachtet. Vielmehr ist eine Erfüllung der Kundenbedürfnisse über das Banking hinaus anzustreben.

Der erste Schritt hierzu ist das Anbieten von Versicherungsprodukten, die eine ganzheitliche Finanzberatung sicherstellen, unabhängig davon, ob es sich dabei um ein Bank-, Anlage-, Vorsorge- oder Versicherungsprodukt handelt. Perspektivisch kann das Ökosystem durch die Integration von weiteren Partnerangeboten ausgebaut werden. Generell gilt, dass sowohl für die Geschäftspartner im Ökosystem als auch für die Endkunden ein klarer Mehrwert zu definieren ist.

Fazit: Bank- und Versicherungsleistungen werden in moderner Form zusammenwachsen

Wir erleben aktuell ein Revival der Allfinanz. Dies geschieht jedoch nicht in der traditionellen Form als Verkauf von Versicherungen über den Bankschalter, sondern in Form von neuartigen digitalen Geschäftsmodellen. Diese bieten Kunden Einfachheit, indem sie alle Konten auf einen Blick und Finanzgeschäfte aus einer Hand vereinen. So wird Bancassurance aus der Sicht der Nutzer neu gedacht.

Um dies erfolgreich zu bewerkstelligen, müssen sich Banken und Versicherungen jedoch neu ausrichten. Neben einer Transformation der Prozesse und IT-Systeme benötigt eine erfolgreiche Bancassurance-Strategie auch eine Erweiterung der Kompetenzen und Fähigkeiten. Eine Symbiose von tiefem Fachwissen aus den Bereichen Banking, Legal & Compliance sowie IT, gepaart mit „neueren“ Kompetenzen wie UX-Design, agiler Entwicklung und Social-Media Management sind notwendig, um eine Bancassurance-Plattform ins Leben zu rufen, die es mit den digitalen Herausforderern aufnehmen kann.

Die Verteidigung der Kundenschnittstelle ist für Banken die zentrale Herausforderung der nächsten Jahre. Doch die Ausgangslage ist nicht schlecht. Banken verfügen über die zentrale Ressource im Kampf um die Kundenkontaktstelle – die „Schatztruhe“ der Kundendaten. Bancassurance bietet hierzu das entscheidende Vehikel, diese Daten optimal zu nutzen und zu monetarisieren. Durch eine verbesserte Kundenkenntnis, eine auf die Bedürfnisse der Kunden zugeschnittene Beratung und ein breites modulares, individuell anpassbares Produktportfolio lässt sich das Konzept der Bancassurance auf ein neues Level heben und die Kundenbindung langfristig sicherstellen.

Aljoscha Ziller

Aljoscha Ziller ist Co-Autor des Beitrags. Er ist als Managing Consultant bei Horváth & Partners im Team Strategie, Innovation und Vertrieb für Versicherungen tätig und befasst sich unter anderem mit der Etablierung digitaler Ökosysteme für Versicherungen und Banken.

Mehr über das Partnerkonzept des Bank Blogs erfahren Sie hier.

Ein Kommentar

Renaissance der Bancassurance > gefällt mir!

Gratuliere! Sehr guter Artikel, inhaltlich wertvoll, compact und griffig.

Ich denke, die zunehmende Relevanz der IT und deren Gewicht, gepaart mit der gesellschaftlichen Entwicklung (>Konsumentenverhalten) kann tatsächlich die kulturellen Hürden der Vergangenheit zwischen Bank und Versicherung überwinden lassen. Die Digitalisierung verbindet und treibt.

Ich glaube, in der Zukunft wird ein hybrides Bancassurance Geschäftsmodell stabiler Vertriebsweg in der Finanzdienstleistung sein.